- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De terugkeer van het inflatiespook?

4 juni 2021

Auteur: Sebastiaan Grenné, fondsbeheerder bij Argenta Asset Management

Een heropflakkering van de vrees voor stijgende inflatie enerzijds en uitzonderlijk goede bedrijfsresultaten anderzijds zorgden ervoor dat de financiële markten maar moeilijk richting konden kiezen in mei. De inflatie wordt hoger gestuwd door een combinatie van de stijgende vraag nu de economie heropent na de coronacrisis en opstoppingen in het wereldwijde productieproces. Voorlopig houden de goede bedrijfsresultaten nog stand, maar we moeten op onze hoede blijven voor een mogelijke stijging van de inflatie.

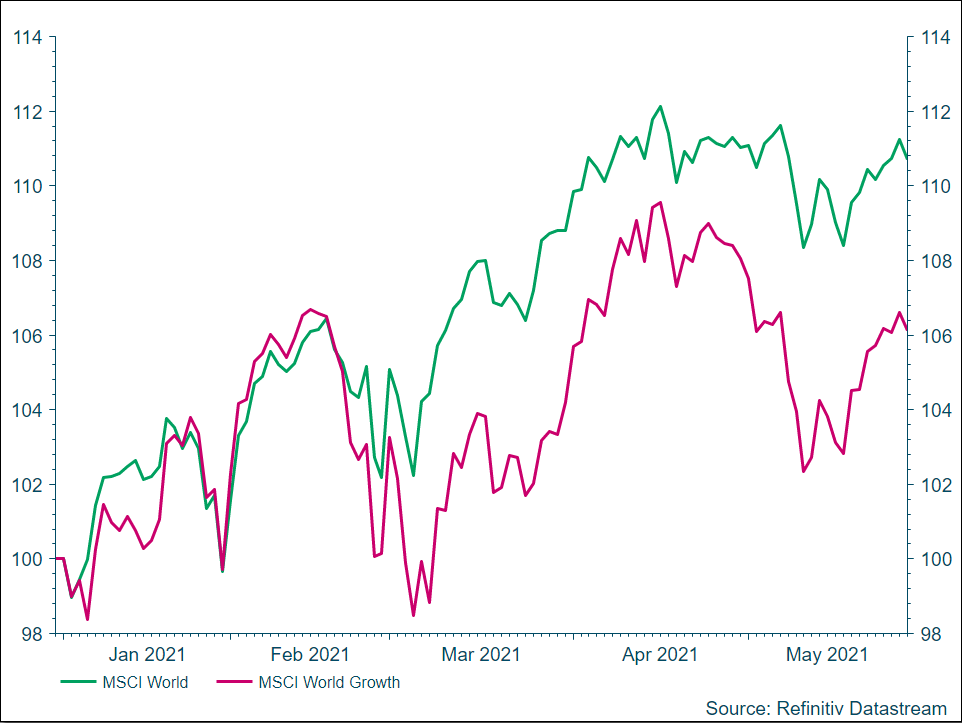

In mei hadden de wereldwijde aandelenbeurzen het moeilijk om richting te kiezen. Terwijl de markten het in de eerste helft van de maand moeilijk hadden door de mindere prestaties van de eerder groeigerichte aandelen, gingen diezelfde groeiaandelen in de tweede helft weer veel sterker presteren. Ook nu namen de groeiaandelen de wereldwijde aandelen terug op sleeptouw. Zo konden de wereldwijde markten de maand beëindigen op hetzelfde niveau als waar ze de maand begonnen.

Het waren niet de economische groeicijfers of de bedrijfsresultaten die de markten deden twijfelen over haar richting, want die bleven goed. Bij de bedrijfsresultaten kunnen we zelfs spreken van uitzonderlijk goed, maar daarover later meer. Het zijn de mogelijke langetermijngevolgen van deze goede cijfers waardoor de markten aan het twijfelen sloegen. Markten proberen altijd vooruit te kijken en doen dat ook nu weer. Sommige marktspelers beginnen meer en meer te twijfelen of de huidige omstandigheden niet zullen leiden tot te hoge inflatiecijfers die rentestijgingen kunnen voortbrengen. Dat kan de economie afremmen.

Als je dit leest, zou je kunnen denken dat de rentevoeten van overheidsobligaties net zoals de aandelenmarkten een volatiele maand achter de rug hebben, maar niets is minder waar. Zoals we in de grafiek hieronder kunnen zien waren zowel de Duitse als de Amerikaanse tienjaarsrente uitzonderlijk stabiel in mei.

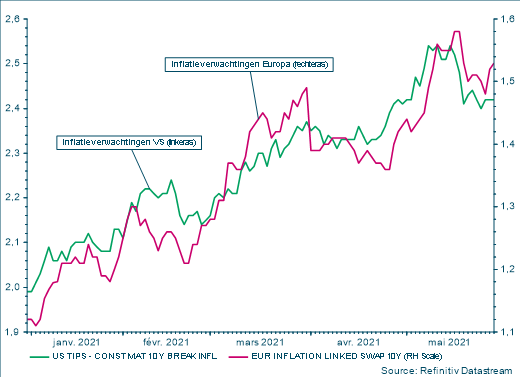

Waar we wel veel meer beweging zagen is in de verwachtingen van inflatie. Op de onderstaande grafiek kunnen we de verwachte inflatie voor de komende tien jaar in de VS en Europa terugvinden. Die wordt teruggerekend uit obligaties gelinkt aan inflatie: door de prijzen van aan inflatie gelinkte obligaties te vergelijken met standaard obligaties met eenzelfde looptijd kunnen we de marktverwachtingen van inflatie berekenen. Later in deze update gaan we ook verder in op onze eigen positionering in deze aan inflatie gelinkte obligaties. De verwachte inflatie in zowel de VS als Europa is nog sterk toegenomen in de eerste helft van mei, om daarna wat terug te vallen.

De vrees van sommige marktspelers is vandaag dat deze verwachte stijging in inflatie druk zal zetten op centrale banken om hun extreem soepel monetair beleid te verstrengen. Dat zou de rente omhoogduwen. Die onzekerheid verklaart de volatiliteit van aandelen. Hogere rente kan de economische groei afremmen en hogere rente betekent ook dat obligaties weer een waardig beleggingsalternatief kunnen worden tegenover aandelen.

Dat verklaart ook waarom vooral de groeigerichte aandelen afzien van dit fenomeen. Groeibedrijven worden vooral gekocht omdat we verwachten dat ze in de toekomst meer winst zullen maken. Die toekomstige winst wordt dan verdisconteerd aan de huidige rentevoet naar vandaag om te bepalen hoeveel het aandeel vandaag waard is. Als de rentevoet stijgt zijn toekomstige winsten vandaag minder waard, waardoor het groeibedrijf vandaag plots minder interessant lijkt.

Bij Argenta Asset Management gaan we niet op zoek naar value of groeibedrijven. Wij selecteren onze aandelen op basis van een model dat rekening houdt met zowel waarderingsfactoren als groeifactoren en kwaliteitsfactoren. Wij gaan dus op zoek naar correct gewaardeerde kwalitatieve groei aandelen, of zoals wij hier zeggen ‘quality at a reasonable price’. Die aandelen vinden we zowel in de traditionele groeisectoren als in de valuesectoren.

Inflatie

Na jaren van structureel lage inflatie zien we de inflatie wel degelijk stijgen vandaag, zeker in de VS. De PCE-inflatie geeft de persoonlijke consumptieprijzen in de VS weer en is een van de favoriete inflatie-indicatoren van de Fed. Ze is recent gestegen tot 3,1 %, een heel pak hoger dan de doelstelling van de Fed: iets boven de 2 %. Maar we mogen niet vergeten dat deze indicator de voorbije jaren bijna constant onder die doelstelling is gebleven. Er is dus geen reden om te panikeren, niet voor ons en niet voor de Fed.

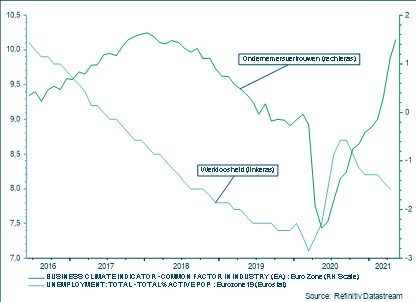

De reden waarom de inflatie momenteel zo sterk toeneemt is tweedelig. Zowel aan de vraagzijde als de aanbodzijde is er druk op de prijzen. Consumenten hebben het afgelopen jaar minder geld uitgegeven en meer gespaard, naar aanleiding van de economische onzekerheid van corona. Nu de coronacrisis steeds meer onder controle lijkt te zijn en de economie heropent, stijgt de vraag van die consumenten sterk.

Op de grafiek hieronder zie je dat het consumentenvertrouwen in de VS en in Europa zeer sterk aan het herstellen is. Dit is wat we ook wel de ‘pent-up demand’ noemen: de vraag naar goederen en diensten is vorig jaar uitgesteld door de onzekerheid en dat wordt nu ingehaald. Die stijging in de vraag zet opwaartse druk op de algemene prijzen.

Maar ook aan de aanbodzijde is er druk op de prijzen. Ook bedrijven voelden het afgelopen jaar de onzekerheid van corona. Veel bedrijven hebben hun activiteiten zelfs gedeeltelijk moeten stilleggen in 2020 in een poging om de verspreiding van het coronavirus een halt toe te roepen. Daardoor zijn veel bedrijven 2021 ingegaan met heel kleine voorraden. Maar nu blijkt dat ze de stijging van de vraagzijde, de ‘pent-up demand’ waar we eerder over spraken, onderschat hebben. Daardoor hebben veel bedrijven een tekort aan de grondstoffen die ze nodig hebben in hun proces. Voeg daarbij nog het feit dat de meeste productieprocessen nu globaal zijn en er verschillende regio’s zijn in de wereld die nog sterk verstoord worden door de coronapandemie en dan kun je je wel voorstellen dat de voorraadtekorten leiden tot sterke stijgingen in de inputprijzen voor bedrijven.

Vandaag is de snelheid van de stijging in de inflatiecijfers verontrustend. Als die aanhoudt zullen centrale banken gedwongen worden om hun monetair beleid te verstrengen. Wij gaan er echter van uit dat de snelheid van de stijging een tijdelijk fenomeen is. We kunnen dit ‘reflatie’ noemen: het tekort aan inflatie van het afgelopen jaar wordt gecompenseerd door tijdelijk snel stijgende inflatie.

Ook structureel zal de inflatie de komende jaren iets hoger liggen. Hogere inflatie dan de voorbije jaren is namelijk een expliciete wens van de centrale banken en overheden omdat het de schuldenlast van de wereld draaglijker maakt. Daarnaast vermindert het ook het risico op deflatie en de zeer negatieve economische gevolgen van deflatie. Ook de push tegen globalisering die we de laatste jaren steeds meer zien, zal de inflatie structureel hoger duwen. Globalisering zorgt al een paar decennia voor lagere prijzen door efficiëntiewinst, maar die factor dreigt nu minder invloed te hebben.

Tegelijkertijd zorgen de ouder wordende bevolking in Europa en de VS en vooral ook de robotisering van de wereld voor een deflatoire impuls. Daardoor zal de structurele stijging in inflatie binnen de perken blijven. Zo kan de structurele inflatie stabiliseren rond de doelstellingen van de centrale banken, een niveau dat door veel economen als ideaal wordt gezien voor de economie. Bijkomend zolang de inflatie kan gecompenseerd worden door economische groei kunnen aandelen blijven floreren.

Positieve factoren voor de aandelenmarkten

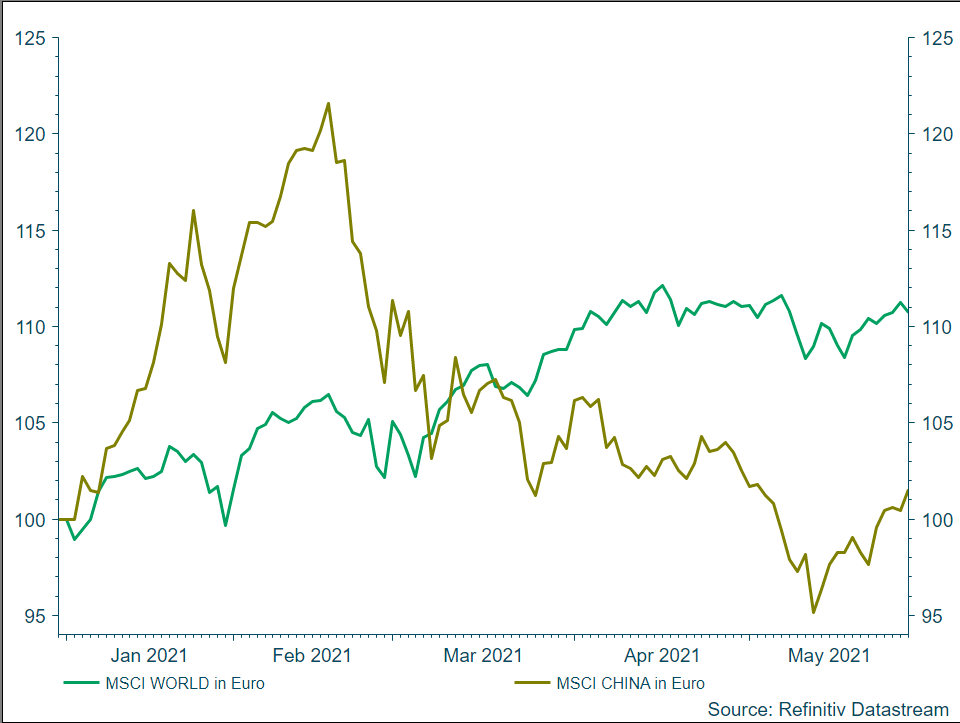

Naast de onzekerheid die gecreëerd wordt door de inflatie en het rentepad zien we ook een aantal duidelijk positieve factoren voor wereldwijde aandelen. De belangrijkste zijn nog altijd de zeer goede bedrijfsresultaten en de verwachtingen hierrond naar de toekomst toe. Daarnaast blijft ook de politieke situatie in de VS een boost voor de aandelenmarkten met haar Bidenomics (lees verderop). En ten slotte toont het verhaal van China, ondanks de zwakke prestaties van de beurzen daar, toch aan dat het de juiste kant op gaat met de wereldeconomie.

Wat is onze positionering in de kernfondsen?

Binnen de kernfondsen behielden we in mei een mooie overweging in aandelen. Vooral de sterke bedrijfsresultaten die nog enige tijd voortgezet zullen worden, verantwoorden deze overweging. Door de stijgende resultaten kunnen aandelen de druk van licht stijgende rentevoeten en inflatieverwachtingen het hoofd blijven bieden. We blijven daarom 12 % overwogen ten opzichte van de neutrale weging.

Binnen de aandelen werd de blootstelling naar Europa lichtjes opgetrokken aangezien Europa nog maar aan het begin van zijn economisch herstel zit en het risico op oplopende rentevoeten daar dus minder hoog is. De ECB zal nog zeer lang haar ondersteunend beleid aanhouden. Om te profiteren van de stijgende grondstofprijzen werd de blootstelling naar grondstof verwerkende bedrijven, bijvoorbeeld uit de staalindustrie, opgetrokken.

Om ons te beschermen tegen verdere, onverwachte inflatiestijgingen hebben we binnen de obligatieportefeuille een grote positie opgebouwd in aan inflatie gelinkte obligaties. 12 % van onze obligatieportefeuille bestaat vandaag uit aan inflatie gelinkte obligaties. Simpel uitgelegd zijn dat obligaties waarvan het bedrag dat op de eindvervaldag terugbetaald wordt, en ook de tussentijdse coupons, gelinkt zijn aan de inflatie. Als de inflatie stijgt krijgt de houder van de obligaties dus een hoger bedrag terugbetaald. We hebben hier gekozen voor Europese aan inflatie gelinkte obligaties aangezien de prijzen van deze obligaties, in tegenstelling tot hun Amerikaanse tegenhanger, nog geen rekening houden met een structureel hogere inflatie. Beide houden ze al rekening met een tijdelijke opstoot in inflatie, maar als de inflatie in Europa structureel hoger zou gaan, zullen de Europese een mooie outperformance laten zien.

Als schokdemper voor onze meer risicovolle posities houden de kernfondsen vandaag vooral Amerikaanse overheidsobligaties aan. In het verleden hebben Amerikaanse overheidsobligaties keer op keer aangetoond dat, wat de reden voor een aandelencrisis ook is of hoe laag het beginniveau van de rente op deze obligaties ook is, ze stabiliseren of stijgen in tijden van correcties op de aandelenmarkten. Dankzij de stijging van de rente begin dit jaar bieden deze momenteel niet alleen stabiliteit maar ook een aantrekkelijk rendement, al is dat in dollar uitgedrukt.

Conclusie

De financiële markten zijn verscheurd door een interne tweestrijd: de hoop op meer economische groei en de vrees voor stijgende inflatie en rentevoeten die onder andere gevoed wordt door die hogere economische groei. Ondertussen blijven de bedrijfsresultaten zeer indrukwekkend en worden de markten nog altijd ondersteund door de fiscale en monetaire overheden. Dit blijft een overwogen positie in aandelen rechtvaardigen maar wel uitgebalanceerd met voldoende beschermende elementen als de inflatie toch te snel zou doorstijgen.

In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten opnieuw zouden dalen. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving zoals die momenteel gedreven wordt door de goede bedrijfsresultaten. Dat is en blijft essentieel voor je portefeuille.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden.

Lees meer

-

Een staaltje van de roerige jaren twintig

7 mei 2021De financiële markten zetten onverstoord hun opmars naar nieuwe hoogtepunten in april verder. Beursrecords volgen elkaar op, en niet alleen in de Verenigde Staten. Dat bewijst bijvoorbeeld de DAX-index in Duitsland. We kunnen die stijging verklaren door de uitstekende bedrijfsresultaten die gepubliceerd worden, de voortgang van vaccinatie en de steun van de publieke en monetaire overheden. De beheerders van Argenta behouden hun overwogen positie in aandelen, maar blijven alert voor risico's zoals een mogelijke inflatiepiek.

-

Kwartaalupdate Q1 2021: De come-back van de industrie

9 april 2021De beurzen maakten een sterke doorstart in het eerste kwartaal van 2021: optimisme over het toenemende aantal vaccinatiemogelijkheden en de toenemende vaccinatiegraad, president Joe Biden die voor meer stabiliteit zorgt, de beter dan verwachte bedrijfsresultaten in combinatie met het soepele beleid van de centrale banken, ... En er werden ook nog extra fiscale maatregelen aangekondigd. De combinatie van al die factoren kon de financiële markten verder ondersteunen.

-

Een onverwachte renteopstoot

5 maart 2021De afgelopen maand zijn de markten opgeschrikt door de snelle stijging van de langetermijnrente. Die heeft ervoor gezorgd dat naast de obligatiemarkt ook de aandelenmarkt aan het einde van de maand corrigeerde. Vooral de stay-at-home-aandelen zijn verkocht en geswitcht naar de goedkopere aandelen. De beheerders zien de daling als een opportuniteit aangezien vandaag een stijgende rente gepaard gaat met economische groei. Daarnaast geloven we dat de Amerikaanse stimulusplannen, sterke kwartaalresultaten en de onder stoom komende vaccinatie ondersteuning zullen geven aan de markten.