- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kwartaalupdate Q2 2024

12 juli 2024

Auteur: Vincent Coppée, fondsbeheerder bij Argenta Asset Management

In het tweede kwartaal van 2024 stegen de aandelen wereldwijd opnieuw lichtjes, maar met aanzienlijke verschillen op geografisch niveau, op sectorniveau en op individueel effectenniveau. De rentetarieven lieten in Europa weer een lichte stijging zien, terwijl ze in de Verenigde Staten stabiel bleven. Het kwartaal werd ook gekenmerkt door de verkiezingsdeadlines, die voor extra volatiliteit zorgden.

In deze specifieke context zijn de kernfondsen verder gestegen, inclusief de meer defensieve compartimenten, dankzij een brede diversificatie van de obligatieposities.

Alle compartimenten konden het voorbije kwartaal een positief resultaat voorleggen. De extra stijging van de rentetarieven hield de druk op de obligatiekoersen, hoewel ze minder scherp was dan in het eerste kwartaal. Maar de brede diversificatie binnen de kernfondsen, waaronder obligaties met variabele rente, bedrijfsobligaties en obligaties van opkomende landen, hielp dit negatieve effect tegen te gaan. In het aandelengedeelte maakt de extreme dominantie van zeer grote kapitalisaties een vergelijking met aandelenindices moeilijk, maar de portefeuilles konden profiteren van de steun van verschillende segmenten, zoals Indiase aandelen of effecten die verband houden met artificiële intelligentie.

De aandelenmarkten

Geografische divergenties

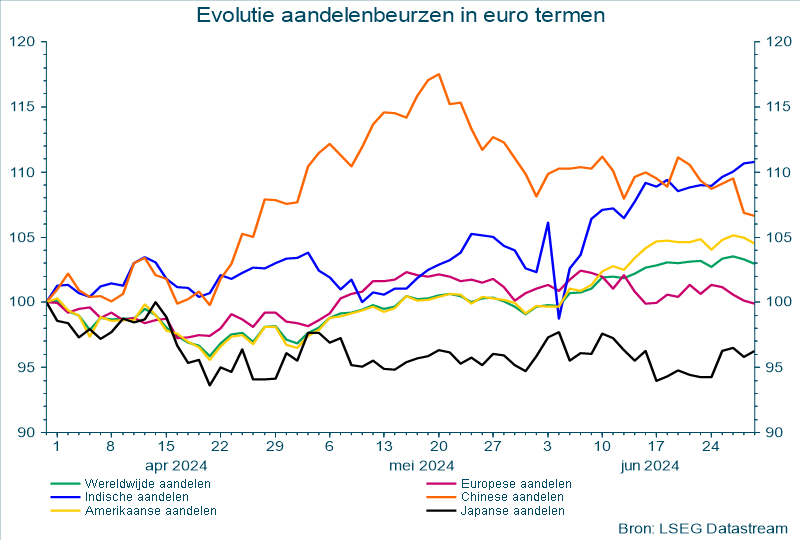

De wereldwijde aandelenmarkten zijn gedurende het kwartaal gemiddeld licht gestegen, maar met zeer contrasterende resultaten afhankelijk van de regio, en soms met een hoge volatiliteit, zoals blijkt uit onderstaande grafiek. Zo boekte India (blauwe lijn) de beste prestatie, maar met een ernstige schok begin juni tijdens de parlementsverkiezingen. Premier Modi verloor zijn absolute meerderheid, wat internationale investeerders aanvankelijk bang maakte. Maar zeer snel herstelde de Indiase aandelenmarkt zich, toen het duidelijk leek dat de structurele hervormingen zouden worden voortgezet. Het andere positieve aspect is de versterking van de democratie in India.

China (oranje lijn) probeerde een comeback te maken, maar dat werd gedeeltelijk tenietgedaan door de publicatie van gemengde economische cijfers. De Verenigde Staten (gele lijn) profiteren nog altijd van hun ‘big caps’ (zeer grote kapitalisaties) onder leiding van Nvidia. Europa (roze lijn) eindigde stabiel. Het werd in juni verzwakt door politieke onrust, vooral in Frankrijk. Japan (zwarte lijn) blijft zwaar gehinderd door de aanhoudende daling van de yen.

Sectorale divergenties

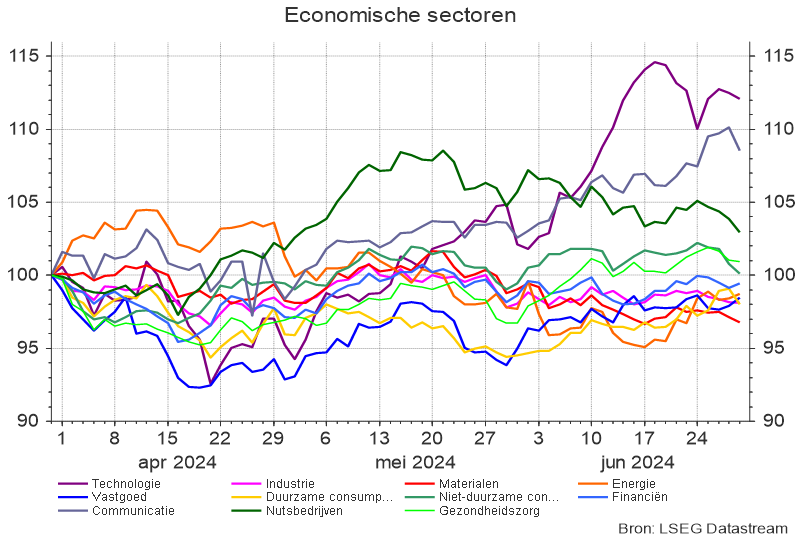

De belangrijkste economische sectoren hebben de afgelopen drie maanden ook uiteenlopende rendementen geboekt. En opvallend genoeg heeft de helft van hen daadwerkelijk te maken gehad met een daling, zoals te zien is in de onderstaande grafiek. Er zijn twee sectoren die er duidelijk bovenuit steken: technologie en communicatie. En wat vinden we hierin? Nvidia, Microsoft en Apple voor technologie, Alphabet en Meta voor communicatie …

Divergenties tussen kleine en grote kapitalisaties

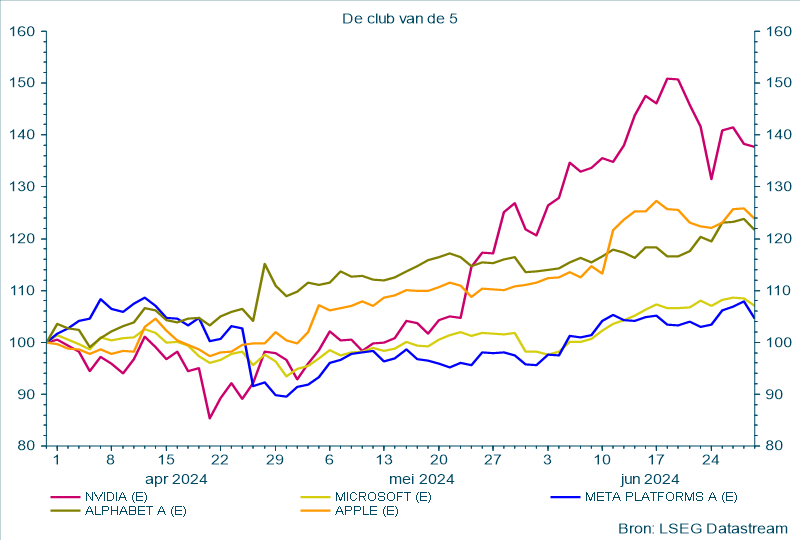

De verwijzing naar deze vijf bij iedereen welbekende bedrijven onderstreept nogmaals een trend die we al enkele jaren waarnemen: een toenemende concentratie van de prestaties van beursindices op een handvol aandelen. Terwijl de wereldindex gedurende het kwartaal met minder dan 3 % klom, zien we hieronder dat Meta met 4,5 % steeg, Microsoft 7 %, Alphabet 22 %, Apple 24 % en Nvidia niet minder dan 38 %.

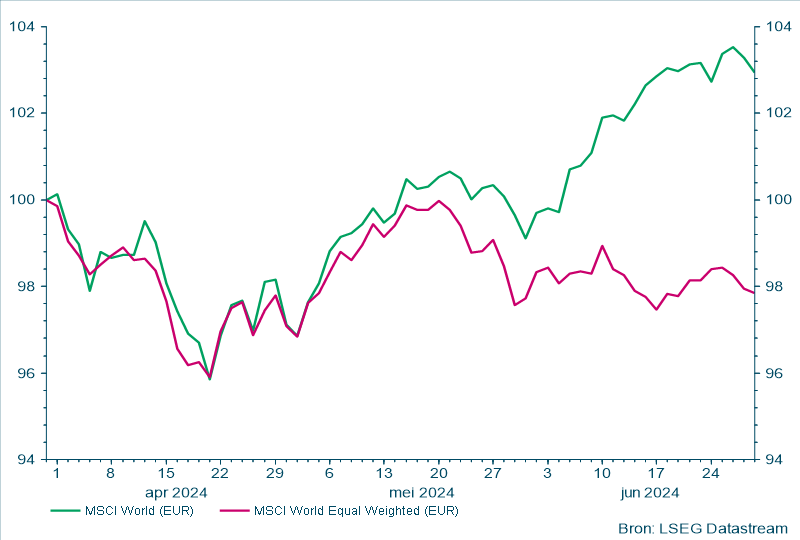

Een andere manier om deze enorme concentratie te illustreren is door de prestaties van de MSCI World-index te vergelijken met de ‘equalweight’-versie, waarbij we het effect van het gewicht neutraliseren (we geven aan alle waarden hetzelfde gewicht). En we zien hieronder dat de ‘equalweights’-index het afgelopen kwartaal is gedaald.

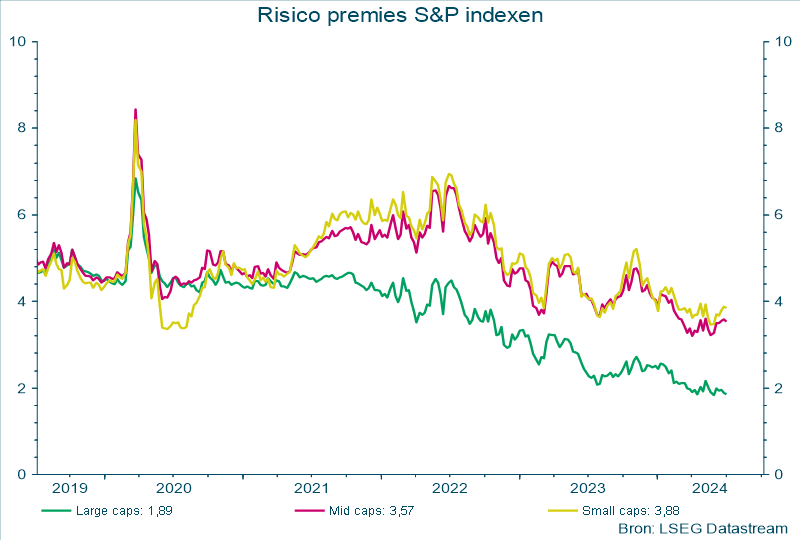

Deze trend wordt weerspiegeld in de relatieve waardering van de verschillende marktsegmenten. We zien bijvoorbeeld in de onderstaande grafiek dat de risicopremie van grote Amerikaanse kapitalisaties (groene lijn) sinds begin 2021 losgekoppeld is van die van small- en midcaps (gele en roze lijnen). Met andere woorden: largecaps zijn aanzienlijk duurder geworden (lagere risicopremie) dan small- en midcaps.

De obligatiemarkten

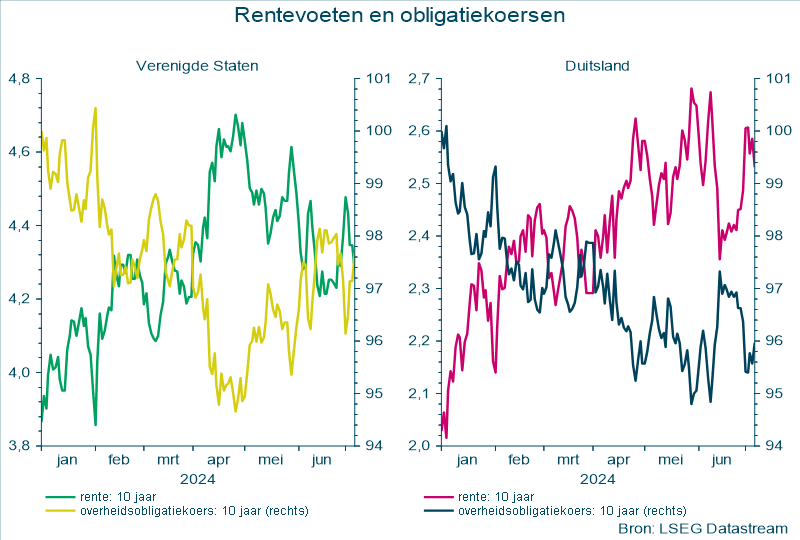

De tienjaarrente is in de Verenigde Staten na de stijging tot eind april gestabiliseerd op ongeveer 4,3 % - 4,4 %. Europa volgde tot half juni hetzelfde pad, maar in de laatste twee weken van het kwartaal verschenen er nieuwe spanningen, zoals we zien voor de Duitse rente aan de rechterkant van de grafiek.

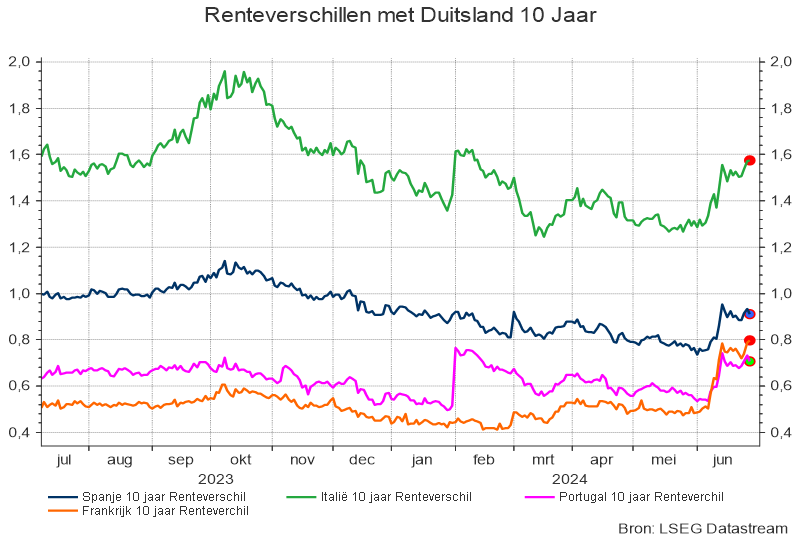

In de Verenigde Staten hebben de jongste inflatie- en arbeidsmarktcijfers beleggers enigszins gerustgesteld dat de desinflatietrend zal aanhouden. In Europa daarentegen hebben de resultaten van de Europese verkiezingen, die een scherpe stijging van de stemmen voor extreme partijen lieten zien, voor spanningen gezorgd, ook al vertoont de inflatie ook een gunstige trend. Dit is vooral het geval in Frankrijk, waar vervroegde parlementsverkiezingen werden georganiseerd. De resultaten verhinderden radicaal rechts de macht te grijpen, maar lieten wel een zeer verdeeld politiek landschap achter. Daardoor zou Frankrijk op korte termijn vrijwel onbestuurbaar kunnen worden. Deze spanningen hebben ook geleid tot een toename van de renteverschillen (‘spreads’) tussen de Duitse rente en die van de Europese periferie. Maar het zijn vooral de spreads van Frankrijk die groter zijn geworden, zoals we hieronder zien.

Europese beleggers hebben in deze context duidelijk de voorkeur gegeven aan bedrijfsobligaties, zowel bedrijven met een hogere als lagere kredietwaardigheid. Obligaties uit opkomende markten in harde valuta en obligaties met variabele rente profiteerden ook van deze trend.

De wereldeconomie

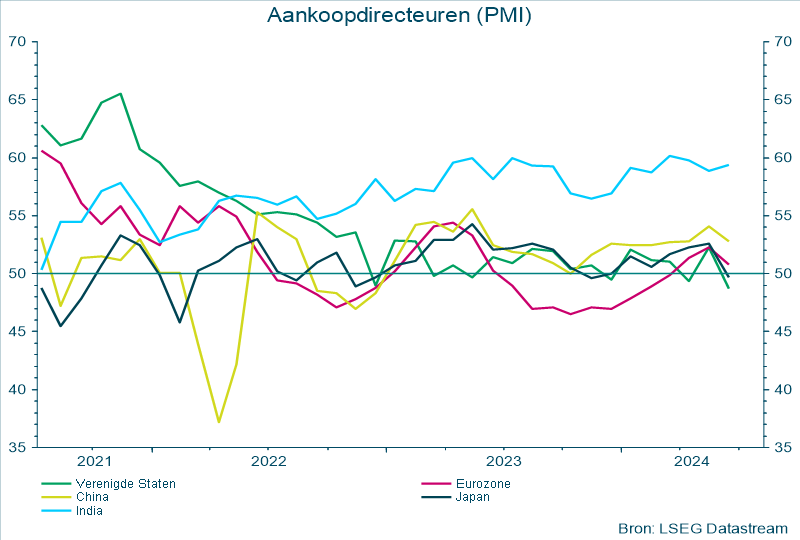

Sinds het begin van het jaar hebben strategen geaarzeld tussen verschillende groei- en inflatiescenario's. Het recessiescenario werd geleidelijk uitgesloten na het herstel van de activiteit in 2023. Tijdens het eerste kwartaal hadden we het meer over een ‘no landing’-scenario (het handhaven van een vrij sterke groei, maar ook met een inflatie die hoog blijft). De laatste tijd lijkt het ‘zachte landing’-scenario de voorkeur te krijgen: de groei wordt teruggeschroefd zonder in een recessie te vervallen, en de inflatie hervat haar neerwaartse trend. De onderstaande PMI-indices, die het vertrouwen van inkoopmanagers van bedrijven meten, wijzen ook in deze richting. Er heeft zich recentelijk een verzwakking voorgedaan (behalve in India). In de Verenigde Staten zijn we zelfs iets onder de 50 gedaald (grens tussen expansie en krimp).

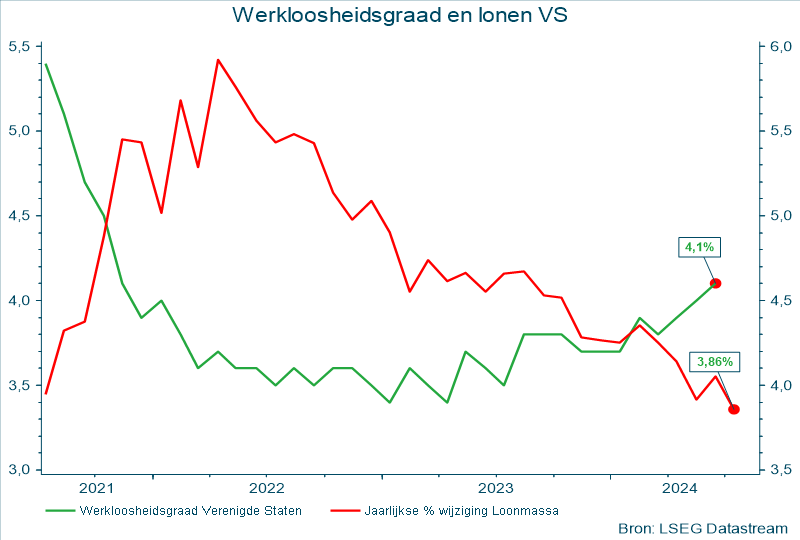

Nog een interessant feit: de arbeidsmarkt in de Verenigde Staten lijkt wat te verzwakken, de werkloosheid begint geleidelijk weer te stijgen (zie hieronder). Dat zou de inflatiedruk vanuit de lonen kunnen verminderen en de Amerikaanse centrale bank meer ruimte kunnen geven om de rente te verlagen.

Inflatie en centrale banken

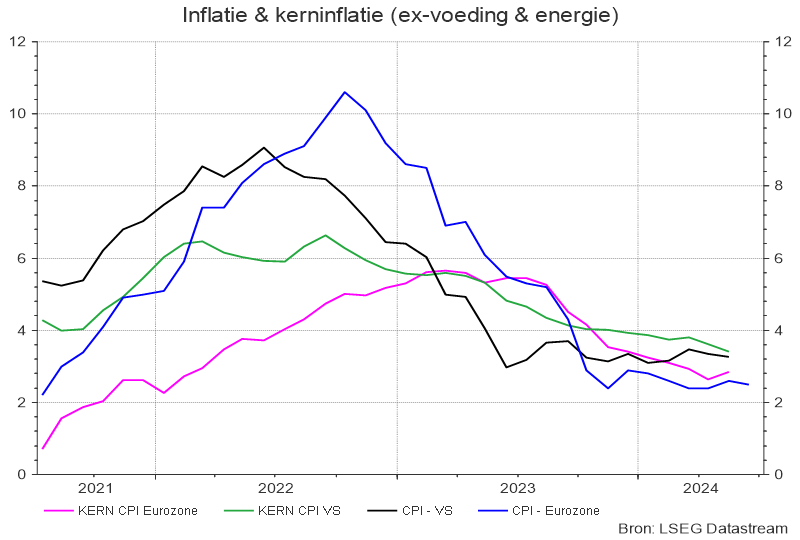

De inflatie daalt langzaam maar zeker verder, zowel in Europa als in de Verenigde Staten. De opluchting kwam vooral van het laatste cijfer voor de Amerikaanse kerninflatie (groene lijn hieronder), exclusief energie en voedsel. Dat is vooral bepalend voor het Amerikaanse monetaire beleid en is de afgelopen maanden opnieuw gedaald na een lichte opleving in maart.

Monetair beleid: Verenigde Staten

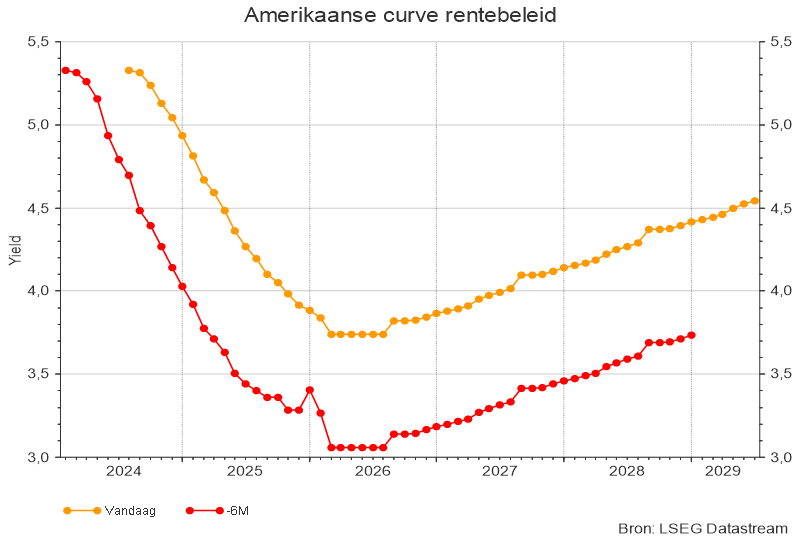

De onderstaande grafiek toont de evolutie van de renteverlagingsverwachtingen sinds het begin van het jaar. Zoals we kunnen zien hoopte de markt begin 2024 op minstens zes verlagingen om terug te gaan naar een niveau rond de 4 % (rode lijn). Naarmate het ‘no landing’-scenario aan kracht won, werden deze verwachtingen aanzienlijk herzien, en er was zelfs sprake van de mogelijkheid dat er in 2024 geen verlaging zou plaatsvinden. Maar na de laatste geruststellende inflatiecijfers verwacht de markt opnieuw 1 tot 2 velagingen dit jaar (gele lijn), met zelfs de mogelijkheid van een eerste beslissing in september.

Monetair beleid: Europa

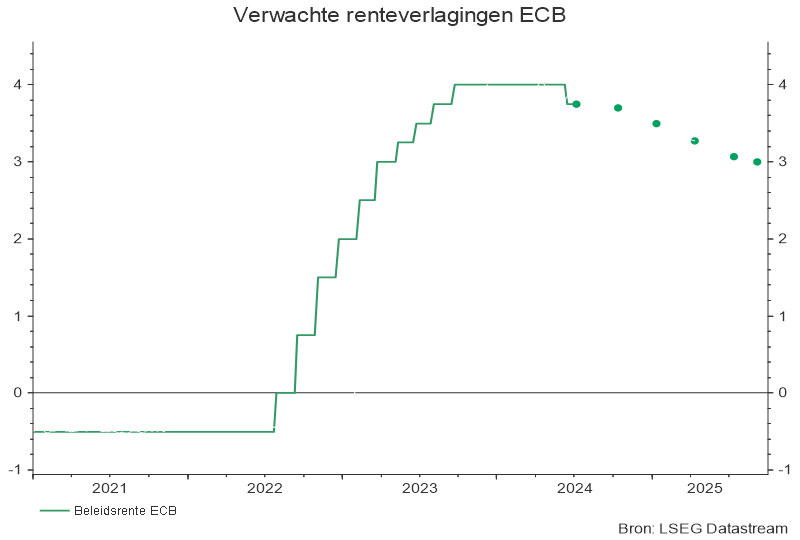

In Europa heeft de ECB begin juni al besloten de rente met 0,25 % te verlagen. De Europese inflatie daalde sneller, waardoor de monetaire autoriteiten eerder konden beginnen met versoepelen dan in de Verenigde Staten. Dat is uiterst zeldzaam. Uit de onderstaande grafiek blijkt dat we dit jaar nog een of twee verlagingen verwachten, deze keer waarschijnlijk synchroon met de FED.

2024 verkiezingsjaar

Zoals we hierboven vermeldden, wordt dit jaar gekenmerkt door een indrukwekkend aantal verkiezingen over de hele wereld, die een tijdelijke of langduriger impact kunnen hebben op de economie en de financiële markten.

We noemden al de verkiezingen in India, die een paar dagen voor grote volatiliteit zorgden, maar daarna geen negatieve gevolgen hadden. Op dezelfde manier zorgden de Europese verkiezingen voor opschudding op de aandelen- en obligatiemarkten in Europa. De grootste onzekerheid vond plaats in Frankrijk, waar president Macron vervroegde parlementsverkiezingen heeft uitgeroepen. Het resultaat verhindert dat het land wordt geregeerd door radicaal-rechts, maar laat een diep verdeeld landschap achter, terwijl Franse politici niet gewend zijn compromissen te sluiten.

In Groot-Brittannië behaalde de Labour Party een absolute meerderheid en stuurde de Conservatieven naar de oppositie. In dit geval is het de overwinning van een centrumlinkse partij die de afgelopen jaren gematigder is geworden, een eerder geruststellend resultaat in een context van een algemene toename van extremen.

En natuurlijk moet het grootste stuk nog komen, namelijk de Amerikaanse presidentsverkiezingen. Hier zullen we uiterst alert moeten zijn, omdat het gewicht van de Verenigde Staten in de wereldeconomie en op de financiële markten bijzonder groot is. Bovendien vergroot de extreme polarisatie aan de andere kant van de Atlantische Oceaan het risico op radicale beslissingen die de nieuwe president na de verkiezingen zou nemen, met zeer diverse gevolgen (inflatie, internationale handel, klimaatbeleid, enzovoort). Wij houden je de komende maanden op de hoogte van onze gedachten en besluiten hierover.

Positionering binnen fondsen

Het steeds waarschijnlijkere scenario van een zachte landing voor de wereldeconomie die een recessie vermijdt, in combinatie met een verdere daling van de inflatie, is bijzonder gunstig voor aandelen. Ze kunnen immers rekenen op aanhoudende economische groei en een verlaging van de financierings- en investeringskosten. Daarom behouden wij een voorkeur voor aandelen in onze portefeuille.

Maar de daling van de inflatie is ook gunstig voor de obligatiekoersen, zij het in mindere mate in absolute termen. We handhaven daarom ook een aanzienlijke allocatie naar obligaties.

De liquiditeitsreserve bedraagt ongeveer 1 % en blijft beschikbaar om opportuniteiten die zich voordoen te benutten.

Binnen aandelen

We hebben het gewicht van Europese aandelen gedurende het kwartaal verder verhoogd. Europa ziet een geleidelijke verbetering van de economische omstandigheden en de verwachtingen van economen blijven zeer gematigd, wat de kans op positieve verrassingen vergroot. Ook de arbeidsmarkt blijft sterk. Dankzij de dalende inflatie heeft de ECB haar cyclus van renteverlagingen al kunnen beginnen. De waarderingen van Europese aandelen blijven ook zeer redelijk. Onze aankopen waren gericht op de meer cyclische segmenten van de markt (industrie, materialen, consumptiegoederen).

We hebben ook geprofiteerd van de tijdelijke correctie op Indiase aandelen om onze posities opnieuw te versterken. Het was een geweldige kans om aankopen te doen met het idee dat de positieve structurele trends in de Indiase economie zich zouden voortzetten. Deze berekening bleek relevant te zijn omdat de Indiase aandelenmarkt zeer snel haar opmars hervatte en nieuwe hoogten bereikte.

Binnen obligaties

Om de aanvullende aandelenaankopen te financieren, werd voornamelijk verkocht in Europese en Amerikaanse staatsobligaties, die onze grootste posities in de activaklasse vertegenwoordigen. Er werd ook winst genomen op obligaties van opkomende markten in harde valuta, na een zeer mooie stijging vorig jaar en aan het begin van dit jaar. We behouden echter een aanzienlijke positie in dit segment, dat nog altijd een hoog lopend rendement biedt.

Recent hebben we een deel van de Europese staatsobligaties geswitcht naar kwaliteitsvolle bedrijfsobligaties (met vaste en variabele rente) en bedrijfsobligaties uit de Scandinavische regio. De politieke onrust na de Europese verkiezingen heeft de perceptie van risico's voor de staatsbegrotingen doen toenemen. Dit is vooral het geval in Frankrijk, waar onze verkopen verhoudingsgewijs groter zijn geweest.

Conclusie

De internationale economische context is weliswaar niet extreem briljant, maar is over het algemeen verbeterd ten opzichte van vorig jaar en de tekenen stapelen zich op dat het dieptepunt van de economische cyclus achter ons ligt. De inflatie blijft dalen, ook al is dit in een tempo dat sommigen als te traag beschouwen. Deze combinatie is vooral gunstig voor aandelen, maar kan ook de obligatiekoersen ondersteunen.

Daarom blijft de allocatie in de kernfondsen evenwichtig, met een lichte overweging van aandelen. Binnen de aandelenallocatie wordt een grote diversificatie gehandhaafd. De extreme concentratie van de aandelenmarktprestaties is een risico dat met voorzichtigheid moet worden beheerd. Veel interessante aandelen zijn ook opgegeven door beleggers en blijven goedkoop gewaardeerd.

Deze diversificatie geldt ook voor obligaties. De politieke onzekerheden en inflatievrees die bij sommige voorspellers nog altijd aanwezig is, vereisen dat de risico's voldoende gespreid worden.

De economische situatie en de financiële markten vragen voortdurende aandacht. Dat zal de komende maanden ook zo blijven, vooral in de aanloop naar de Amerikaanse presidentsverkiezingen. We blijven alert voor risico's, maar zoeken ook naar mogelijke opportuniteiten.

Lees meer

-

Wereldwijde groei en de Nvidia ster

7 juni 2024Mei was opnieuw een mooie maand voor aandelenbeleggers. De wereldwijde economische groei verbetert en het sterbedrijf van het afgelopen jaar Nvidia kon opnieuw indrukwekkende resultaten voorleggen.

-

Een bewogen maand april

14 mei 2024Het was een bewogen maand april voor de aandelen- en obligatiemarkten. Sterker dan verwachte economische groei, hoger dan verwachte inflatie en geopolitieke spanningen zorgden ervoor dat de rente sterk steeg op het korte en lange einde.

-

Kwartaalupdate Q1 2024

12 april 2024De beurs startte sterk in 2024. Aandelen presteerden heel goed en werden ondersteund door goede bedrijfsresultaten en een positief economisch momentum. Het zijn nog steeds vooral de grotere bedrijven die de markt hebben getrokken.