- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Een bewogen maand april

14 mei 2024

Auteur: Giel Maris, fondsbeheerder bij Argenta Asset Management

Het was een bewogen maand april voor de aandelen- en obligatiemarkten. Sterker dan verwachte economische groei, hoger dan verwachte inflatie en geopolitieke spanningen zorgden ervoor dat de rente sterk steeg op het korte en lange einde. wat de beleidsrente betreft is de kans op rentedalingen in de VS voor dit jaar gedaald naar 1 à 2, terwijl bij de start van het jaar nog uitgegaan werd van 5 à 6. Het hoger-voor-langer-scenario staat nu meer vast. Ook het resultatenseizoen is begonnen. De eerste indicaties duiden op sterkere cijfers dan verwacht, maar selectief kijken blijft belangrijk.

Ontwikkelde aandelenmarkten stagneren

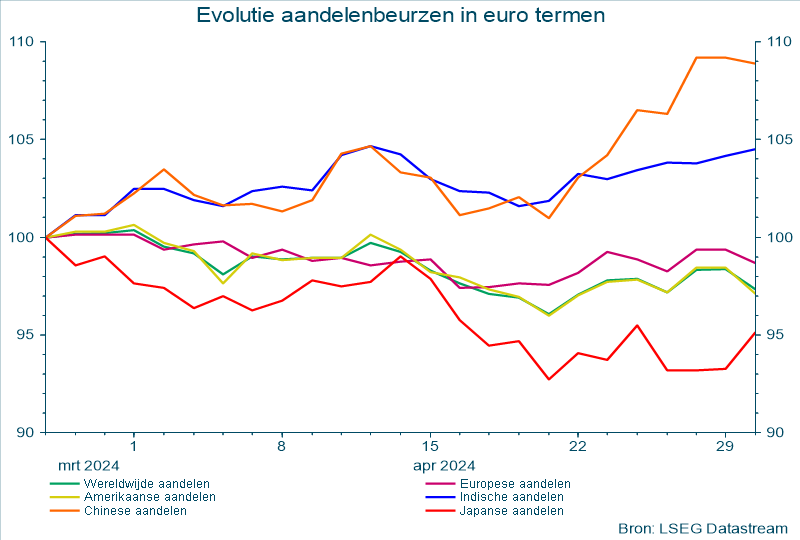

De wereldaandelenindex (MSCI World) daalde in april met iets meer dan 3 % (in euro’s uitgedrukt). Opvallende positieve uitschieters waren China en India. Alle geografieën zijn nu positief voor het jaar in rendementstermen met India als koploper. De eerste tekenen van een economisch herstel in China zorgden voor het koersverloop in april. In India speelden de sterke groei en de waarschijnlijke overwinning van Modi, eerste minister van India, een rol in de beursvooruitgang. De Japanse markt heeft het minst gepresteerd, voornamelijk door de zwakke munt.

Nieuwe sectorleiders

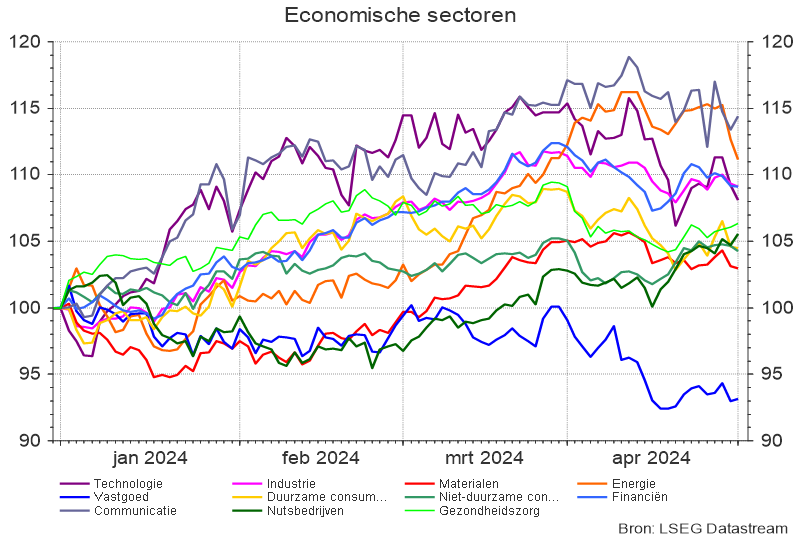

Er is een normalisatie in de aandelenmarkt. De achtergebleven sectoren zetten een betere prestatie neer ten opzichte van technologie.

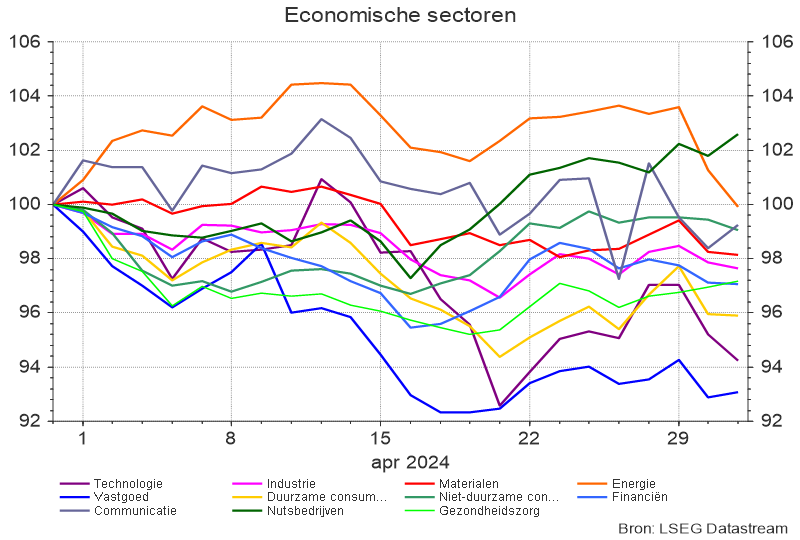

De meer rentegevoelige sectoren presteerden minder, zoals vastgoed (donkerblauw) en technologie (paars) in april (linkse grafiek). De langere-termijn-activa worden namelijk sneller afgestraft door snelle rentestijgingen. Voor het jaar 2024 (rechtse grafiek) staan de volgende sectoren op kop: communicatiediensten, energie, industrie en de financiële sector. Deze tendens van verbreding kan als gezond bestempeld worden voor de aandelenmarkt.

De aandelenmarkten nemen een gezonde adempauze. Daarbij zijn onderliggend verschuivingen te zien in termen van prestaties. Maar de obligatiemarkten blijven het moeilijk hebben. Daar gaan we even dieper op in.

Obligaties opnieuw onder druk

Stijgende langetermijnrente

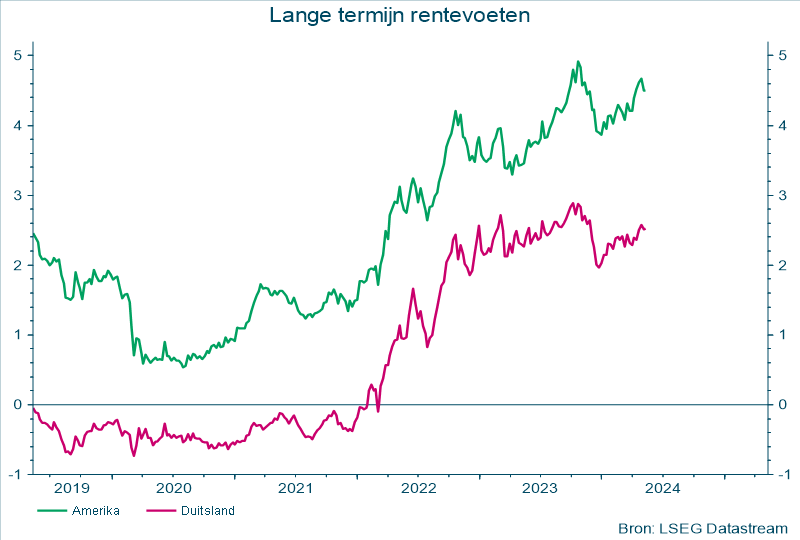

Zoals we al aanhaalden, steeg de langetermijnrente sterk in Amerika. De hoger dan verwachte inflatie is één van de oorzaken. De stijgende olieprijs, als gevolg van de geopolitieke spanningen, zwengelde de vrees voor hogere verwachte inflatie weer aan. Ook de sterker dan verwachte groei speelt een rol. Daarnaast dragen de minder dan verwachte rentedalingen door de centrale bank ook hun steentje bij. In Duitsland stijgt de rente ook, maar in mindere mate omwille van lagere groei en inflatie. Daarnaast zou de eerste rentedaling van de Europese centrale bank een feit zijn in juni.

Olieprijs en verwachte inflatie

Het escalerende geopolitieke conflict in Israël en Palestina zorgde in april voor een hogere olieprijs, met als gevolg een hogere verwachte inflatie. Daarnaast waren de inflatiecijfers voor maart hoger dan verwacht. Die twee aspecten zorgen ervoor dat de inflatie zeer koppig is en zeer traag naar het doel van 2 % kan evolueren.

Naast de inflatiedruk kan de rentestijging ook toegeschreven worden aan betere economische groeivooruitzichten.

Betere groei dan verwacht

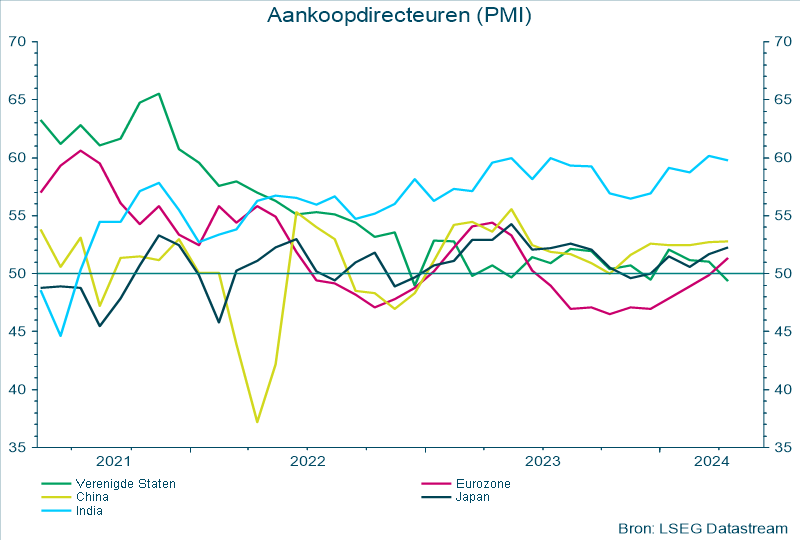

Op bedrijfsvlak zijn de aankoopdirecteuren positief gestemd over de economische groei. Elke geografie kan een cijfer boven de 50 voorleggen, wat duidt op economische expansie. Maar Amerika valt recent onder de 50-lijn. In India daarentegen wordt zelfs een versnelling in groei opgemerkt, want dat is wat een cijfer boven de 55 impliceert. Deze betere vooruitzichten vertalen zich ook naar betere verwachte bedrijfswinsten.

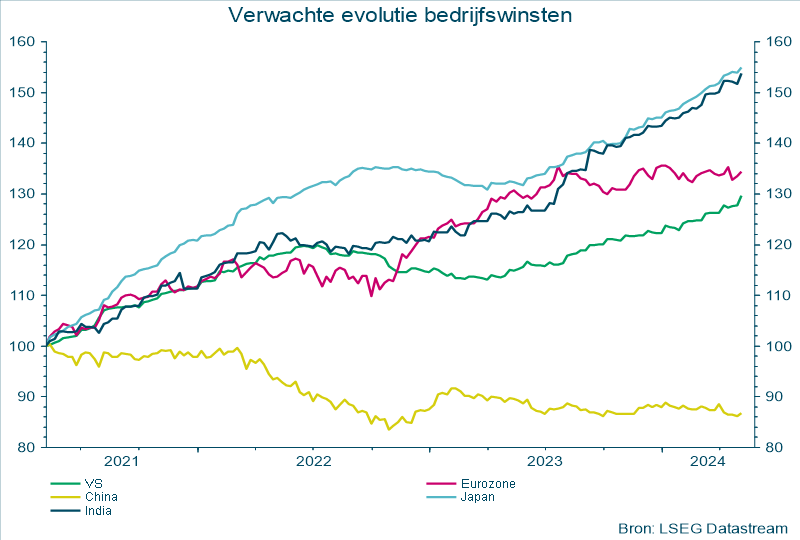

Ook hier kan een stijgende trend opgemerkt worden voor alle geografieën. De doorvertaling van de betere algemene groei in China manifesteert zich weliswaar niet in deze cijfers. De bedrijfswinsten blijven dus groeien, wat positief is voor de aandelenkoersen. Dit is namelijk één van de belangrijkste factoren voor koersgroei van aandelen. Het woord ‘verwacht’ duidt op een voorspelling naar de toekomst, maar wat zijn de effectieve bedrijfsresultaten?

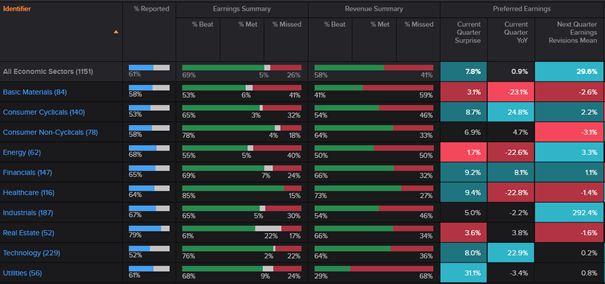

Vandaag heeft 61 % van de wereldwijde bedrijven (MSCI World) zijn cijfers gerapporteerd voor het eerste kwartaal van 2024. 69 % kan beter dan verwachte cijfers voorleggen en gemiddeld gezien is het 7,8 % beter dan de prognoses. Ook worden de verwachte bedrijfswinsten voor het volgende kwartaal omhoog bijgesteld met een gemiddeld voet van 29,6 %. Op sectorvlak leggen de gezondheidszorg, cyclische consumptie en technologie beter dan verwachte cijfers neer in termen van het hoogste percentage. Het resultatenseizoen kan dus al als een succes worden bestempeld.

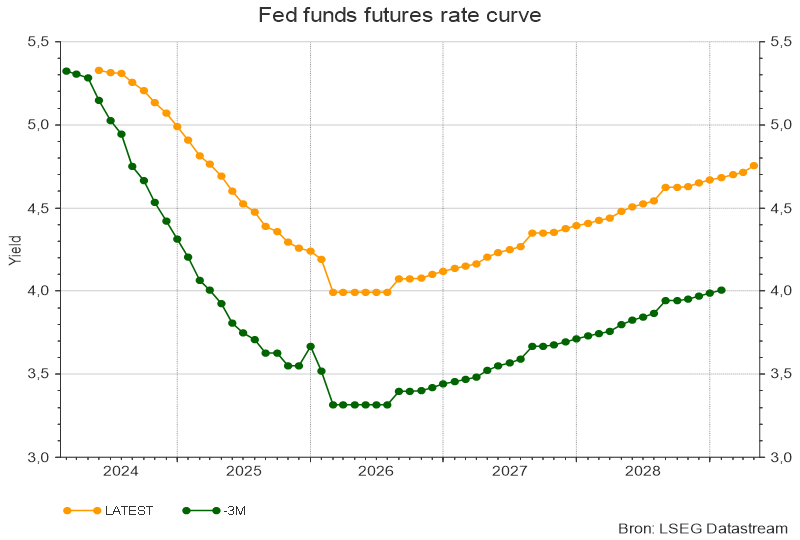

Langer durende hoge beleidsrente

In het kader van de hogere inflatiecijfers en de robuustere economie worden vandaag maar 1 à 2 rentedalingen (gele lijn) meer verwacht voor dit jaar voordat de rente nadien terugvalt tot ongeveer 4 % in 2026. Terwijl aan de start van het jaar de markt er 5 à 6 (groene lijn) verwachtte. Ook op 1 mei heeft de Amerikaanse centrale bank deze verwachting niet tegengesproken en de beleidsrente ongewijzigd gelaten. Daarnaast heeft ze het voornemen bekendgemaakt om de kwantitatieve verkrapping te vertragen. De afbouw van de balans zal verzwakken van 50 miljard dollar naar 25 miljard dollar op maandbasis vanaf juni.

Ook de verwoording van Powell, voorzitter van de Amerikaanse centrale bank, tijdens de vragenronde gaf interessante inzichten. Hij blijft namelijk overtuigd dat de inflatie zal blijven dalen doorheen het jaar. De volgende zet zal zeker geen rentestijging zijn en de sterke arbeidsmarkten sluiten de mogelijkheid van renteverlagingen niet uit.

In Europa zou de eerste rentedaling al in juni kunnen volgen. Christine Lagarde, de voorzitster van de Europese centrale bank, gaf namelijk aan dat ze niet langer alleen naar Amerika gaat kijken. Wordt Europa nu een leidende factor op het beleidsrenteniveau?

Onze positionering in de kernfondsen

Het gewicht in aandelen werd verder opgebouwd ten nadele van de obligatieblootstelling. De hogere groeivooruitzichten, koppigere inflatie en hogere rente voor langer spelen in het voordeel van aandelen. Vandaag ligt het aandelengewicht rond de 52 %. Daarnaast wordt een liquiditeitsreserve van 2 % aangehouden om in te spelen op opportuniteiten.

Binnen aandelen

De verhoging van het aandelengedeelte is voornamelijk doorgevoerd via de langetermijnthema’s. De hoger dan verwachte groei is namelijk positief voor de kleinere en middelgrote bedrijven die sterk vertegenwoordigd zijn binnen de thema’s. Specifiek zijn de meer cyclisch gedreven thema’s verhoogd, zoals duurzame materialen en het thema ‘lifestyle’. Zo wordt enerzijds ingespeeld op de eerste tekenen van een wereldwijde groeiheropleving en anderzijds de koopkracht van de consument. Ook is het thema ‘new tech’ opnieuw opgetrokken na de mindere koersprestatie van technologie in april.

Op geografisch vlak is het Europese gewicht binnen aandelen verder verhoogd via zowel Europese trackers als individuele lijnen. Specifiek zijn de accenten in de industriële en grondstof gerelateerde bedrijven verder verhoogd. De gepubliceerde economische cijfers zijn namelijk beter dan verwacht in de regio.

Op sectorvlak is het gewicht in de gezondheidszorg verlaagd ten voordele van de financiële sector, meer specifiek de financiële bedrijven gericht op beleggingen en investeringen. Als zich een nieuwe cyclus van economische groei afspeelt - waar we van overtuigd zijn - dan gaan de cyclische bedrijven een grotere rendementsdrijver zijn dan de gezondheidszorg. Deze actie werd doorgevoerd binnen de individuele aandelen.

Binnen obligaties

Binnen de obligatieportefeuille is de looptijd verlaagd om in te spelen op het ‘hoger voor langer’-rentescenario. De markt verwacht alsmaar minder dalingen van de Amerikaanse beleidsrente. De hoger dan verwachte inflatie speelt daar een grote rol in. In Europa is het een ander verhaal. Daar kan de eerste rentedaling al in juni volgen.

Het risico op een renteopstoot, die we al zagen in Amerika, lijkt reëel. Daardoor zijn de Franse en Italiaanse overheidsobligaties op langere termijn verlaagd. Deze vrijgekomen kapitalen zijn in cash behouden. Aan het korte einde van de rentecurve is de vergoeding interessanter met een lager risico.

Ook zijn zowel de Amerikaanse als Europese aan inflatie gelinkte overheidsobligaties verlaagd omwille van de gestegen inflatieverwachtingen.

Conclusie

De maand april kende een stagnering in de aandelenkoersen voor de meer ontwikkelde landen. Op sectorvlak leidt technologie niet meer de dans, maar doen de meer cyclische segmenten het goed. De verbreding van de stijging binnen de markt wordt dus een feit, wat een positief signaal is voor aandelen.

Ook op macro-economisch vlak zien we een betere groei. Daarmee gaat koppigere inflatie gepaard. Het gevolg is hogere rente voor wat langer, maar de centrale banken sluiten wel opnieuw rentestijgingen uit. De waarschijnlijkheid dat we in een nieuwe stierenmarkt zitten stijgt.

Dat zorgt voor de overweging in aandelen ten koste van de obligatieblootstelling. Binnen aandelen worden de segmenten gekozen waar hogere groei zit. De bedrijven die geselecteerd worden, zijn gescreend op verschillende kwaliteitskenmerken. Dat is belangrijk omdat bedrijven gekozen moeten worden die zelfvoorzienend zijn en hun operationele activiteiten zelf kunnen financieren. Daardoor zijn ze niet afhankelijk van externe financiering met een verhoogde rentelast.

Lees meer

-

Kwartaalupdate Q1 2024

12 april 2024De beurs startte sterk in 2024. Aandelen presteerden heel goed en werden ondersteund door goede bedrijfsresultaten en een positief economisch momentum. Het zijn nog steeds vooral de grotere bedrijven die de markt hebben getrokken.

-

Mag het wat meer zijn?

8 maart 20242024 is een schrikkeljaar, en dus telt februari deze keer een dagje meer. In het Engels noemen we dat ook wel een ‘leap year’. Op economisch vlak verwachten we later op het jaar ook een sprongetje: een beetje meer wereldwijde groei.

-

Stevige start van technologiesector en Magnificent Seven

9 februari 2024Na een aarzelend begin steeg de wereldaandelenindex in de eerste maand van het jaar opnieuw. Maar deze stijging blijft nog altijd vrij geconcentreerd in de technologiesector, de Magnificent Seven en de Indiase markt.