- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Wereldwijde groei en de Nvidia ster

7 juni 2024

Auteur: Sebastiaan Grenné, fondsbeheerder bij Argenta Asset Management

Mei was opnieuw een mooie maand voor aandelenbeleggers. De wereldwijde economische groei verbetert en het sterbedrijf van het afgelopen jaar Nvidia kon opnieuw indrukwekkende resultaten voorleggen.

Hieronder lees je wat de impact hiervan was op de financiële markten.

De markten in 2024 tot vandaag

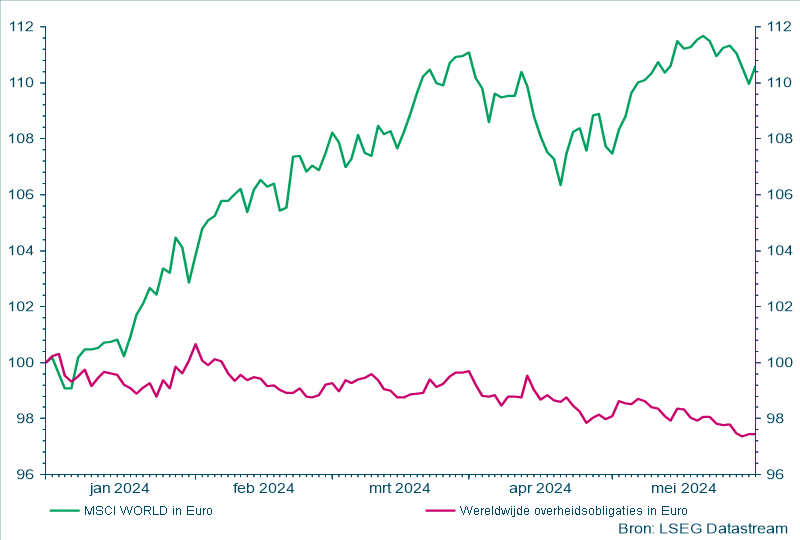

De wereldwijde aandelenmarkten bleven in mei hetzelfde pad bewandelen dat ze al heel dit jaar volgen, met uitzondering van de kleine dip in april. Wereldwijde aandelen stegen ongeveer 2 % in mei, waardoor ze dit jaar al 10 % konden stijgen (in euro).

Ook de obligaties zetten hun trend van 2024 de afgelopen maand voort. Ze verloren opnieuw 0,5 % van hun waarde waardoor hun jaarrendement op een verlies van 2,5 % ligt. Je kunt stellen dat weinig mensen dit scenario aan het begin van dit jaar in hun hoofd hadden. We zijn het jaar namelijk begonnen met beurzen die in 2023 al sterk gestegen waren en rentevoeten die al relatief hoog lagen ten opzichte van wat we de afgelopen 10 jaar gewoon geworden waren. De reden dat aandelen sterk konden blijven presteren en obligaties het moeilijker hebben in 2024 lees je hieronder: goede bedrijfsresultaten, de aanpak van de centrale banken en de economische groei.

Bedrijfsresultaten

Kijken we naar de verwachte groei in de bedrijfsresultaten, dan zien we dat die voor 2023 vrij laag waren en in Europa zelfs een beetje daalden na het zeer goede jaar 2022. Maar belangrijk: de verwachtingen voor 2024 tonen opnieuw een mooie stijging in de winstgroei. Zo verwachten de analisten dat de winsten in Europa 4,2 % zullen groeien en 10,6 % in de VS.

Als we nog dieper in deze data duiken, zien we dat deze verwachte winstgroei in Europa en de VS week na week stijgt. Aan het begin van het resultatenseizoen verwachtten de analisten maar een groei van 3 % in Europa en 9,6 % in de VS. De rapporteringen en management calls van de bedrijven hebben het optimisme van de analisten voor 2024 dus gevoed.

| Verwachte winstgroei | VS | Europa |

|---|---|---|

| 2022 | 6,5 % | 20,7 % |

| 2023 | 2,7 % | -3,8 % |

| 2024 | 10,6 % | 4,2 % |

| 2025 | 14,5 % | 10,3 % |

Bron: IBES data via LSEG Datastream

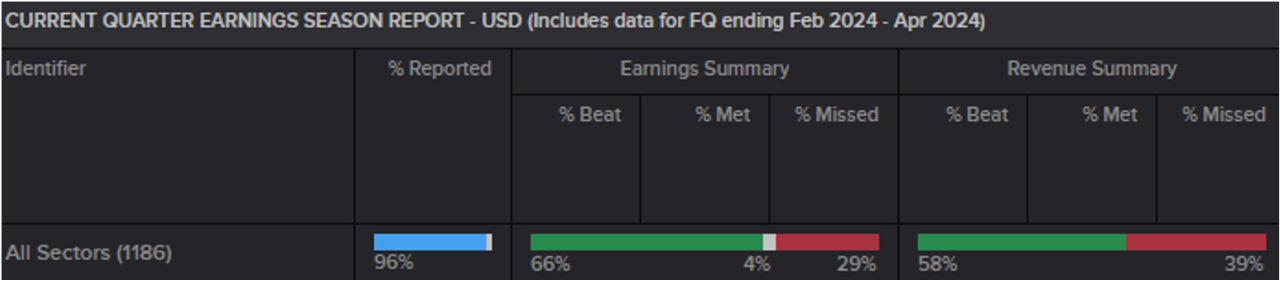

De resultaten voor het eerste kwartaal waren dan ook weer meer dan degelijk. 66 % van de bedrijven konden winsten rapporteren die beter waren dan de verwachtingen en 58 % van de bedrijven hadden ook meer omzet dan verwacht. Op het gebied van de winsten is dit een meer dan gemiddeld resultaat. Het is dan ook geen verrassing dat analisten hun verwachtingen voor de toekomst positief konden bijstellen.

Bron LSEG

Deze positieve resultaten waren ook in mei opnieuw een van de belangrijkste drijfveren voor de goede evolutie in de aandelenkoersen.

Nvidia

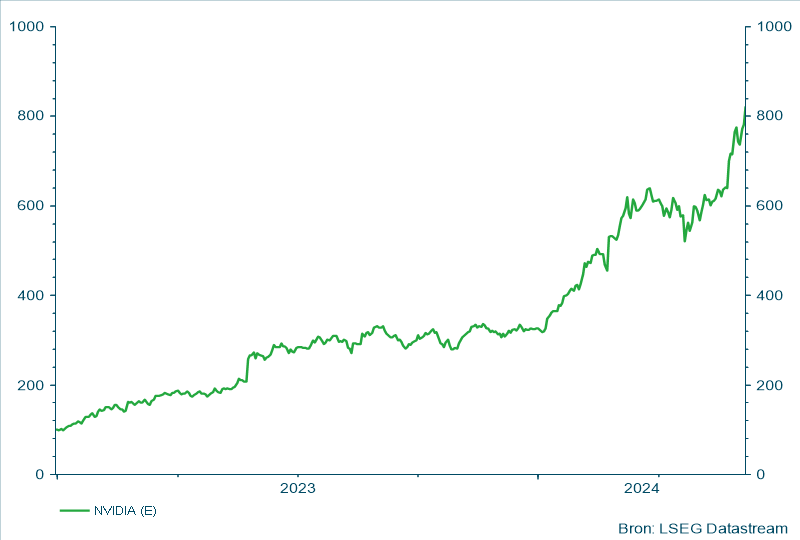

Een van de belangrijkste resultaten de afgelopen maand kwamen van Nvidia. De hele markt keek vol ongeduld uit naar de resultaten van deze chipgigant op 22 mei. Nvidia is sinds de start van 2023 een van de grootste drivers van de wereldwijde beursresultaten.

Sinds OpenAI eind 2022 met ChatGPT aan heel de wereld toonde wat er allemaal mogelijk zal zijn met Artificial Intelligence (AI), surfen de beurzen op een soort van AI-golf. Nvidia bleek al snel een van de belangrijkste spelers te zijn die AI mogelijk maken. De zeer geavanceerde chips en software van Nvidia zijn een essentieel onderdeel in de training van de AI-modellen. Hierdoor kon Nvidia het afgelopen jaar keer op keer een enorme winstgroei aantonen, die nog veel hoger lag dan wat de al zeer ambitieuze marktkenners verwachtten. Zou dit ook opnieuw in het eerste kwartaal mogelijk zijn?

Het antwoord is ja. Ook op 22 mei kon Nvidia de heel hoog gespannen verwachtingen overtreffen. De omzet van Nvidia steeg tot $ 26 miljard over het eerste kwartaal en een nettowinst van $ 15 miljard. De grote technologiespelers zoals Microsoft, Google en Amazon investeren enorme bedragen in de nieuw chips van Nvidia om hun AI-modellen te kunnen trainen. Ook de door Nvidia zelf ontwikkelde en aangekondigde superieure chip die later op het jaar zou moeten komen, zorgt er niet voor dat de bedrijven nu minder chips van Nvidia bestellen.

Dankzij de uitmuntende resultaten explodeerde de aandelenkoers van Nvidia de afgelopen maand verder.

Het rentepad van de FED

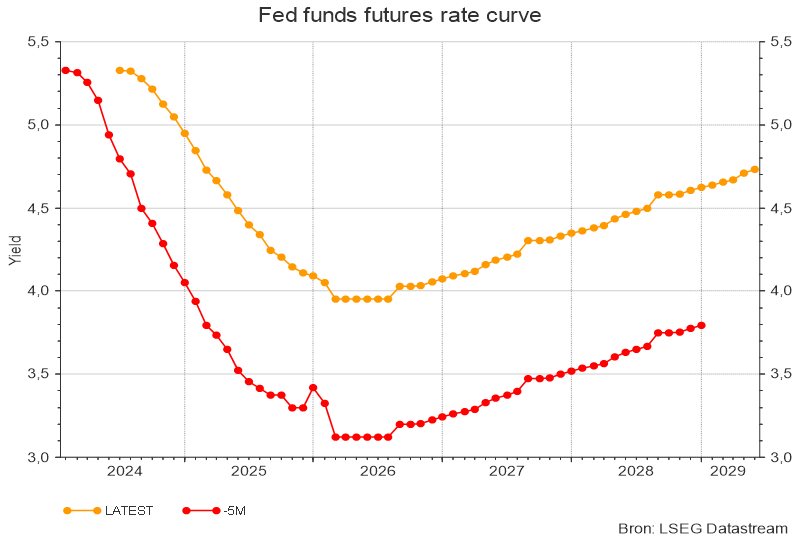

Op de onderstaande grafiek kunnen we de verwachting waarnemen van de markt over hoe de Amerikaanse centrale bank (Fed) in de toekomst haar rentebeleid zal veranderen. Als deze grafiek daalt, verwacht de markt dat de Fed de kortetermijnrente zal laten dalen. Als ze stijgt, verwacht de markt dat er een renteverhoging komt. Door de twee lijnen op de grafiek kunnen we niet enkel zien wat de markt vandaag verwacht, maar ook wat ze in het verleden verwachtte. In het oranje zien we de verwachtingen van vandaag, in het rood de verwachtingen van begin dit jaar.

Wat onmiddellijk opvalt is het grote verschil tussen de verwachting vandaag en die van 5 maand geleden. Aan het begin van 2024 ging de markt uit van verschillende renteverlagingen dit jaar. De markt ging er zelfs van uit dat de Fed vandaag de rente al verlaagd zou hebben. Maar de Fed is helemaal nog niet begonnen met renteverlagingen en de markt verwacht nu nog maar 1 à 2 renteverlagingen voor de rest van het jaar.

Waarom is dit nu zo belangrijk? Als de Fed de rente verlaagt, dan stimuleert dit de economie: het maakt geld ontlenen goedkoper waardoor bedrijven sneller geneigd zijn om te investeren en consumenten meer kunnen uitgeven. De Fed zou dit kunnen doen om twee redenen: omdat de inflatie al laag genoeg is en een strikter monetair beleid dus niet meer nodig is of omdat de Fed een recessie wil bestrijden.

In het begin van 2024 dachten de markten zeer optimistisch dat de inflatie volledig onder controle was en dat de Fed de rente dus kon verlagen en zo de economie zou aanzwengelen zonder dat er een risico was op een recessie. Dat terwijl de voorzitter van de Fed duidelijk aangaf de rente pas te zullen verlagen als er meer zekerheid zou zijn dat de inflatie terug tot aan hun doel van 2 % gedaald was.

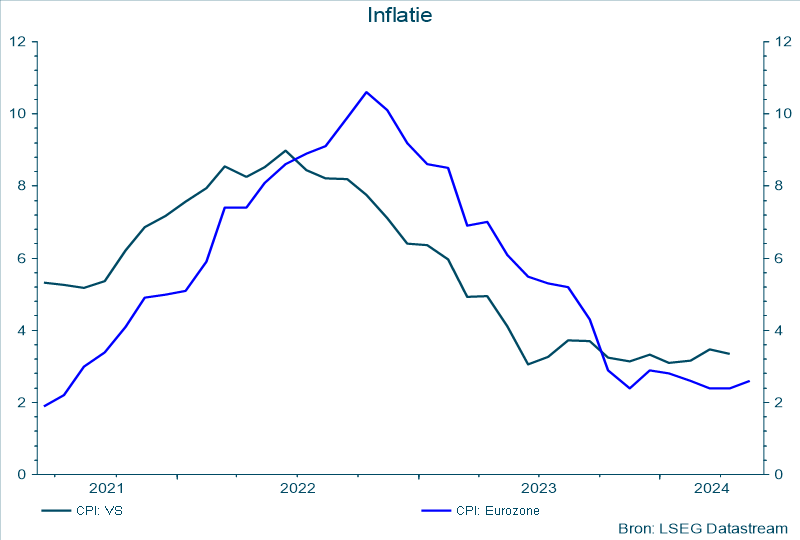

Inflatie

Op onderstaande grafiek zien we dat de inflatie in de VS wel sterk gedaald is, van 9 % midden 2022 tot 3,4 % vandaag. Maar dit cijfer blijft toch een aardig eindje boven de doelstelling van 2 % van de Fed en lijkt ook rond dit niveau te stabiliseren. Powell gaf dus terecht aan dat de strijd tegen inflatie in de VS nog niet gewonnen was en houdt vast aan zijn stelling dat er meer duidelijkheid nodig is rond inflatie voordat hij kan overgaan tot renteverlagingen.

In de eurozone daalde de inflatie wel nog verder en zitten we vandaag op een niveau van 2,6 %, zeer dicht bij het target van 2 % van de Europese Centrale Bank (ECB).

Macro economische cijfers

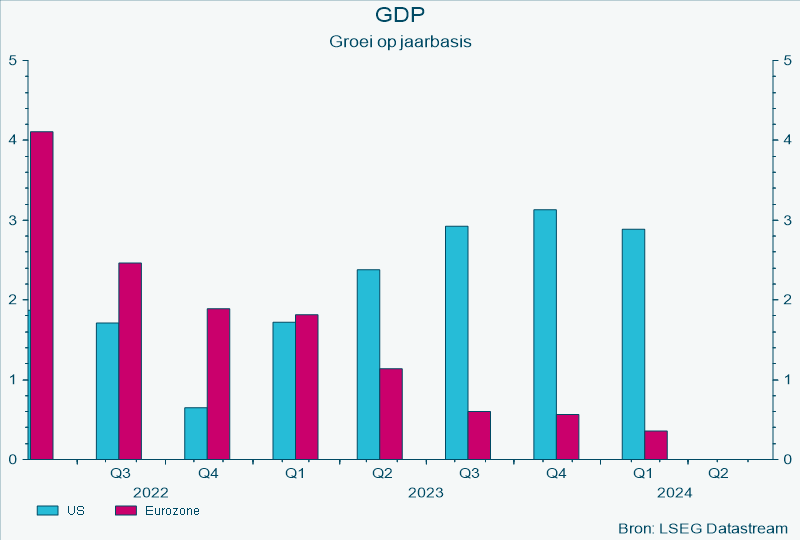

Als we kijken naar de economische groei, kijken we al snel naar de groei van het bruto nationaal product (GDP). We zien dat de GDP-groei in de VS in 2023 en 2024 zeer sterk was, met een stijgende economische groei tot wel 3 %. In de eurozone bleef de groei wel positief maar nam hij wel af tot 0,4 % op jaarbasis.

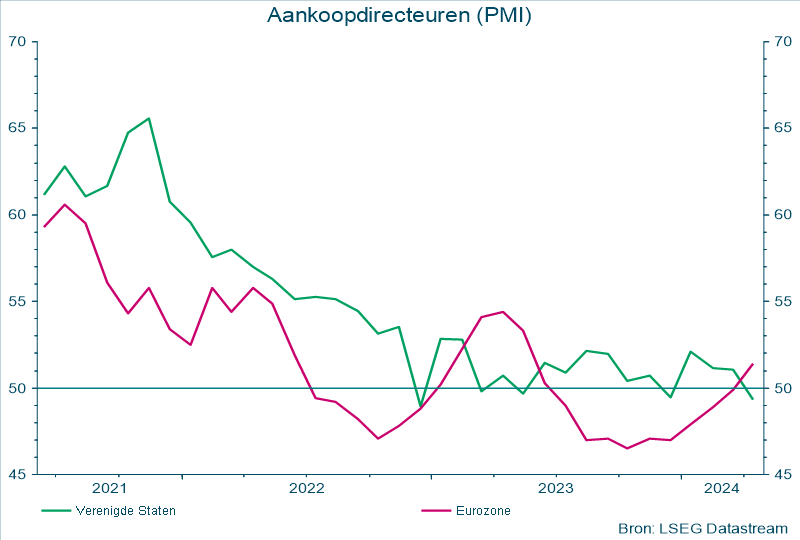

GDP-groei is natuurlijk een cijfer uit het verleden, het zegt hoe de groei het afgelopen jaar is geweest. Wat ons het meest interesseert, is hoe de groei in de komende kwartalen zal zijn. Dat kunnen we afleiden uit allerlei voorspellende indicatoren. Een belangrijke daarbij is het vertrouwen van de aankoopdirecteuren. Dat wordt gemeten aan de hand van het hieronder weergegeven PMI-cijfer. Dat cijfer bleef in het afgelopen jaar in de VS boven de 50 (50 is de scheidingslijn tussen verwachte groei of niet) en in de eurozone onder de 50. Recent is dit echter gedraaid: de verwachtingen van de aankoopdirecteuren in de eurozone zijn net veel positiever geworden, terwijl ze wat voorzichtiger geworden zijn in de VS.

Dit is een wereldwijde trend. Terwijl de VS het afgelopen jaar duidelijk het voortouw nam op het gebied van economische groei, zien we dat de groei nu aanzwengelt in de rest van de wereld en vertraagt in de VS. Dat is goed nieuws voor de beursgenoteerde bedrijven buiten de VS, bijvoorbeeld in Europa, die al lange tijd minder goed presteren dan de Amerikaanse aandelen. Maar ook veel Amerikaanse internationale bedrijven zullen blijvend kunnen presteren door verbeterende wereldgroei. Veel Amerikaanse industriële conglomeraten en de Amerikaanse IT-giganten zijn namelijk wereldwijd actief.

Grondstoffen

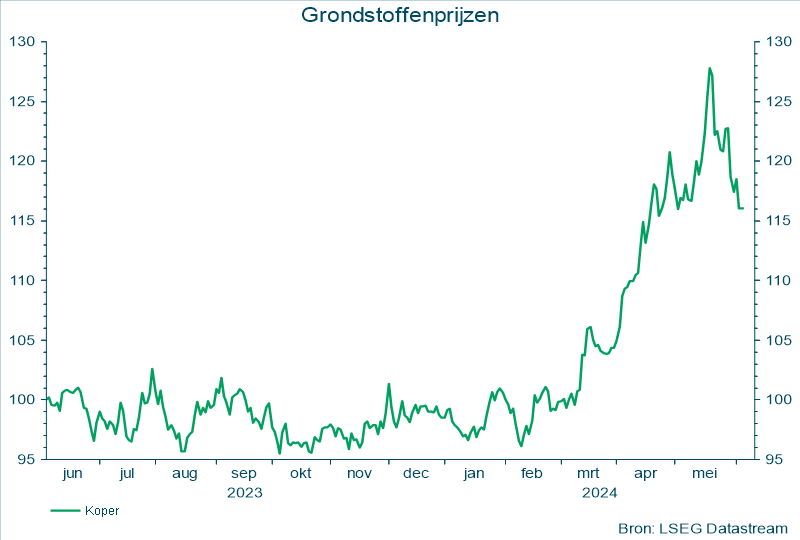

De aanzwengelende wereldgroei is ook goed zichtbaar in de grondstoffenprijzen. De prijs van koper wordt vaak als graadmeter gezien voor de economische wereldgroei. Hieronder zien we hoe de prijs van koper de afgelopen maanden omhooggeschoten is. Dezelfde trend doet zich voor bij verschillende andere grondstoffen. Dat is een goed teken voor de wereldeconomie, maar gaat potentieel ook opnieuw opwaartse druk zetten op de inflatiecijfers. En dat verklaart voor een deel de koppige inflatiecijfers en waarom de verwachtingen voor het rentepad van de Fed zo veranderd zijn de afgelopen maanden.

Obligatiemarkt en wisselkoers EUR/USD

De aanpassing in de verwachtingen van het rentebeleid door de Fed heeft zeker druk gezet op de aandelenkoersen. Maar zoals we hierboven hebben gezien, hebben de goede bedrijfsresultaten en de aanzwengelende economische wereldgroei dat meer dan gecompenseerd. De minder verwachte rentedalingen op de korte termijn hebben echter wel opwaartse druk gezet op de langetermijnrente. Daardoor stonden de obligatiekoersen onder druk, en dan vooral de overheidsobligaties met een langere looptijd.

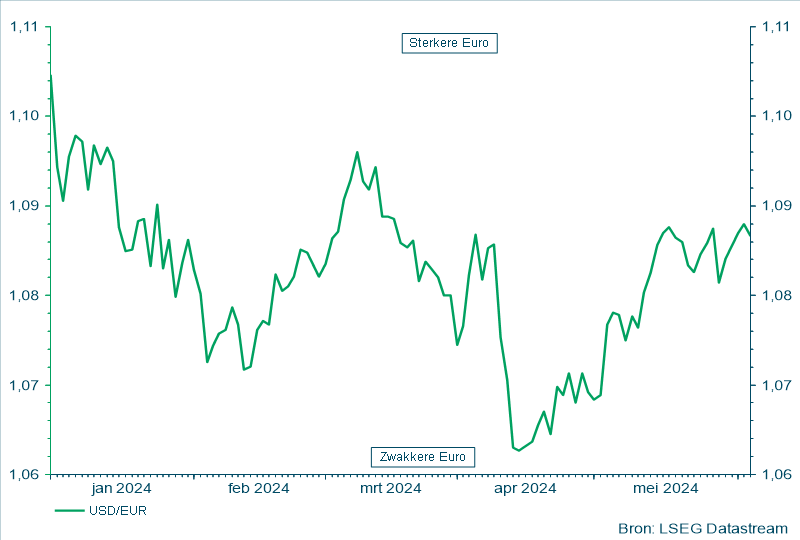

Er ontstaat wel een groot verschil tussen de VS en de eurozone op het gebied van economische groei, inflatie en het beleid van de centrale banken. De economische groei in Europa is aan het versnellen en aan het vertragen in de VS. De inflatie ligt al dichter bij de doelstelling van de centrale bank lin de EU dan in de VS. Het is dan ook niet onlogisch dat de markt al veel sneller een eerste rentedaling verwacht van de ECB dan van de Fed, waarschijnlijk al in de komende maand. Dat zet druk op de Amerikaanse dollar en maakt de euro dus sterker.

Geopolitiek risico

Naast de economische risico’s mogen we ook de geopolitieke situatie niet uit het oog verliezen. De oorlog in Oekraïne is ver van voorbij en ook het conflict in Palestina blijft de gemoederen beroeren. Over hoe Iran, toch een belangrijke speler in de winning van aardolie, hier verder op zal reageren, blijven we in het duister tasten. Zeker na de dood van hun president in een helikoptercrash.

Op het einde van het jaar staan ook de Amerikaanse presidentsverkiezingen op het programma. Voorlopig lijkt de markt zich hier maar weinig van aan te trekken. Beide kandidaten pleiten voor een expansief fiscaal beleid, maar waaraan ze de overheidsmiddelen zullen besteden, verschilt aanzienlijk. Bij een Democratische overwinning kunnen we uitgaan van verder massale investeringen in infrastructuur met een focus op groene energie. Als de Republikeinen aan de macht komen zullen we eerder gaan kijken naar belastingverlagingen voor de grote bedrijven en deregulatie. Maar ook een grote handelsoorlog met China valt niet uit te sluiten na de verkiezingen.

Ondanks de grote geopolitieke risico’s, de veranderingen in de verwachtingen rond het rentebeleid van de centrale banken en de uiteenlopende economische cijfers blijft de verwachte volatiliteit op aandelen op een zeer laag niveau. Marktparticipanten houden maar weinig rekening met een toekomstige crash. Een belangrijke reden hiervoor zijn de zeer grote hoeveelheden liquiditeiten die in het systeem rondgaan. Eerst waren het de centrale banken die massaal liquiditeit in het systeem hebben geïnjecteerd om de crisissen te bestrijden. Maar nu diezelfde centrale banken die liquiditeit beetje bij beetje uit de markten halen, zijn het de overheden die massaal zijn gaan spenderen.

Gedreven door de geopolitieke situatie krikten de overheden hun budgetten op. Oorlogen zorgen voor grotere defensie-uitgaven en infrastructuuruitgaven zagen een enorme boost door de plannen van Biden in Amerika en de Green Deal in Europa. Zoals hierboven gesteld zullen de verkiezingen in de VS hier waarschijnlijk niet veel aan veranderen. Ondanks hun grote verschillen hebben Biden en Trump het plan om - als ze verkozen zouden geraken - zeer veel te blijven spenderen. Daardoor kunnen de financiële markten blijven hopen op extra liquiditeiten en lage volatiliteit.

Onze positionering in de kernfondsen

We zien steeds meer tekenen dat de wereldwijde economische groei aan het aanzwengelen is. Dit ondersteunt dan weer de goede bedrijfsresultaten waarvan we verwachten dat ze zullen aanhouden. Gecombineerd met de afnemende inflatie, de relatief interessant gewaardeerde aandelen en de lage verwachte volatiliteit geeft dit de beheerders een voorkeur voor aandelen boven obligaties. Daarom werd het aandelengewicht licht verder opgebouwd.

Binnen aandelen:

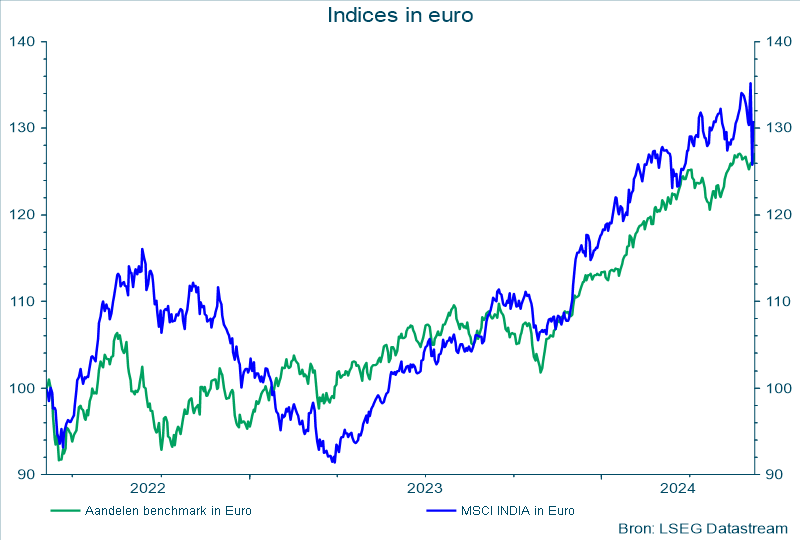

Binnen de aandelen zetten we vooral in op twee regio’s: de eurozone en India.

In Europa willen we profiteren van de aantrekkende economische groei - de PMI-cijfers zijn er niet voor niets gestegen boven die van de VS – en van de interessante waarderingen. Als we gaan kijken naar de waarderingen valt vooral de aantrekkelijkheid op van de Europese kleine bedrijven. Daarin werd dan ook een aanzienlijke positie opgebouwd in de fondsen.

Voor India denken we dan weer dat de goede economische groei die we er het afgelopen jaar zagen nog even kan aanhouden. Ook The Economist wijdde zeer recent nog een special report aan de sterke groei die we kunnen waarnemen en verwachten in dit gigantische land. India heeft de afgelopen decennia stevig ingezet op hervormingen van zijn politiek en economisch systeem en dit is onder de huidige president Modi in een stroomversnelling gekomen. Hiermee hebben ze een stevige basis gelegd voor hun huidige en toekomstige economische groei.

Momenteel zijn er verkiezingen in India. Het lijkt erop dat Modi herverkozen zal worden, al dan niet met een kleinere meerderheid dan initieel gedacht. De laatste dagen zorgen de uitslagen van de verkiezingen voor wat ongerustheid op de markten, zeker nu duidelijk wordt dat Modi niet zal winnen met de absolute landslide die verwacht werd. Wij blijven geloven in de kracht van de Indische economie en zijn beurzen en houden daarom ongeveer 5 % van onze aandelen aan in Indische aandelen en profiteren van enige zwakte om onze posities aan te vullen.

Om verder te profiteren van de verbeterende wereldwijde economische groei stuurden we onze investeringen de afgelopen maand naar de meer cyclische sectoren. We deden onze aankopen in de grondstoffensector, de industriële bedrijven en de consumptiegoederen.

Binnen obligaties:

De waarschijnlijke rentedaling die de Europese Centrale Bank in de komende maanden zal uitvoeren zal mogelijk wat opwaartse druk zetten op de langetermijnrente in Europa, als deze rentedaling zou leiden tot hogere groei en inflatieverwachtingen. Daarom werd de positie in Europese langetermijnoverheidsobligaties licht afgebouwd. We houden echter aanzienlijke posities in overheidsobligaties met een iets langere looptijd om tegengewicht te blijven bieden aan onze aandelenposities. Zeker nu obligaties ook een mooi lopend rendement bieden, blijven ze een belangrijk onderdeel van een gediversifieerde portefeuille.

Conclusie

De aanzwengelende wereldwijde groei geeft opnieuw momentum aan de aandelen en de bijhorende bedrijfswinsten. Maar de risico’s blijven bestaan. De inflatie blijft hangen boven de doelstelling van de centrale banken waardoor zij de rente hoger moeten houden dan de markten hadden gehoopt. Ook de geopolitieke risico’s zoals de Amerikaanse presidentsverkiezingen kunnen nog roet in het eten gooien. Het blijft daarom essentieel dat wij als beheerders de ontwikkelingen op de voet blijven opvolgen en de positionering aanpassen zonder ons te laten leiden door emotie.

Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die 1 op 1 aansluit bij je risicoprofiel. In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen als de markten opnieuw zouden dalen. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving zoals we die dit jaar gezien hebben binnen aandelen. Beide zijn minstens even belangrijk.

Lees meer

-

Een bewogen maand april

14 mei 2024Het was een bewogen maand april voor de aandelen- en obligatiemarkten. Sterker dan verwachte economische groei, hoger dan verwachte inflatie en geopolitieke spanningen zorgden ervoor dat de rente sterk steeg op het korte en lange einde.

-

Kwartaalupdate Q1 2024

12 april 2024De beurs startte sterk in 2024. Aandelen presteerden heel goed en werden ondersteund door goede bedrijfsresultaten en een positief economisch momentum. Het zijn nog steeds vooral de grotere bedrijven die de markt hebben getrokken.

-

Mag het wat meer zijn?

8 maart 20242024 is een schrikkeljaar, en dus telt februari deze keer een dagje meer. In het Engels noemen we dat ook wel een ‘leap year’. Op economisch vlak verwachten we later op het jaar ook een sprongetje: een beetje meer wereldwijde groei.