- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kwartaalupdate Q3 2023

5 oktober 2023

Auteur: Matthieu De Coster, fondsbeheerder bij Argenta Asset Management

Het derde kwartaal werd gekenmerkt door verdere rentestijgingen. De centrale banken hebben de korte termijn rentevoeten verhoogd en nu stijgen ook de rentevoeten op langlopende obligaties. Dit zorgde voor verdere dalingen in de obligaties. De economie bood nog goed weerstand bij deze hogere geldkost. De consument lijkt te verzwakken, maar dit wordt gecompenseerd door de grote fiscale stimulus van de overheden. De kernfondsen kenden onderling een heel gelijkaardig verloop.

De macro-economische context

Recessie : ja of nee ?

De vraag sinds de start van de inflatiebestrijding in 2022 is altijd geweest of de centrale banken de rente kunnen verhogen tot de inflatie laag genoeg is, zonder de economie volledig te breken.

We zitten vandaag in een fase van stijgende rentevoeten en dalende economische groei. Het technisch punt waarbij de groei zodanig vertraagt dat het bruto binnenlands product krimpt gedurende twee opeenvolgende kwartalen, noemen we een recessie. De meeste economieën zitten daar vandaag niet en er is nog onzekerheid of dat ook zal gebeuren. Een gemiddelde recessie zorgde in het verleden voor een daling op de aandelenbeurs van -21 %. Dat een eventuele achteruitgang in de Verenigde Staten en andere westerse economieën eerder klein zou zijn - afgemeten aan de grootte van de inkrimping, de duur en de vooruitzichten - , daar is een grotere consensus over. Duitsland bevindt zich vandaag al in recessie, maar de totale inkrimping van -0,5 % is klein bier vergeleken met de -7 % uit 2008

De mekanismen van de recessie (en de heropleving)

Bij de start van de inflatiebestrijding houdt de economie nog goed stand met een degelijk consumentenvertrouwen en goede bedrijfsresultaten. Na verloop van tijd verzwakken die beide echter, onder druk van de inflatie, duurdere hypotheken, duurdere bedrijfsleningen en door een lager economisch vertrouwen wat tot voorzichtigheid aanzet.

Als zich dit in de bedrijfsresultaten uit, en er is geen zicht op snel beterschap, dan kelderen de aandelenbeurzen. Een hogere werkloosheid en een dalend bruto binnenlandsproduct horen hier ook meestal bij. Zeer snel daalt dan ook de inflatie(verwachting) waarna de centrale bank van restrictief naar expansief kan overschakelen. Dat geeft zuurstof aan de economie met initieel vooral voor obligaties een heel mooie periode. Vervolgens kan ook de economische groei verbeteren.

In dit rapport koppelen we de economische groei aan aandelen en de inflatie aan obligaties.

Aandelen en economische groei

Deze grafiek toont de evolutie van de laatste 3 jaar. Tegenover het hoogste punt in de grafiek daalde de totale beurs in de Verenigde Staten slechts -2,9 %. De technologie index Nasdaq (rode lijn) daalde -10,6 % en de index van kleinere bedrijven (oranje lijn) daalde -11,3 % sinds hun hoogste punt. Het is nuttig om ook naar de kleinere bedrijven te kijken omdat slechts enkele grote bedrijven voor een vertekend algemeen beeld kunnen zorgen. In Europa en Japan kenden de aandelen een sterke opvering dit jaar, waardoor we slechts -3,8 % en -4,4 % onder het hoogste punt zitten. De opkomende landen, een grote en diverse groep, daalde -17,2 %.

De opkomende markten

Binnen de opkomende markten is Azië altijd een sterke groeimotor geweest. Die is vandaag aan het sputteren. De Wereldbank, een instituut voor ontwikkelingssamenwerking, verlaagde hun groeiverwachting voor Azië van 4,8 % naar 4,5 %. Dat wordt het laagste groeiritme sinds de jaren 60, los van enkele specifieke crisissituaties zoals covid. Er is niet 1 duidelijke oorzaak, maar we zien dat de consumptieve bestedingen na covid sneller terugvielen dan verwacht. In China is er ook een bijkomend probleem met de vastgoedsector die de hoge schuldenlast niet meer kan dragen. En aangezien Zuidoost-Azië veel goederen produceert voor de hele wereld laat de globale groeivertraging zijn sporen na.

De Verenigde Staten

Dieperliggend verandert ook de globalisering. Westerse landen trachten hun eigen industrieën te beschermen via hogere importtaksen, bijvoorbeeld op elektrische wagens. Bedrijven uit de Verenigde Staten worden ook gestimuleerd via importheffingen om hun productiefaciliteit te verplaatsen naar NAFTA landen (Canada, Verenigde Staten, Mexico). Die trend heet ‘nearshoring’, als tegenpool ‘offshoring’. De continuïteit op politiek en logistiek vlak wordt minstens even belangrijk als de zoektocht naar de laagste kost. De Amerikaanse overheid zet ook volop subsidies in via de ‘Chips and Science Act’ en ‘Inflation Reduction Act’ om de gevoelige sectoren van semiconductoren en energie zoveel als mogelijk intern te ontwikkelen.

Net nu zijn er ook grote infrastructuurprojecten gepland in de Verenigde Staten. Die gigantische stimuluspakketten doorbreken de logica van waar we ons bevinden in de economische cyclus. De constructiesector, die bij uitstek een cyclische sector is, zou naar verwachting stilaan moeten kampen met een verlies aan jobs en verlaagde activiteit. De privésector ondervindt inderdaad de nadelen van de hoge hypotheekrente (+7 %). Maar enkel al dit jaar kwamen er meer dan 100.000 jobs bij in de bouwsector. Dat komt door die vele publieke projecten.

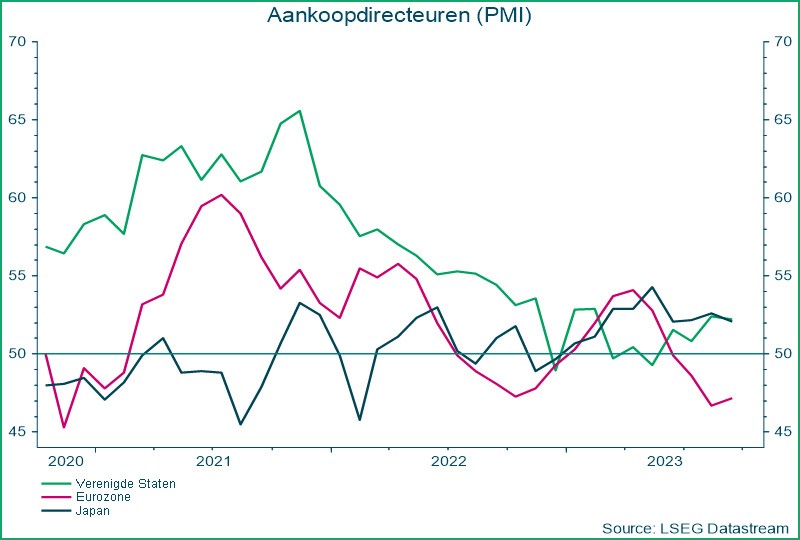

De stimulus van de Amerikaanse overheid gaat in tegen het monetair beleid van hun centrale bank. Die laatste wil eerder een afkoeling van de economie terwijl de overheid groene elektriciteit op het vuur gooit. Het is meteen de verklaring voor de stevige weerstand die we nog altijd aflezen uit de PMI-cijfers. Een cijfer boven 50 betekent dat aankoopdirecteuren expansie waarnemen ten opzichte van de maand voordien.

Bedrijfsresultaten

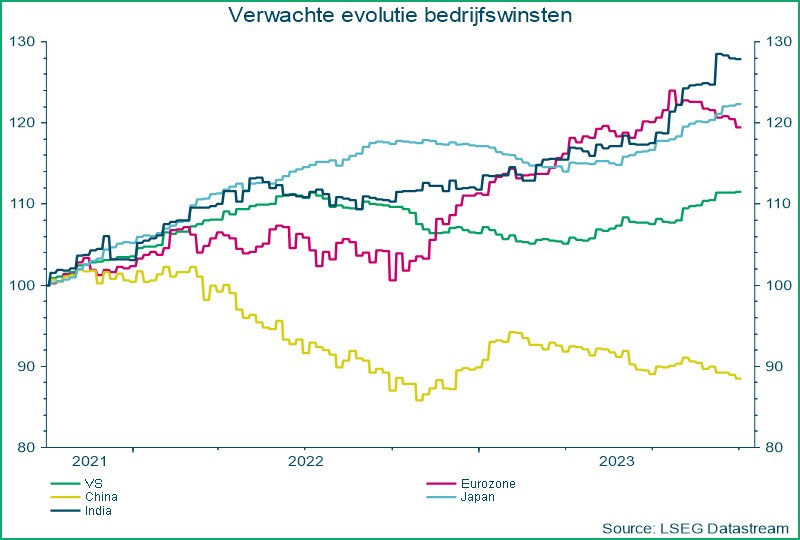

De hogere inputprijzen en hogere loonkosten worden door bedrijven doorgerekend in een hogere eindprijs. Er is in veel economische activiteiten allicht te weinig concurrentie tussen bedrijven onderling om een echt competitieve eindprijs te bekomen. Dat is meteen de reden voor de hardnekkigheid van de inflatie. Dit blijft duren tot de consument het laat afweten. Veel consumenten zitten op hun tandvlees, anderen hebben nog altijd spaargeld van tijdens de covid periode. We kijken dus elk kwartaal reikhalzend uit naar de publicatie van de kwartaalresultaten. Dat geeft een inkijk in de winstmarge, de omzet en de verwachtingen die bedrijven zelf naar voor schuiven. Dankzij kostenbesparingen en productiviteitswinsten en een sterker dan verwachtte consument konden in de loop van 2023 de toekomstige winsten zelfs opwaarts herzien worden.

Nu kijken we opnieuw reikhalzend uit naar de resultaten van het derde kwartaal en de vooruitzichten. We hebben al meermaals mogen ondervinden dat de beursgenoteerde bedrijven niet altijd de perfecte doorslag zijn van de economie. Het gaat om de meest efficiënte bedrijven. De golf van toepassingen in artificiële intelligentie zal zich in een goed scenario ook stilaan vertalen in een hogere productiviteit voor net die bedrijven die de vereiste schaalgrootte hebben om de investeringen in AI te kunnen doen.

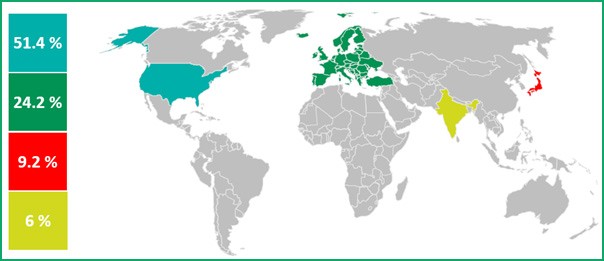

Positionering binnen aandelen

We concluderen voor de aandelen dat een onderweging op dit moment gepast is, gegeven de druk die de hoge rentevoeten uitoefenen op de consumptie. We houden het op een matige onderweging van 4 % ten opzichte van het neutraal gewicht. De economische groei mag dan wel vertragen, een crash is het niet en de vooruitzichten binnen 1 à 2 jaar zijn nog altijd gunstig. De technologische revoluties binnen de datawereld zijn vandaag zo spectaculair dat we een grote productiviteitssprong niet kunnen uitsluiten.

Geografisch verkiezen we de Verenigde Staten, voornamelijk gedreven door sterke concurrentiële positie van de bedrijven. De sterkste overgewichten ten opzichte van een neutrale positionering zijn gereserveerd voor India en Japan, waar de bedrijfswinsten goed wisten te evolueren. India heeft dan wel een relatief dure beurs, de economie wordt er gedragen door een groeiende arbeidsbevolking en is relatief immuun voor de geopolitieke twisten.

Het afgelopen kwartaal werden de posities in Chinese aandelen verder afgebouwd. We beschouwen de schuldproblemen in dat land als te systemisch om veel verbetering te verwachten op de middellange termijn. De goede bedrijfsresultaten in India en de hoge decorrelatie met andere landen leidde ons ertoe om die Indische posities nog te versterken. Hun economie is zeer intern gericht en is daardoor minder gevoelig voor externe schokken.

Onze thema’s behouden binnen de aandelen ons vertrouwen. We maken een lange termijnplanning op en we investeren doorheen de hele economische cyclus in die bedrijven. De timing van wanneer het beursrendement precies komt, valt niet te voorspellen. Met de scherpe rentestijging die we dit jaar zien, zou je op voorhand niet ‘New Tech’ naar voor geschoven hebben als het beste thema van dit jaar.

Obligaties en inflatie

De val van de obligatiemarkten

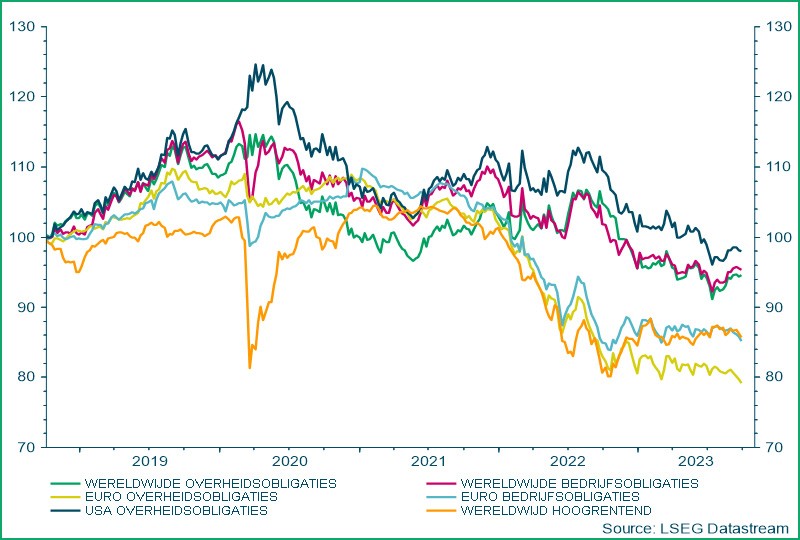

Volgende obligaties hebben al historische dieptepunten bereikt:

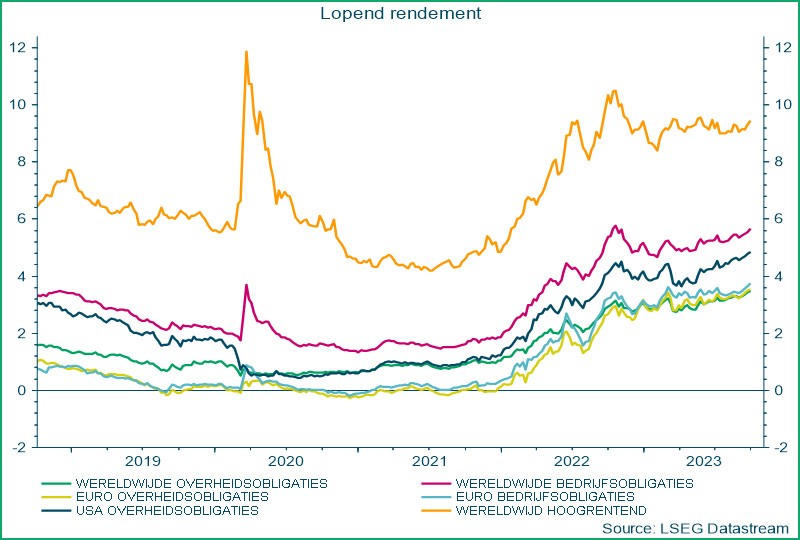

Overheidsobligaties daalden uitzonderlijk sterk, met -26 % in de Verenigde staten sinds de start van covid, -20 % wereldwijd en -28 % in Europa. Bedrijfsobligaties kenden een gelijkaardig beeld. Recent steeg de Amerikaanse rente op 10-jarige obligaties naar boven 4,5 %. 4,5 % Is de gemiddelde rente sinds dat men de data kan opvolgen in 1798. Nu kunnen we dus officieel spreken van een hoge rente. De goede keerzijde is dat de lopende rendementen van deze obligaties stevig gestegen zijn:

Factoren in de evolutie van de inflatie

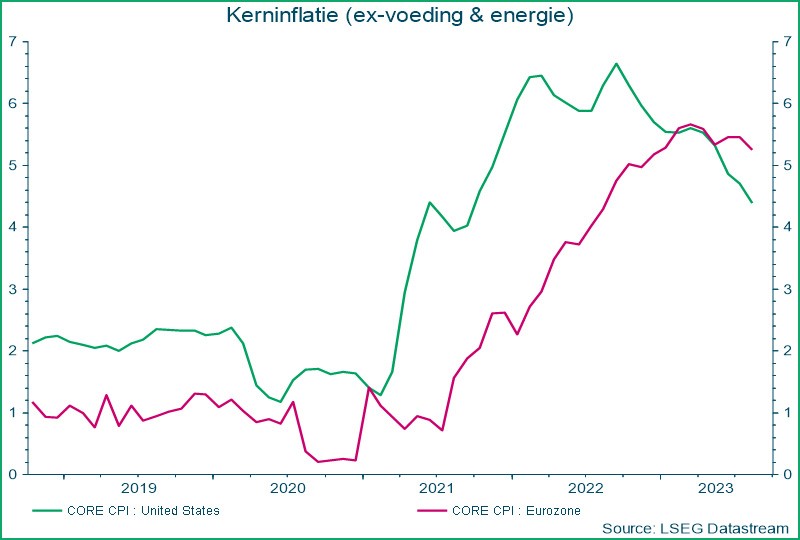

Die historische dalingen, kunnen we dat zien als een grote opportuniteit of is er een regimeshift naar blijvend hogere rentevoeten? De lange termijnrente is een functie van de economische groei en de inflatie. De trend voor beide elementen is dalend, maar dit gaat trager dan oorspronkelijk verwacht werd.

Vooral de Amerikaanse economie houdt goed stand en ook de inflatie is weerspannig door hoge huurprijzen, stijgende energieprijzen en looninflatie. De stimulusmaatregelen van de Amerikaanse overheid en de nearshoring is daar niet vreemd aan.

De looninflatie wordt dus mede in de hand gewerkt door de historisch lage werkloosheid. Dat is in de Verenigde Staten zo maar ook bijvoorbeeld in Italië verlaagt de werkloosheid nog. Dat laatste is voor velen een teken dat de Amerikaanse (maar ook de Europese) economie sterk is en dat er geen recessie nabij is. Of er heel veel bestedingskracht uitgaat van elke werkende is maar de vraag. Wij wijzen toch op de demografische situatie die toont dat er meer mensen op pensioen gaan dan dat er nieuwe mensen op de arbeidsmarkt komen. Dat betekent dat de inflatie een stuk meer kan blijven kleven dan in de voorbije 20 jaar en dan is een inflatie tussen 2 % en 3 % allicht een realistischer doelwit dan 2 %.

De lage werkloosheid en de verlaagde globalisatie zijn inflatie verhogende factoren. Deze worden in zekere mate gecompenseerd door een hogere productiviteit. Dat bepaalt dan de inflatie op de lange termijn en samen met de economische groei de lange termijn rentevoeten. ‘De lange termijnrente blijft laag’, was een stelling die we voorheen uitspraken. Vandaag is het onzeker waar dat rente-evenwicht zich precies bevindt.

Toch speelt vandaag ook eenvoudigweg de vraag en aanbod situatie mee; centrale banken brengen nu obligaties op de markt die ze tijden covid hadden opgekocht. Dit duwt de obligatiekoersen lager en de rente hoger. Voor de Verenigde Staten speelt ook het grote begrotingstekort mee en de totale overheidsschuld die altijd opnieuw ter discussie komt.

Positionering binnen obligaties

We concluderen voor de obligaties dat een overweging is aangewezen. De vergoeding op obligaties wordt met de week interessanter. De opbrengsten op korte termijn zijn wel zeer onzeker. Er gaat veel kracht uit van de rentestijging wat doet vermoeden dat dit nog even voortduurt.

De Poolse obligaties werden verkocht het afgelopen kwartaal na een relatieve daling van de rentevoeten. De geopolitieke spanningen namen toe aan de landsgrenzen en economisch gezien waren ook de inflatieverwachtingen niet goed. Voor hetzelfde verwacht rendement kunnen we vandaag minder risicovolle posities innemen. We hielden onze weging in opkomende landen constant op 8 % van de obligaties door een verhoogd gewicht in wereldwijde posities. Er werd gekozen voor posities zonder wisselkoersrisico, gezien de sterkte van de US-dollar.

De sterke onderweging in obligaties uit het Verenigd Koninkrijk werd ten dele weggewerkt. Na het pessimisme post-Brexit en de verzwakking van de Britse munt, gaat de inflatie eindelijk de goede kant op. Daarnaast is er nood aan economische stimulus, wat ruimte geeft voor renteverlagingen van zodra de inflatie onder controle is. Dit kan de obligaties ten goede komen.

Telkens de lange termijn rente steeg, verhoogden we stapsgewijs de gemiddelde looptijd van onze obligaties. Zo klikken we een hoger potentieel rendement vast zodra de rente opnieuw zou gaan dalen. Als de rente niet daalt, maar stabiel blijft, hebben we alvast dat hoger lopend rendement verzekerd. De duratie van onze obligatieportefeuille is vandaag ongeveer 5,5. Het gemiddeld lopend rendement ligt boven 4,6 %.

We kiezen over het algemeen voor obligaties met een hoge kredietwaardigheid, veelal overheidsobligaties. In enkele niches kiezen we voor hoogrentende obligaties, met het oog voor diversificatie in duratie, geografie, politiek -en kredietrisico.

Conclusie

Onze asset allocatie ligt behoorlijk dicht bij de neutrale positionering.

We zien vandaag geen duidelijke ‘foute prijzen’ in de markt, maar wel een grote onzekerheid die ons dicht bij de neutrale positionering houdt. Die onzekerheid verkleint als je meer op de lange termijn denkt en investeert. Vandaar dat we standvastig te werk gaan.

Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die 1 op 1 aansluit bij je risicoprofiel. Verliezen in de obligatieportefeuille mogen geen argument zijn om het risicoprofiel anders in te schatten.

In de kernfondsen zoeken we die segmenten die aantrekkelijk geprijsd blijven in de context van een vertragende groei met hoge maar dalende inflatie. We zorgen anderzijds voor een gedeeltelijke buffer als de markten opnieuw zouden dalen. Een balans in beide blijft belangrijk in onzekere tijden.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden.

Lees meer

-

Terug naar school

8 september 2023Met het resultatenseizoen grotendeels in de achteruitkijkspiegel was het tijd voor een pauze op de aandelenmarkten in augustus. Met enige zenuwachtigheid werd er al uitgekeken naar een nieuwe richting rond het Amerikaanse rentebeleid.

-

De Verenigde Staten verrassen vriend en vijand

10 augustus 2023Opnieuw kon de Amerikaanse economie positief verrassen door een hogere economische groei op te tekenen dan verwacht. De inflatiecijfers koelden verder af, wat de vrees op verdere agressieve renteverhogingen door de centrale banken deed afnemen. Ook toonde het merendeel van de bedrijven betere financiële resultaten dan voorzien.

-

Kwartaalupdate Q2 2023: Daar is de lente, daar is de rijzende zon

7 juli 2023Waar we in maart nog getuigen waren van een bankencrisis, bracht het tweede kwartaal een meer positief momentum. Hier lagen verschillende factoren aan de grondslag: de bedrijfsresultaten die gepubliceerd werden waren beter dan gevreesd, de Amerikaanse regulatoren zorgden voor een flinke ondersteuning om de negatieve effecten van de bankencrisis op te vangen, terwijl enthousiasme over Artificiële Intelligentie (AI) de technologie waarden in vuur en vlam zetten.