- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Zing, vecht, lach, bid, huil en bewonder

8 november 2019

Bewondering mag je alleszins tonen voor de recente prestaties van de aandelenmarkten. Ondanks de geopolitieke dreigingen wisten de meeste beursindices, zelfs in Europa maar zeker in de VS, nieuwe topniveaus te bereiken. In Europa betreft het echter slechts een nieuwe prijspiek over de laatste 4 jaar. Het niveau van voor de grote crisis van 2008 ligt echter nog 10 % boven onze Europese hoofden. Voor een goed begrip, de in het groen weergegeven index betreft de eurozone, uitgedrukt in prijstermen. Uitgedrukt in returntermen (inclusief de uitgekeerde dividenden) ligt het precrisisniveau al sedert eind 2013 achter ons.

Grafiek 1: Prijs- en Returnindex van de MSCI eurozone

Dat de aandelenmarkten in de VS het de laatste 10 jaar zoveel beter hebben gedaan, heeft enerzijds te maken met het grotere gewicht van banken in de Europese index en anderzijds met de (veel) tragere economische groei in het Avondland. Het tweede aspect is natuurlijk ook een gevolg van het moeizame herstel van Europa na de financiële crisis in 2008 en de daaruit resulterende diepgravende crisis van de eurozone in 2011.

In de VS wisten zowel de S&P als de Nasdaq zich al eerder over vroegere toppen te hijsen, maar nu weet ook de Dow Jonesindex (wat geplaagd door de tragedie bij Boeing) zijn vorige record scherper te stellen. De aandelen van de deze notoir goed presterende index blijven verderklimmen op hun lovenswaardige pad.

Hoewel … De oorspronkelijke waarde van deze prijsindex bedroeg 40,94 punten in 1896 en bereikte op 7 november 2019 het (ogenschijnlijke) stratosferische niveau van 27.674,8 punten. Het jaarrendement bedraagt echter ‘slechts’ 5,35 % in nominale termen, of een matige 2,5 % na correctie voor inflatie. Al bij al is dit een matige vergoeding voor het intussen gelopen risico.

De ware kracht van de Amerikaanse aandelenmarkt komt pas tot uiting wanneer men de intussen uitgekeerde (en herbelegde) dividenden (terecht) terug toevoegt. De resulterende returnindex klokte op 07.11.2019 af op 3.207.816 punten, of resulteerde omgerekend in een nominaal jaarrendement van 9,26 % of 6,4 % in reële termen. Hierdoor werd de koopkracht van een aandelenbelegger 2.500 maal groter. Moet er nog zand zijn?

De context waarbinnen deze recente recordprestaties worden neergezet, zijn op het eerste zicht enigszins verbazend. De geopolitieke omgeving komt immers eerder als bedreigend over, terwijl de wereldeconomie kreunt onder de spanningen van het Amerikaans-Chinese handelsconflict.

Maar intussen werd de beleidsrente in Europa, China en de VS verder verlaagd, wat zich vertaalde in lagere rentetarieven op lange termijn. Dit laatste is steeds van aard geweest om de aandelenbeurzen (en vanzelfsprekend ook de obligatiemarkten) te onderstutten. De verwachte risicopremies bleven relatief hoog, zodat een belegger – ondanks de sombere omgevingsfactoren – zich verzekerd weet van een stevige buffer voor toekomstige risico’s. Daarenboven steeg de graadmeter voor risico op de financiële markten, met name de volatiliteitsindex, nauwelijks.

De bemoedigende cijfers over de verwachte evolutie van de industriële component van de Amerikaanse economie wisten de vrees voor een neerwaartse escalatie van de Amerikaanse productiesector te temperen. De recente statistieken wijzen echter nog altijd op een zwakke ontwikkeling, maar wellicht is de meest betrouwbare indicator op dit vlak, de ISM-index, vertekend door de langdurige staking bij GM, die intussen beëindigd is maar zwaar heeft gewogen op de economische ontwikkeling in de staat Michigan, die een disproportioneel gewicht toegewezen krijgt.

Wanneer tegen de achtergrond van lage rente, een alerte centrale bank, beperkte inflatievrees en ruime risicopremies, de bedrijfsresultaten gemiddeld ruim 4,5 % boven hun verwachtingen uitstegen (weliswaar met grote onderlinge dispersie) kon een een nieuwe aflevering worden geschreven van het nu al 200 jaar durende feuilleton, met een glansrol voor de aandelenmarkten. Heroïsche krachtdaden en meestal mooi weer, weliswaar afgewisseld met enkele fikse regenbuien en enkele kleine ijstijden.

Soms om bittere tranen bij te huilen en desperaat te bidden, soms om uitbundig te zingen en luidruchtig te lachen maar steeds om te vechten tegen het vermanende vingertje van de onheilsprofeten.

De voornaamste bijdrage aan de recente goednieuwsshow komt ongetwijfeld van de dooi in de relaties tussen de VS en China. Om een recessie in eigen land te vermijden, geeft de Amerikaanse president er de voorkeur aan om de spanningen niet ten top te drijven. Ook al omdat de VS deze strijd op termijn dreigt te verliezen en het de herverkiezing van Trump in 2020 in gevaar kan brengen. Zowel China als de VS geven aan dat ze na de ondertekening van fase 1 van het akkoord, de opgelegde tarieven geleidelijk willen terugdraaien. Roll back, heet dat.

Meer vragen we niet: geen verdere escalatie en een afbouw van een aantal hinderlijke tarieven waarbij een realistisch standpunt wordt ingenomen. Een definitieve doorbraak is er nog niet en zal er waarschijnlijk niet of nooit komen. Beide partijen hebben daarbij teveel te verliezen.

De financiële markten gaan momenteel uit van een kans van 70 % dat het (gedeeltelijke) akkoord op relatief korte termijn ondertekend kan worden. Wanneer aan deze verwachting niet wordt voldaan, moeten de beurzen zich aan een correctie van ongeveer 10 % verwachten. Niet onmiddellijk maar gespreid over enkele weken, tot de laatste hoop zal zijn verdwenen. Dat betekent dat bij een positieve ontwikkeling de aandelenprijzen nog gemiddeld een viertal procent kunnen toenemen.

De koersen op de financiële markten reflecteren steeds de kansen op een bepaald scenario. Ook in dit geval kan een verschuiving van de waarschijnlijkheidsgraad van het draaiboek tot fluctuaties leiden. De berichten over een uitstel van de (eventuele) ondertekening leidden enkele dagen geleden nog tot koude rillingen maar de markten warmden zich snel op aan de commentaren van de Chinese overheid, die moeilijk anders dan constructief bestempeld kunnen worden.

Voor 15 december moet alleszins een nieuwe escalatie in het tarievenopbod worden vermeden, anders slaan de nieuwe importheffingen van de VS in, wat ongetwijfeld tot Chinese weerwraak aanleiding zal geven.

Om de ontwikkelingen in deze complexe en weinig transparante situatie toch te kunnen evalueren, volgen we tot nu toe vooral de yuan-wisselkoers, in zijn functie als kanarie in de koolmijn. Wanneer de kansen op een goede afloop dreigen te verslechteren, zal de yuan immers snel in waarde verminderen want China zal de verslechtering in zijn handelspositie omwille van verhoogde exporttarieven onmiddellijk compenseren met een lagere valuta ten opzichte van de VS. Maar hiervan is hoegenaamd geen sprake. De wisselkoers zweeft rond een niveau van 7 yuan per US $ en dat lijkt geen toeval te zijn.

Grafiek 2: Wisselkoers yuan/US $

Ook de Europese beurzen volgden, zij het met schokkende schouders, het opwaartse pad dat de Amerikaanse collega’s voor hen hadden uitgetekend. Deels is een dergelijke koerssprong van Europese aandelen wat voorbarig en oogt het zelfs wat aandoenlijk. Maar toch wijzen enkele indicatoren op enige ontdooiing op economisch vlak. De indices van de aankoopdirecteuren (PMI) in de kernlanden van de eurozone lijken te zijn uitgebodemd, met vooral een hoopgevende ontwikkeling ter zake in Frankrijk. Ook in Duitsland wordt een opvallende opleving van de export genoteerd en lijkt de ergste fase van de industriële krimp achter ons te liggen.

Het besef dat de Europese monetaire politiek niet meer werkt en hieruit dan ook geen verdere impulsen meer worden verwacht, weegt evenwel zwaar op ons gemoed. De economische relance zal nu moeten worden bewerkstelligd door een expansieve budgettaire politiek. Vandaar dat van de nieuwe ECB-voorzitter wordt verwacht dat ze onmiddellijk de boer opgaat en de Duitse overheid tracht te overtuigen om de EU de toelating te geven de teugels wat te vieren. Hierdoor krijgen de lidstaten de mogelijkheid om via overheidsinvesteringen hun economieën uit het slop te trekken.

De waarschijnlijkheid dat de teutoonse spartanen in Berlijn hiermee zullen instemmen, schatten we echter even laag in als de slaagkans om abonnementen voor de thuiswedstrijden van RSC Anderlecht te verkopen in een supporterslokaal van Club Brugge.

Duitsland zal ongetwijfeld verwijzen naar de stabilisatie van de eurozone nadat de EU restrictiever is gaan optreden na het debacle van 2011, toen de eurozone met een existentiële crisis werd geconfronteerd die haar bijna fataal werd. De budgettaire ruimte die vooraf werd toegestaan leidde immers tot spilzucht om het eigen electoraat te bedienen, tot wafelijzerpolitiek en tot nutteloos gebleken infrastructuurwerken.

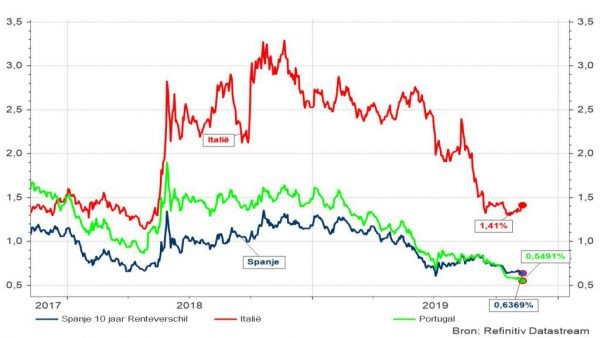

De renteverschillen van de diverse lidstaten met Duitsland zijn intussen drastisch afgenomen en dit ondanks de negatieve langetermijnrente Duitsland.

Grafiek 3: Evolutie van het Spaanse, Italiaanse en Portugese renteverschil met Duitsland

De Spaanse en Portugese rentetarieven op overheidspapier benaderen opnieuw hun precrisisniveau. Het verschil tussen de Italiaanse en Duitse rentevoeten is opnieuw gestabiliseerd op het peil van voor de rebellie van Salvini. Deze (heugelijke) ontwikkelingen doen geen afbreuk aan het feit dat we het algemene rentepeil als iets te laag beschouwen en een beperkt opwaarts potentieel toedichten aan de Europese rente, wanneer het handelsdispuut tussen de VS en China tot rust komt.

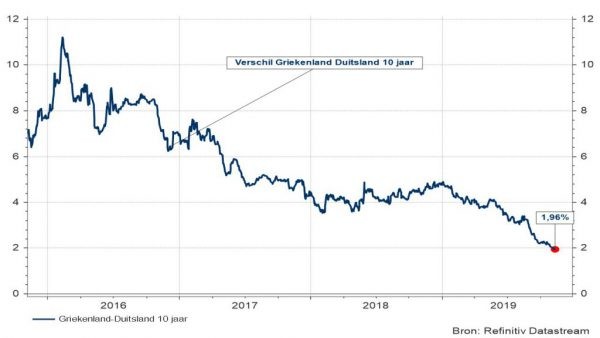

Merk ook de evolutie van de Griekse langetermijnrentevoet op. Zelfs in vergelijking met de lage rente in Duitsland wist Griekenland zijn tarieven gevoelig te laten afnemen. Een dergelijk scenario kon u destijds alleen hier lezen …

Grafiek 4: Evolutie van het Griekse renteverschil met Duitslandab

In het perspectief van de toegenomen kansen op verdere positieve ontwikkeling op het handelsfront, bij blijvend lage rentevoeten, beter dan verwachte bedrijfsresultaten, een herstel van de Amerikaanse industriële sectoren en een vermoedelijke uitbodeming van de Europese economie, werd de asset-allocatie bijgestuurd in het voordeel van aandelen. Dit gebeurt ten koste van overheidsobligaties die (licht) neerwaarts worden bijgestuurd.

Lees meer

-

May the force be with us

20 februari 2025Naar eigen zeggen zijn het experten, de lieden die in willekeurige verfspatten op een canvas een baanbrekend kunstwerk met een diepere betekenis weten te ontwaren. We laten hun het voordeel van de twijfel. Maar ergens wensen we toch een grens te trekken en die wordt overschreden wanneer men een doordachte strategie meent te bespeuren in de Amerikaanse aanpak van wat ooit moet leiden tot vredesonderhandelingen met de Russische leider.

-

Een geschenk uit China

3 februari 2025Waarschijnlijk was het maar een verspreking, maar deze beruchte uitspraak van de legendarische Johan Cruyff maakte hem taalkundig even bekend als hij ooit op het voetbalveld was. In de huidige context biedt ze een interessant uitgangspunt, nu de beurzen uiteen geranseld zijn door de aangekondigde resultaten van een obscure Chinese start-up.

-

The end of the world as we know it (?)

22 januari 2025De nieuwe bewoner van het Witte Huis is terug van nooit (ver) weggeweest en laat er weinig twijfel over bestaan dat hij en niemand anders de hoofdrol speelt in de realityshow die de komende 4 jaar wereldwijd zal uitgezonden worden.