- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Het bedrijfsresultatenseizoen loopt op zijn einde, (geo)politiek neemt het roer over

21 augustus 2020

Auteur: Vincent Coppée, fondsbeheerder bij Argenta Asset Management

Het bedrijfsresultatenseizoen loopt stilaan op zijn einde en de markt is duidelijk opgelucht dat de gepubliceerde cijfers voor het tweede kwartaal niet zo dramatisch waren als we hadden gevreesd. De beurzen hebben hun stijging voortgezet en die heropleving duurt nu al vijf maanden. We staan nochtans aan het begin van een nieuwe mogelijk turbulente periode, getekend door de Amerikaanse presidentiële verkiezingen. In veel opzichten zal de verkiezingscampagne, die nu pas echt van start gaat, een buitengewoon en onvoorspelbaar karakter hebben. De impact op het gedrag van de markten blijft daarom moeilijk in te schatten. Daarnaast zorgen de onstabiele cijfers over de evolutie van de COVID-19-pandemie voor een aanhoudende sfeer van onzekerheid op korte termijn. Daarom blijven we nog altijd licht voorzichtig op aandelen.

Een relatief geruststellend resultatenseizoen

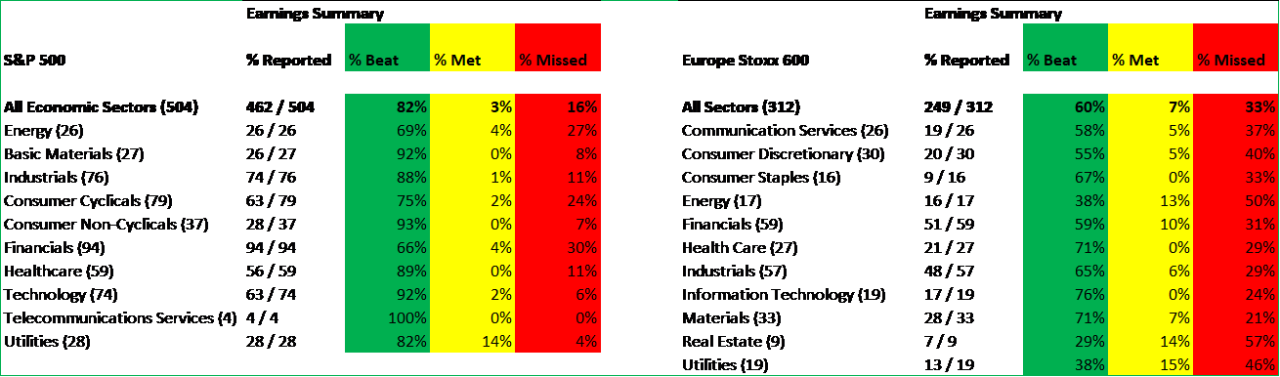

Hoewel niet alle bedrijven hun cijfers voor het tweede kwartaal hebben gepubliceerd, kunnen we nu al enkele conclusies trekken aangezien meer dan 90 % van de resultaten bekend zijn in de Verenigde Staten, en ongeveer 80 % in Europa:

Bron : Thomson Reuters, cijfers op 17.08.2020

- In het algemeen hebben de bedrijven beter gepresteerd dan verwacht (of gevreesd). In de Verenigde Staten heeft meer dan 80 % van de vennootschappen de analisten aangenaam verrast. In Europa is het ongeveer 60 %. Amerikaanse bedrijven doen het dus weer beter, en dat merkten we aan het verschil in performance tussen de beursindexen aan beide kanten van de Atlantische Oceaan. In absolute termen blijft de daling van de bedrijfswinsten in een jaar tijd weliswaar indrukwekkend: meer dan 30 % in de Verenigde Staten en meer dan 50 % in Europa. Zoals we in eerdere communicaties al aangaven, reageert de markt gewoonlijk veel meer in functie van de verwachtingen dan in functie van absolute cijfers.

- Opvallend: de verschillen tussen sectoren zijn aanzienlijk. Zoals de tabel hierboven aantoont, komen de bedrijven uit de technologische sector er beter uit met een zeer hoog percentage van positieve verrassingen. Ook in absolute termen slagen deze bedrijven erin om gemiddeld hun winsten stabiel te houden over één jaar bekeken. Aan het andere uiteinde van het spectrum krijgen bedrijven uit de energiesector de volle lading in deze crisis en lijden ze verlies.

Deze cijfers bevestigen nogmaals onze keuzes van de laatste maanden: de belangrijke versteviging van Amerikaanse aandelen en onze focus op onze langetermijnthema’s, die voornamelijk technologische bedrijven bevatten.

Amerikaanse politiek komt op de voorgrond

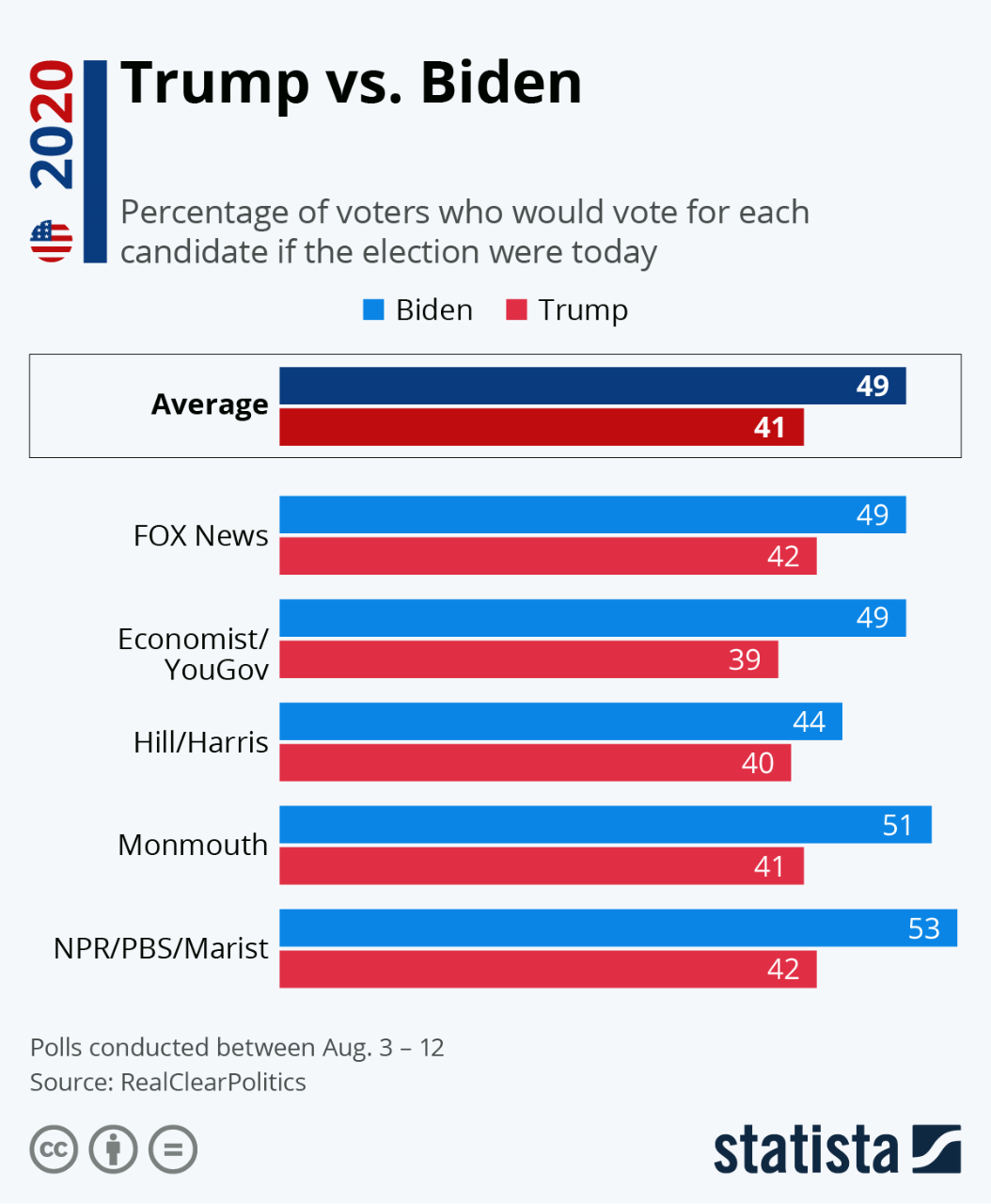

Op minder dan 3 maanden van de presidentiële verkiezingen in de VS, komen we in de kritische fase van de campagne terecht. De Democratische kandidaat Joe Biden heeft zonet zijn ‘running mate’ gekozen: Kamala Harris, senator van Californië. Dat blijkt een logische en tactische keuze te zijn, met als doel om de stemmen van de zwarte gemeenschap en de vrouwelijke kiezers te consolideren. Joe Biden heeft nog altijd een comfortabele voorsprong in de peilingen, zoals je hieronder ziet.

We hebben nochtans geleerd om deze voorspellingen in twijfel te trekken sinds 2016, en er kan nog altijd veel gebeuren in de verschillende debatten en in functie van de verklaringen van de verschillende acteurs. Anderzijds stijgt de verontrusting rond de verkiezing zelf. Aangezien de COVID-19-pandemie hoogstwaarschijnlijk nog altijd aanwezig zal zijn, zal een grote meerderheid van de kiezers er vermoedelijk voor kiezen om via de post te stemmen. De meerderheid van deze kiezers zal waarschijnlijk democraat zijn. Trump heeft het goed begrepen en probeert deze vorm van stemming te discrediteren, terwijl hij een afslankingskuur legt op de postdiensten, die net heel erg nodig zullen zijn tijdens de verkiezing. Het liefst van al zou hij de verkiezingen willen uitstellen. Het spreekt voor zich dat beleggers een chaotische verkiezing niet met enthousiasme zullen onthalen.

We zien bovendien al de eerste effecten van de verkiezingscampagne op de economie en de markten. Enerzijds is het Amerikaanse Congres er nog niet in geslaagd om een deal te sluiten over het nieuwe steunpakket voor de economie, de zogenaamde Cares Act II, die we hebben toegelicht in onze vorige update. Ontgoocheld door het gebrek aan een akkoord heeft Trump een uitvoeringsdecreet getekend om de al bestaande steunmaatregelen te verlengen, met onder andere een uitstel van belastingen. Er heerst nochtans een juridisch vacuüm rond de validiteit van een dergelijke procedure. Anderzijds zijn er aanzienlijk meer aanvallen van de president tegen de Chinese belangen, ook al beperken die zich nu tot de sector van sociale media. Na TikTok heeft Trump immers gedreigd om WeChat te verbieden, een virtueel platform beheerd door het Chinese Tencent. We kunnen verwachten dat die aanvallen intensiever zullen worden in de komende weken.

De evolutie van COVID-19: sommige broeihaarden doven uit, andere flakkeren terug op

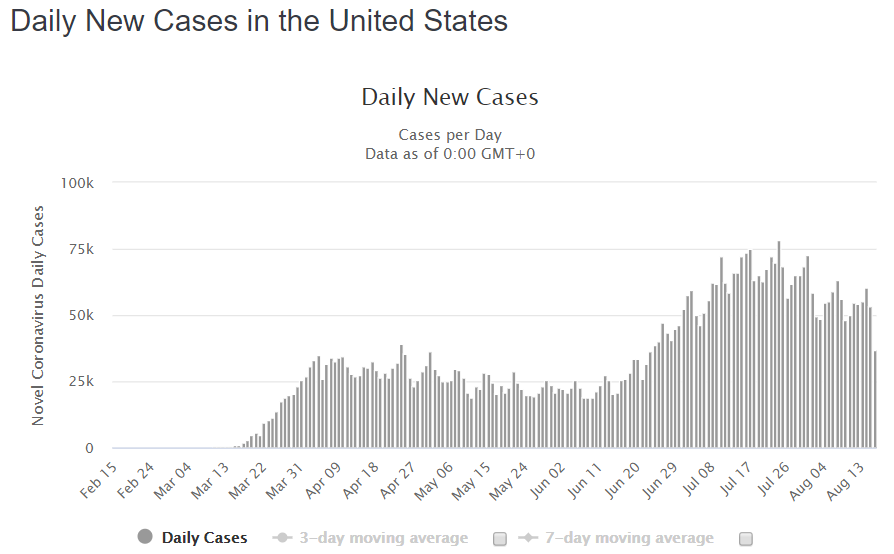

De omzwervingen van het coronavirus zijn steeds moeilijker om op te volgen. In de VS bijvoorbeeld lijkt het dagelijks aantal nieuwe infecties eindelijk te dalen sinds een aantal weken, nadat verschillende staten noodgedwongen de lockdownmaatregelen stevig hebben aangescherpt.

Verenigde Staten: Aantal dagelijkse nieuwe COVID-19 cases.

Bron: Worldometer

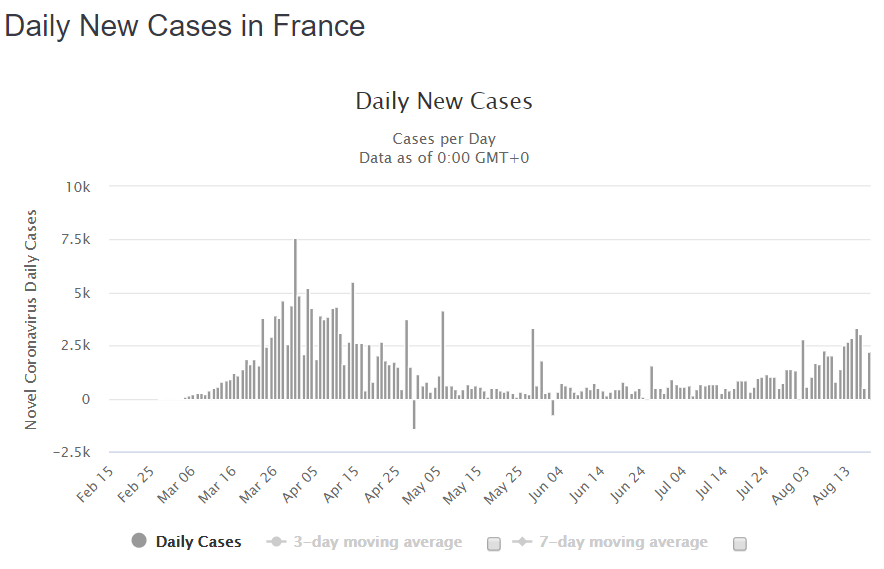

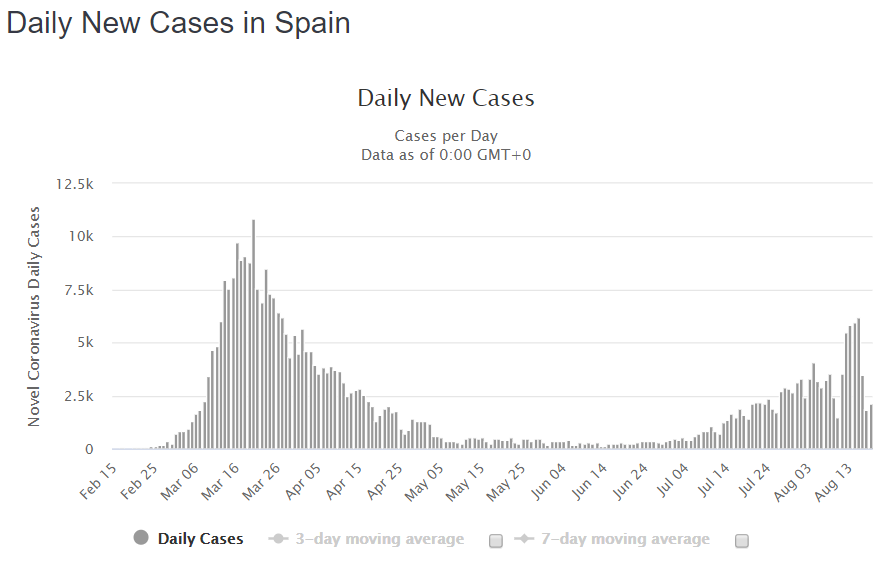

In Europa is de situatie bijzonder warrig. Bepaalde landen, zoals België, hebben een opstoot van nieuwe gevallen gekend maar die lijkt nu te stabiliseren, terwijl andere landen, zoals Frankrijk of Spanje, op hun beurt een verslechtering van de cijfers zien (zie hieronder). Het gevolg daarvan is een onstabiele situatie waarbij voortdurend nieuwe lockdowns opduiken en waarbij de reisverboden en de markering van rode, oranje en groene zones bijna dagelijks worden aangepast. De Europese burger heeft het steeds moeilijker om zich te organiseren.

Frankrijk: dagelijks aantal nieuwe COVID-19-gevallen

Spanje: dagelijks aantal nieuwe COVID-19-gevallen

Zelfs in landen die bestempeld werden als voorbeelden voor het behandelen van deze gezondheidscrisis, zoals Zuid-Korea of Nieuw-Zeeland, zijn er heropflakkeringen van het aantal besmettingen. Daarom voerde de Nieuw-Zeelandse regering een gedeeltelijke lockdown van de hoofdstad in en stelde het de algemene verkiezingen voorzien voor midden september uit.

Het wordt steeds duidelijker dat COVID-19 een onvoorspelbare vijand is en dat het een bedreiging zal blijven voor de samenleving en de economie zolang er geen vaccin is. Op dat vlak zagen we een spectaculaire aankondiging van Vladimir Putin, die bevestigde dat er in Rusland nu al een vaccin beschikbaar was en dat er een dosis gebruikt was voor zijn dochter. De betrouwbaarheid van deze informatie werd uiteraard in twijfel getrokken door veel observatoren. Voor de meerderheid van de epidemiologen blijft het streefdoel van de eerste helft van 2021 een veel realistischere hypothese.

Wat hebben we gedaan in de kernfondsen?

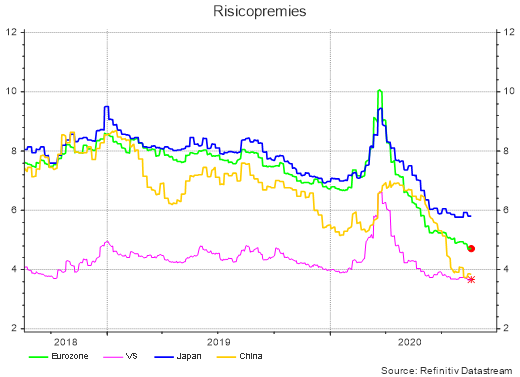

De laatste twee weken hebben weinig nieuwe elementen gebracht die onze opinie over de markten zouden veranderen. Enerzijds blijven de bedrijfsresultaten de beleggers geruststellen over de omvang van de impact door de crisis. Anderzijds zijn de beurswaarderingen nog altijd redelijk hoog als we kijken naar de evolutie van de risicopremies op aandelen, de vergoeding voor het nemen van extra risico (zie grafiek hieronder). De onzekerheden rond de Amerikaanse verkiezingscampagne en de evolutie van de COVID-19-pandemie pleiten toch nog voor een attent risicobeheer. Daarom hebben we onze iets voorzichtigere aandelenblootstelling behouden.

Op geografisch niveau werden binnen de aandelen de gewichten van de verschillende regio’s niet gewijzigd. Zoals vermeld in onze vorige update hadden we onze blootstelling op Chinese aandelen verminderd door een gedeeltelijke afbouw van onze positie in China. Deze winstnemingen werden gerechtvaardigd na de sterke stijging van de Chinese aandelenmarkt in combinatie met een lagere risicopremie. We wilden zo onze posities in Europa verhogen om te profiteren van de gunstige vooruitzichten dankzij het historische akkoord van juli binnen de Europese Unie. Het huidige gewicht van China in onze fondsen (rond 5 % van de aandelen) lijkt ons terecht, hoewel we alert blijven voor de risico’s verbonden aan de spanningen met de VS.

Binnen de aandelen blijven de langetermijnthema’s onze belangrijkste focus. De recent gepubliceerde resultaten hebben getoond hoezeer bedrijven actief in veiligheid, digitalisatie, fintech of cleantech profiteren van de fundamentele veranderingen in het wereldwijde economische weefsel. Zo hebben we onze posities in AF Finance Dynamic, AF Global Thematics, AF Responsible Utilities en AF Technologie versterkt door een deel van de liquiditeiten afkomstig van de nieuwe inschrijvingen te gebruiken.

Binnen de obligaties hebben we ook de inkomende liquiditeiten gebruikt om op een gediversifieerde manier onze posities te verstevigen. We willen onproductieve cash immers beperken in onze kernfondsen, terwijl we nog altijd zeer correct vergoed kunnen worden in verschillende segmenten van de obligatiemarkt. Zo hebben we onze posities versterkt in kwalitatieve bedrijfsobligaties, in obligaties van opkomende landen, in hoogrentende obligaties en in individuele obligaties van de Europese periferie (Spanje, Italië, Portugal). We hebben nogmaals onze posities in Duitse staatsobligaties verlaagd terwijl de spanningen binnen de Eurozone blijven verminderen.

Ten slotte hebben we de afdekking van de dollar behouden aan 11 % van de totale dollarblootstelling. De Amerikaanse munt is niet meer zo duur als voordien maar de markt duwt de dollar naar beneden en blijft euro’s kopen als reactie op het Europese akkoord van eind juli.

Conclusie

Al een aantal weken houden de gunstige en minder gunstige factoren voor het nemen van risico’s op de markten elkaar in evenwicht. Enerzijds blijven de monetaire en fiscale steunmaatregelen alomtegenwoordig en van een ongeziene omvang. De onzekerheden gebonden aan de evolutie van de pandemie, aan de omvang van de economische heropleving en aan de politieke toestand in de VS daarentegen pleiten voor een gezonde, gediversifieerde en licht voorzichtige aanpak. De kernfondsen blijven het ideale instrument om deze diversificatie te verzekeren en om alle facetten van de aanwezige risico’s en opportuniteiten op de markten te behandelen. Hun focus op de thema’s van de toekomst is bovendien een niet te onderschatten troef waarvan beleggers kunnen profiteren.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

De fiscale steun en Big Five zorgen voor optimisme op de beurs

7 augustus 2020In vorige updates hebben we het vaak gehad over de discrepantie tussen de financiële markten en de werkelijke economie. Stilaan zien we de kloof verkleinen, gestuwd door de fiscale steun. Voorbeelden daarvan zijn het Europees herstelfonds en het potentiële Amerikaans stimuleringspakket, CARES Act II.

-

Veerkrachtige beurzen in het tweede kwartaal

13 juli 2020In het tweede kwartaal van 2020 stegen de meeste financiële waarden. Onze kernfondsen maakten goed gebruik van dit herstel.

-

De blik vooruit

25 juni 2020De laatste economische cijfers zijn bemoedigend en vallen nog altijd in ons gunstige scenario. Het is echter afwachten hoe de beurs zal reageren op de ongetwijfeld slechte bedrijfsresultaten van het 2de kwartaal en hoe de pandemie verder zal evolueren.