- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kent oktober een tussentijdse ‘hoop’-rally?

4 november 2022

Auteur: Giel Maris, fondsbeheerder van Argenta Asset Management

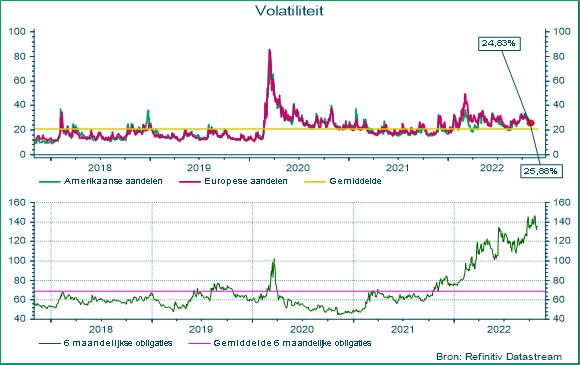

Ook in oktober kenden de aandelen- en de obligatiemarkt een helse rit. De bovengemiddelde volatiliteit werd veroorzaakt door de hoger dan verwachte inflatiecijfers, de vrees rond economische groei en recessie en de blijvende onzekerheid met betrekking tot het rentebeleid van de centrale banken. Ook de sterke dollar speelde een rol, met geografische onzekerheden tot gevolg. Toch sloot de wereldwijde aandelenmarkt de maand af met winsten, voortgestuwd door de relatief sterke prestatie van de Europese en Amerikaanse beurzen. De voornaamste oorzaken? De kwartaalresultaten houden beter stand dan verwacht en de potentieel minder restrictieve toon van de Amerikaanse centrale bank. De obligatiemarkt daarentegen werd geconfronteerd met verliezen. Maar kan deze ‘hoop’-rally blijven duren?

Bovengemiddelde volatiliteit op de financiële markten

Volatiliteit

De aandelen- en de obligatiemarkt kenden de voorbije maand een bovengemiddelde volatiliteit. De aandelenmarkt zag zelfs dagelijkse schommelingen van ongeveer 1,5 %. Een vuistregel is het volatiliteitsniveau te delen door factor 15 om tot de dagelijkse volatiliteit te komen. Ook als de schommelingen op de obligatiemarkten worden bekeken, zien we vandaag een niveau dat ver boven het vijfjarige gemiddelde ligt. Nochtans wordt er net van deze component verwacht om voor de benodigde stabiliteit in een beleggingsportefeuille te zorgen.

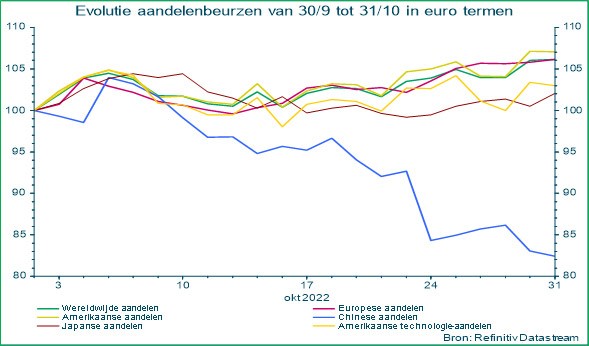

Aandelenmarkt

Ondanks de hoge volatiliteit kenden de wereldwijde markten buiten de Chinese markt in oktober een positief rendement in eurotermen. De best presterende markt was Amerika (gele lijn), gevolgd door de Europese aandelen (roze lijn). Binnen Amerika is wel een discrepantie te zien tussen groei en waarde. Deze laatste groep van bedrijven is sterker gestegen omdat dit aandelen zijn die winsten maken vandaag en minder rentegevoelig zijn dan groeiaandelen. Opmerkelijke bevindingen zijn enerzijds de behoorlijke prestatie van de Japanse markt (bruine lijn) ondanks de aanzienlijke verzwakking van de Japanse munt en anderzijds de negatieve prestatie van de Chinese markt (blauwe lijn). Op 23 oktober werd Xi Jinping opnieuw verkozen tot leider voor zijn derde termijn, wat niet goed werd onthaald door de markt.

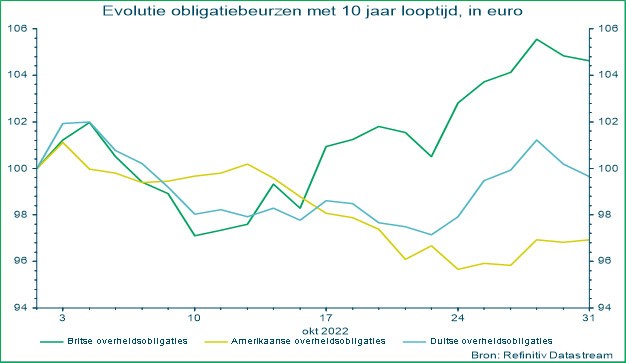

Obligatiemarkt

De obligatiemarkten daarentegen realiseerden een mindere prestatie in oktober. De Duitse en Amerikaanse overheidsobligaties zagen lichte verliezen na de stijging van de rente. De best presterende regio was Groot-Brittannië. Na de vrij val in september zijn de obligatieprijzen sterk hersteld. De rust is (tijdelijk) teruggekeerd nadat de eerste minister, Liz Truss, ontslag nam en de minister van Financiën werd ontslagen. Dit zorgde voor vernieuwde hoop na de fiscale misstap.

Drukke agenda op macro-economisch front

De bepalende factor voor de aandelen- en de obligatiemarkt vandaag is de rente. Rentebewegingen zijn namelijk een speelbal van enerzijds inflatie- en groeiverwachtingen en anderzijds van discretionaire beslissingen van centrale bankiers (monetair beleid). Maar ook budgettaire ontwikkelingen (fiscaal beleid) en geopolitieke scenario’s spelen een rol. Ook speelt de munt een belangrijke rol in de wereldwijde beursprestaties.

Eerst zullen we inzoomen op de onderliggende factoren van de rentebewegingen om nadien over te springen naar de muntvolatiliteit. Die wordt namelijk sterk beïnvloed door de rentebewegingen.

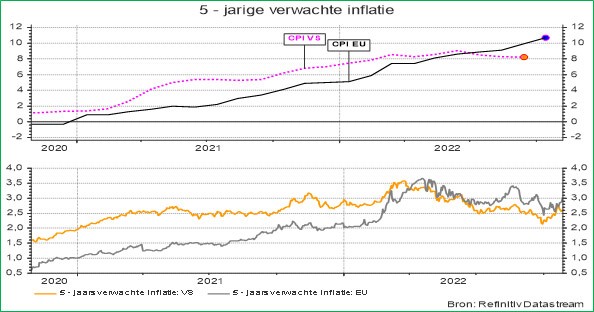

Inflatieverwachtingen

In oktober werden hoger dan verwachte inflatiecijfers gerapporteerd voor de maand september in zowel de Verenigde Staten als in Europa. Er kan echter stilaan een top in de inflatiecijfers worden waargenomen voor Amerika maar nog niet voor Europa. Integendeel, de inflatie stijgt zelfs verder door (bovenste grafiek in de onderstaande afbeelding). Op 31 oktober klokte het Europese inflatiecijfer af op 10,7 % voor de maand oktober.

Het gevolg was een verhoogd pad van de verwachte beleidsrente zowel in Amerika als in Europa. Maar toch bleef het vijfjaars verwachte inflatiecijfer opmerkelijk vrij constant rond het niveau van 3 en 2,5 % maar wel boven de target van 2 % van de centrale banken. De markt verwacht namelijk voor de volgende 5 jaren gemiddeld gezien een inflatie van 3 % in respectievelijk Europa (grijze lijn) en 2,55% in de Verenigde Staten (oranje lijn in de onderste grafiek van onderstaande afbeelding).

Groeiverwachtingen

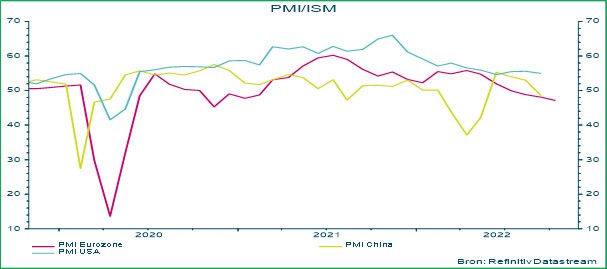

Naast de inflatieverwachtingen spelen de groeivooruitzichten ook een belangrijke rol voor de rentebewegingen. De onderstaande grafiek geeft het PMI/ISM-cijfer weer wat de mate van vertrouwen is dat de inkoopmanagers hebben in de economische vooruitzichten. Een cijfer boven de 50 impliceert een expansieve economie met een stabiele groeivoet en boven de 55 impliceert het zelfs een versnelling in groei. Onder de 50 betekent dat de inkoopmanagers een contractie voorzien. Wat opvalt, is dat alle regio’s een dalende trend kennen. Weliswaar blijft de VS (licht blauw) een cijfer boven de 50 tonen. Europa (rood) en China (geel) daarentegen geven een cijfer onder de 50. We hebben dus duidelijk te maken met een vertraagde wereldwijde economische groei en Europa en China zitten zelfs in een contracterende fase.

Kwartaalresultaten

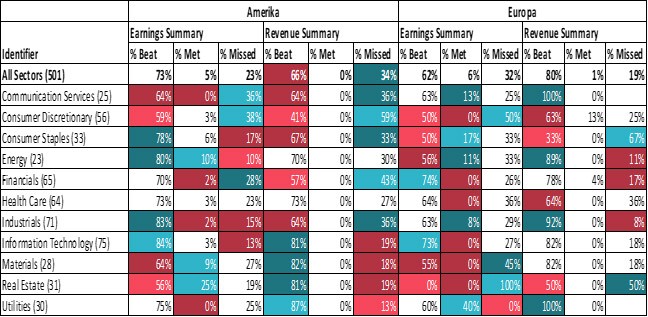

Naast de brede economische cijfers rapporteren de bedrijven op kwartaalbasis over hun resultaten, wat ook verdere inzichten geeft in de economische toestand. We zijn vandaag halfweg in het huidige kwartaalseizoen. Voor Amerika en Europa zijn de winsten gemiddeld gezien beter dan verwacht. Weliswaar is een grote dispersie te zien binnen beide regio’s. De sector met de grootste winstverrassing is Energie. Binnen de technologiesector rapporteren 84 % en 73 % van de bedrijven betere winstcijfers dan verwacht voor respectievelijk Amerika en Europa.

Big Guys ontgoochelen (behalve Apple)

De laatste week van oktober hebben de grotere technologiebedrijven gemengde resultaten gerapporteerd. Deze individuele waarden worden door de markt als een waardemeter aanzien.

Ondanks de werkelijk mindere resultaten sloten de markten de laatste week van oktober sterk positief af.

Monetair beleid

Zoals hierboven vermeld, spelen de centrale banken ook een belangrijke rol in de rentebewegingen maar dan voornamelijk op het korte einde van de rentecurve. Zowel de Europese als de Amerikaanse centrale bank hebben hun beleidsrente verhoogd.

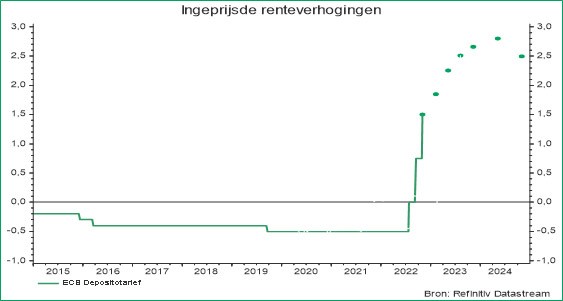

Europese centrale bank (ECB)

Op 27 oktober heeft de Europese centrale bank de beleidsrente verhoogd met 0,75 %, de derde opeenvolgende stijging. Dat brengt de rente op 1,5 %. Omwille van het agressievere beleid van de Amerikaanse centrale bank (FED) voelt de ECB zich genoodzaakt om het tempo van de Fed aan te houden. Ook de torenhoge inflatie speelt hierin een rol. Die zorgt er namelijk voor dat de euro niet verder verzwakt. Een zeer zwakke munt veroorzaakt namelijk geïmporteerde inflatie.

Ook gaf Christine Lagarde, de voorzitter van de Europese centrale bank, commentaar op de afbouw van de balans die 8800 miljard euro bedraagt. De voorwaarden om deze stap te zetten, zullen in december worden besproken. Maar ze voegde eraan toe dat haar team naar drie belangrijke factoren zal kijken: de inflatievooruitzichten, de tot nu toe genomen maatregelen en de transmissievertraging aangezien het een tijd duurt voordat de monetaire beslissing een impact heeft op de economie.

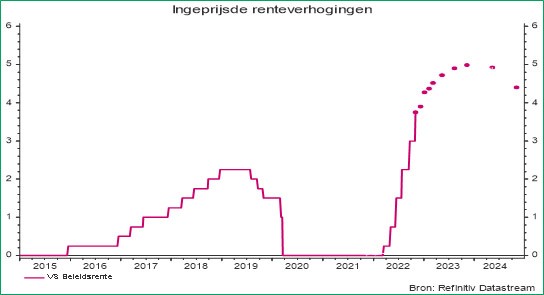

Amerikaanse centrale bank (Fed)

Op 2 november is de rente met 0,75 % verhoogd door Jay Powell, de voorzitter van de Amerikaanse centrale bank. Dat brengt de beleidsrente op 3,75%. Door deze restrictieve houding aan te houden, wil de Fed het ‘omgekeerde welvaartseffect’ creëren. Consumenten geven minder uit naarmate hun vermogen afneemt. Dat zou ertoe moeten leiden dat consumenten minder dure items kopen, wat de gevreesde inflatiespiraal moet voorkomen of op zijn minst vertragen.

Geografische onzekerheden

Naast de rente hadden de wereldwijde munten ook een prominente rol tijdens de afgelopen maanden. Zoals aangehaald, worden muntevoluties sterk bepaald door verschillen in de rente. Maar ook budgettaire ontwikkelingen en politieke stabiliteit spelen een rol. Weliswaar moeten al deze factoren afgezet worden ten opzichte van elkaar. De hogere Amerikaanse reële rente, de nominale rente na aftrek van de verwachte inflatie, ten opzichte van de rest van de wereld zorgt namelijk voor een sterkere dollar. Ook de perceptie van de markt dat Amerika een veilige haven is, heeft zijn invloed.

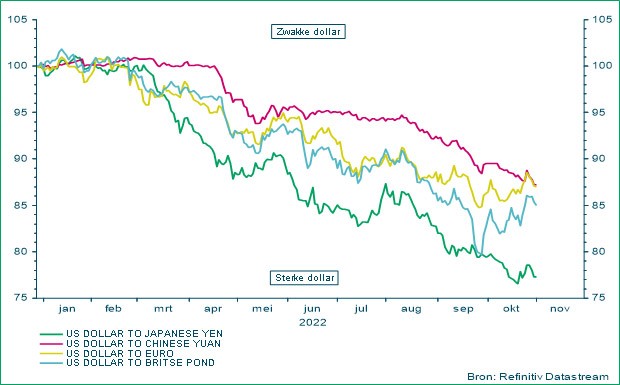

Als we even het Britse pond, de Chinese yuan en de Japanse yen onder de loep nemen, dan zien we dat de budgettaire strubbelingen, politieke (in)stabiliteit en het monetaire beleid een stevige impact hebben gehad op de munten. Als de lijnen in de onderstaande grafiek dalen, dan betekent dat dat de dollar sterker wordt en de tegenmunt zwakker.

Groot-Brittannië

Op 21 oktober moest Lizz Truss aftreden na slechts 45 dagen als eerste minister. De kortste termijn in de Britse geschiedenis. Vanaf de start van haar mandaat wankelde haar leiderschap na de introductie van haar fiscaal budget. Ze zou grote uitgaven doen om de stijging van de kosten van levensnoodzakelijke goederen te verlichten en tegelijkertijd kondigde ze een aantal grote belastingverlagingen aan. Samen met het naderen van het restrictievere monetaire beleid van de Bank of England, veroorzaakte de begroting een liquiditeitscrisis op de Britse obligatiemarkt. Het rendement op dertigjaarse staatsobligaties bereikte zelfs de 5 % en het pond naderde bijna de pariteit met de Amerikaanse dollar om nadien terug te versterken nadat de (tijdelijke) rust was weergekeerd (lichtblauwe lijn in bovenstaande grafiek).

China

In China werd Xi Jinping herkozen voor een derde termijn als president. Een unicum in de Chinese geschiedenis sinds Mao. In zijn speech legde hij de nadruk op thema’s zoals economische ontwikkeling en de gemeenschappelijke welvaart. Daarnaast verankerde hij het bestuur met nieuwe ministers die dezelfde doctrine hebben als Xi. Dat zorgde voor een sterke daling van de Chinese markt. De sterke regulering zal niet verminderen in de nabije toekomst. Ook de Chinese munt verzwakte verder (roze lijn in de bovenstaande grafiek).

Japan

Ook de Japanse munt kende een verdere verzwakking (groene lijn in de bovenstaande grafiek). De Japanse centrale bank houdt nog altijd vast aan heen expansief monetair beleid in tegenstelling tot de rest van de wereld. De centrale bank heeft de afgelopen weken moeten interveniëren om de munt niet verder te laten verzwakken. Het positieve aan het verhaal is dat de Japanse bedrijven competitiever worden op wereldvlak. Een verzwakte munt is positief voor exportbedrijven zolang er geen inflatie wordt geïmporteerd. De inflatie is wel degelijk nog altijd heel laag.

De positionering in de kernfondsen

De afgelopen maand werd de aandelen-, obligatie- en cashblootstelling constant gehouden. Fundamenteel zijn er weinig veranderingen waargenomen wat de beheerders heeft toegelaten om de huidige positionering te behouden.

Aandelen

De onderweging in aandelen blijft behouden omwille van de hogere rentevoeten, de onzekere toekomstige winsten en de relatieve lagere aantrekkelijkheid op risico-rendementvlak van aandelen ten opzichte van obligaties.

Door de relatief sterke prestatie van de Europese markt is het gewicht van Europa binnen aandelen gestegen ten koste van de langetermijnthema’s. Toch behouden we ons vertrouwen in het dynamischer deel dat vooruitzichten voor winstgroei zou moeten blijven bieden en dat we terugvinden in onze thema’s nieuwe technologie (New Tech), nieuwe financiën (New Finance) of veiligheid met focus op het subthema cyberbeveiliging. Ook hernieuwbare energie vormt nog steeds een aanzienlijk aandeel van onze posities.

Het Japanse gewicht is licht gestegen in blootstelling. De relatief aantrekkelijke waardering en de sterke verwachte winstgroei zijn de voornaamste redenen. Ook de verzwakking van de Japanse munt speelt een rol. Zo willen we de opportuniteit niet missen eens de daling keert.

Obligaties

Binnen de portefeuille hebben de beheerders een defensievere houding ingenomen omwille van de talrijke onzekerheden en de potentiële wereldwijde recessie.

De rentegevoeligheid binnen de Amerikaanse obligatieportefeuille is verhoogd omwille van het interessante rendement en het veiligehaveneffect. Tijdens een recessie profiteren de veiligere havens, zoals Amerikaanse langetermijnobligaties. Daarnaast zijn de Amerikaanse bedrijfsobligaties verlaagd na de relatief sterke prestatie in september om het risicoprofiel van de obligatieportefeuille verder te verlagen.

Na de turbulentie op de Britse obligatiemarkt en het zwakkere pond stabiliseerde het renteverschil tussen de Britse en Duitse staatsobligaties na de interventie van de centrale bank van Engeland. Dat heeft de beheerders aangespoord om de Britse overheidsobligaties te verkopen en te herinvesteren in Duitse overheidsobligaties.

Cash

De cashpositie werd constant gehouden op en zal als zaad dienen voor nieuwe opportuniteiten. Binnen het cashgedeelte is ongeveer 50 % gemigreerd naar Amerikaanse dollars.

Conclusie

De langdurige onzekerheid over het toekomstige economische pad kan aanleiding geven tot het verlies van hoop bij de investeerders. Ervaren investeerders proberen zich niet te laten leiden door de waan van de dag, maar kijken daar doorheen met een blik op de toekomst.

Vandaag rechtvaardigen de vele onzekerheden nog altijd een voorzichtige benadering binnen de portefeuilles. Het komt zowel tot uiting door de onderweging in aandelen als door een obligatieportefeuille die gericht is op de meest defensieve segmenten van de markt. We behouden echter onze blootstelling aan de meest dynamische sectoren van de aandelenmarkt, waar er nog potentiële groei is. De focus op kwaliteit blijft ook uiterst belangrijk.

In plaats van te zoeken naar een perfecte markttiming, wat een zeer willekeurige oefening blijft, zeker in het huidige klimaat van hoge volatiliteit, lijkt het ons veel belangrijker om te focussen op een goede diversificatie en op effectief risicobeheer binnen portefeuilles. Dit streven wij zorgvuldig na, in het belang van onze klanten.

Lees meer

-

Kwartaalupdate Q3 2022

6 oktober 2022Tijdens de zomermaanden wist de financiële markt een kortstondig herstel in te zetten. De markt werd verrast door de lager dan verwachte inflatiecijfers in Amerika. Dat leidde tot een euforische reactie op de financiële markten wereldwijd omdat er minder rentestijgingen noodzakelijk werden geacht. In september kwam opnieuw het besef dat de strijd tegen de inflatie allesbehalve gewonnen was en de centrale banken niet anders kunnen dan de rente verder te verhogen. De rentevoeten kenden opnieuw een enorme stijging en zowel aandelen als obligaties corrigeerden sterk.

-

Augustus brengt een magere oogst

4 september 2022Dronken van optimisme steeg de beurs begin augustus verder. De vrees voor een recessie en ontsporende inflatie leek plots een spook van het verleden. De kleinste groene scheut voedde de hoop dat verdere sterke rentestijgingen van de baan zullen zijn en dat het ergste van de beursstorm achter ons ligt. Welke verrassing Powell in petto had, kunt u hier lezen. We gaan ook dieper in op de signalen van de macro-indicatoren en de implicaties die dit alles heeft op onze positionering in de kernfondsen.

-

Het recessiespook

5 augustus 2022Het was een bewogen zomermaand onder invloed van de centrale banken en de bedrijfsresultaten. De Amerikaanse Federal Reserve zette haar renteverhogingen verder en de ECB verhoogde de beleidsrente. De laatste macro-economische cijfers geven aan dat het gevaar van een wereldwijde recessie steeds waarschijnlijker wordt. Aan de andere kant bieden de resultaten van de bedrijven weerwerk.