- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Gevallen engelen

8 november 2023

Het grootste gedeelte van de Amerikaanse bedrijven publiceerde intussen hun bedrijfsresultaten over het (gevreesde) 3de kwartaal van 2023. In 81 % (!) van de gevallen wisten de ondernemingen uit de S&P-index de initiële resultaatsverwachtingen te overtroeven en dat met liefst 7,1 %.

Het afgelopen kwartaal zorgt hierdoor voor een trendbreuk na een lange reeks van negatieve cijfers. Dit onverhoopte succes leidde echter niet tot uitbundige koersreacties. Met een gemiddelde koersopsprong van 0,8 % ontvingen de bedrijven met positieve winstverrassingen (voorlopig) slechts een zeer karige beloning voor hun prestaties. Negatieve verrassingen vormden de minderheid en kregen een gemiddelde pandoering te verwerken van -5,2 %. Dit vormt meteen de grootste gemiddelde afstraffing sinds 2011.

Maar het kan nog erger: binnen de groep van bedrijven die hun initiële winstverwachtingen voor het 3de trimester wel (ruim) wisten te overtreffen, bevinden zich echter ook aandelen die uit voorzichtigheid hun groeivooruitzichten voor het 4de kwartaal van dit jaar negatief hebben bijgestuurd, wat de aanleiding vormde tot een nog zwaardere kastijding.

Dergelijke koersdalingen zijn sterk overdreven en vormen een beleggingsopportuniteit. Deze gevallen engelen zullen in komende maanden immers geleidelijk aan hun koersherstel werken en verdienen vandaar een prominente plaats in onze aandelenselectie, in het gezelschap van de uitgebreide keur van bedrijven uit de sectoren van duurzame consumptiegoederen, communicatiediensten en technologie, die keer op keer hun winstvooruitzichten weten te overtreffen.

De waardering van de Amerikaanse aandelenmarkt blijft echter zonder meer een bijzondere uitdaging vormen. De gemiddelde geboden risicopremie1 bevindt zich immers op een zeer laag peil, maar dit valt grotendeels toe te schrijven aan enkele zwaarwegende groeibedrijven in de beursindices, die er stratosferische koers/winstverhoudingen op na houden.

Aandelen uit het segment van de mid & small caps kennen een zeer gematigde waardering. Dit weerspiegelt echter vooral hun haperende groeivooruitzichten, in het licht van de komende twee à drie kwartalen. Het onmiddellijke conjuncturele toekomstbeeld oogt immers grimmig, na de schier oneindige reeks aan renteverhogingen die de Amerikaanse centrale bank over de voorbije 18 maanden heeft doorgevoerd, in een paniekerige poging om de economie tot stilstand te brengen en zodoende de inflatie af te koelen.

De Fed slaagde in geen van beide doelstellingen, maar de hoogopgelopen rentetarieven (zowel op het korte als lange einde van de rentecurve), werpen hun donkere schaduw over de komende maanden.

De arbeidsmarkt begint intussen wel al wat barsten te vertonen. De creatie aan nieuwe banen koelt af, terwijl ook de heroïsche cijfers uit het verleden neerwaarts worden gecorrigeerd. De centrale bank wijt dit aan haar monetaire beleid maar niets is minder waar. De gigantische hoeveelheid jobs die verloren gingen tijdens de eerste maanden van de pandemie werden over het afgelopen anderhalf jaar terug aangevuld (vandaar de sterke aanwas van nieuwe banen) en dat inhaalproces is nu quasi voltooid. De loonstijgingen houden zich voorlopig gedeisd en de werknemers lijken tevreden met de gerealiseerde reële vooruitgang van de koopkracht, nu de inflatie -traag maar zeker- afneemt.

Zowel de centrale banken als menig analisten blijven zich verbazen over de aanhoudende sterkte van de arbeidsmarkt en de manifeste onwil van de economie om te breken, ondanks alle rentegeweld en geopolitieke tegenspoed. De verklaring is echter eenvoudig: De arbeidsmarkt is momenteel zo robuust (en zal dat in de eerstkomende jaren blijven) vanwege het nijpende tekort aan nieuwe arbeidskrachten die nodig zijn om de pensioengerechtigde babyboomers te vervangen, die momenteel massaal de arbeidsmarkt verlaten.

‘It’s the economy, stupid!’, was de bekendste oneliner uit de (succesvolle) verkiezingscampagne van Clinton tegen de zittende president George H.W. Bush2 in 1992, die de zware last van de economische recessie van 1991 met zich mee droeg en hierdoor een smadelijke verkiezingsnederlaag3 leed. Naar analogie met deze overbekende uitdrukking kan de huidige economische context even accuraat worden omschreven als destijds: ‘It’ s the demography, stupid!’

In een dergelijke context zullen de meest succesrijke strategieën te vinden zijn bij bedrijven die volop de kaart trekken van verregaande automatisatie. Dit uitgangspunt vormt vandaar een van onze voornaamste beleggingsaccenten.

Op het Europese vasteland voltrekt zich overigens een gelijkaardige, gunstige constellatie op de arbeidsmarkten, zij het met een veel beperkter groeipotentieel. Ook de bedrijfsresultaten over het afgelopen kwartaal neigen, op enkele lovenswaardige inspanningen na, eerder naar negatieve bijsturingen.

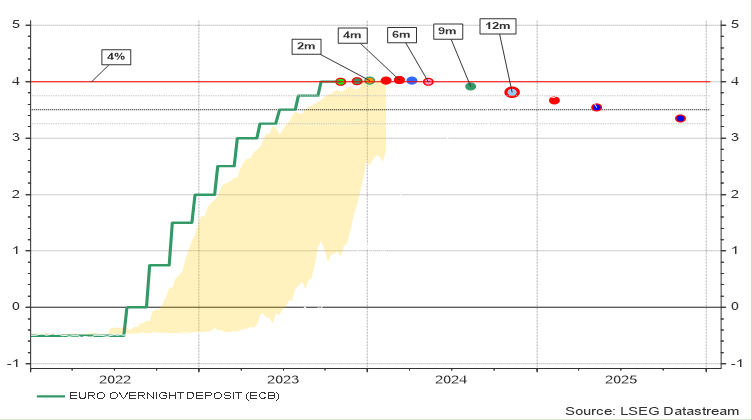

Grafiek 1: Verwachte toekomstige pad van de Europese beleidsrente

In de eurozone is de opwaartse druk op de beleidsrente intussen volledig weggeëbd en is er zelfs ruimte ontstaan voor rentedalingen, die zeer gewenst zijn om de economische groei in het Avondland te stimuleren. Ook gelet de penibele budgettaire context van de overheden, zou dit meer dan welkom zijn.

De flink gedaalde grondstoffen-, energie- en voedselprijzen laten een dergelijke aanpassing van het beleid toe. Maar dezelfde gebrekkige analyse van de ECB, die in het afgelopen anderhalf jaar leidde tot een slecht gericht salvo van verhogingen van de beleidsrente, staat nu een versnelde daling in de weg. We verwachten hierdoor helaas pas in de tweede helft van 2024 een eerste schuchtere poging tot renteverlaging.

In de VS smeult het rentevuur echter nog altijd en dreigt telkens opnieuw op te laaien als een microfoon onder de neus van een van de Fed-gouverneurs of hun voorzitter wordt geduwd. Maar ondanks hun verstarde kijk kan op de financiële markten een positieve ondertoon worden waargenomen en wordt de kans op een verdere officiële rentestijging zeer laag ingeschat. Vanaf juni 2024 wordt een reeks van timide rentedalingen in het vooruitzicht gesteld. Dit volstaat als perspectief voor de aandelenmarkten.

Ondanks de sterk opgelopen financieringskosten, de tergend trage, neerwaartse aanpassing van de kerninflatie, de ongunstige conjuncturele vooruitzichten voor de komende twee kwartalen en de dramatische geopolitieke ontwikkelingen, wisten de NASDAQ en S&P Composite index vandaar de langste reeks van opeenvolgende koersstijgingen sinds twee jaar neer te zetten, zij het met grootste onderlinge verschillen tussen individuele bedrijven sinds 2018.

In tegenstelling tot het moedige gedrag op de aandelenmarkten, blijven overheidsobligaties richtingloos ronddobberen, als wrakhout na een scheepsramp. Maar ook hier komt stilaan maar zeker een keerpunt in zicht. Het geboden couponrendement op overheidsobligaties is intussen voldoende hoog opgelopen om een aantrekkelijk beleggingsalternatief te vormen. De wereldwijde ontaarding van de overheidsfinanciën, de toenemende geopolitieke dreiging en de doorgedreven verkopen van overheidsobligaties door de ECB en de Fed beperken echter het winstpotentieel op vastrentende activa. Dit weerhoudt ons van de grote sprong voorwaarts, wat betreft de obligatieposities in onze asset allocatie. We pleiten er echter al maanden voor om geleidelijk bij te kopen bij dips van obligatiekoersen, waardoor de onderweging van obligaties met kabouterstapjes wordt weggewerkt. Tot nu toe blijkt dit de juiste tactiek te zijn.

Vanzelfsprekend moeten de oplaaiende geopolitieke confrontaties mee in de analyse worden betrokken, waarbij vooral het gevaar van verdere escalaties van cruciaal belang is. De meeste analyses op dit vlak zijn eerder geruststellend, hetgeen geen afbreuk doet aan het mensonterende karakter van deze conflicten. Een zoveelste beschamende stap in een evolutie waarbij fanatisme en kortzichtigheid door hun daadkracht meer de overhand krijgen op hun meer bedachtzame, aarzelende medemensen. Bertrand Russel4 waarschuwde ons al 70 jaar geleden voor de resultaten van een strategie die gebaseerd is op een dergelijke houding: ‘The whole problem is that fools and fanatics are always so certain of themselves and wiser people so full of doubt.’

[1] De risicopremie vormt de extra vergoeding die is ingebouwd in de waardering van aandelen om de toekomstige risico’s te compenseren.

[2] George Herbert Walker Bush, niet te verwarren met zijn zoon George Walker Bush of zijn (rijke) neef George Herber Walker, IV.

[3] In maart 1991 had president Bush nog de hoogste approval rate uit de Amerikaanse geschiedenis (na de oorlog in Koeweit). Maar zijn ster doofde zeer snel na de scherpe economische recessie die de VS later dat jaar moest ondergaan.

[4] Bertrand Russell (1872-1970) was een wereldvermaarde Britse filosoof, schrijver en humanist.

Lees meer

-

Kan er nog eentje bij?

10 oktober 2023Na een eerste, oppervlakkige lezing van de werkgelegenheidsstatistieken die afgelopen vrijdag door het Amerikaanse ministerie van arbeid werden gepubliceerd, schrok een deel van de financiële gemeenschap zich een spreekwoordelijk hoedje. Nadat enkele dagen eerder het aantal nieuwe vacatures ook al een verrassende toename liet optekenen, nam nu ook het aantal nieuw gecreëerde banen schrikbarend toe, met een stijging die de boudste voorspellingen verpulverde.

-

Volharden in 3 dimensies

21 september 2023Je kunt centrale banken veel verwijten, maar een gebrek aan doorzettingsvermogen: dat niet. De ECB verhoogde recent opnieuw haar basistarief met 25 basispunten – ondanks het feit dat Europese bedrijven kreunen onder het gewicht van de sterk verhoogde financieringskosten, dat conjunctuurindicatoren verder terugvallen en de onweerswolken die steeds meer samentroepen in het luchtruim boven het Avondland.

-

Spitsroeden lopen

24 augustus 2023Zoals het augustus als vanouds betaamd, biedt deze maand enkel treurnis alom. Ware het niet voor het toevallige feit dat dit een zomermaand betreft, zouden we pleiten voor de afschaffing -en dit bij voorkeur met onmiddellijke ingang.