- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kan er nog eentje bij?

10 oktober 2023

Na een eerste, oppervlakkige lezing van de werkgelegenheidsstatistieken die afgelopen vrijdag door het Amerikaanse ministerie van arbeid werden gepubliceerd, schrok een deel van de financiële gemeenschap zich een spreekwoordelijk hoedje. Nadat enkele dagen eerder het aantal nieuwe vacatures ook al een verrassende toename liet optekenen, nam nu ook het aantal nieuw gecreëerde banen schrikbarend toe, met een stijging die de boudste voorspellingen verpulverde.

Om het dramagehalte nog wat te verhogen werd het cijfer uit de vorige maand daarenboven nog (stevig) opwaarts herzien. Het kon niet anders dan dat de Fed dit zou aangrijpen om haar beleidsrente nog maar eens een snok te geven, tot de economie uiteindelijk toch zal kraken.

De initiële vrees was dan ook dat de pas gepubliceerde statistieken opnieuw zouden inspireren tot een nieuwe renteverhoging in november, sneller dan meest pessimistische verwachting en in tegenspraak met de consensus dat de piek van de kortetermijnrente bereikt was na de laatste stijging op 27 juli.

De afkoeling van de arbeidsmarkt die de Amerikaanse centrale bank wenste te bewerkstellingen met een schier eindeloze barrage van rentestijgingen, blijkt eens te meer een zinsbegoocheling. Niet tot onze verrassing overigens, want de robuustheid van de arbeidsmarkt wordt veroorzaakt door makkelijk voorspelbare demografische patronen en dit staat volledig los van de economische ontwikkeling, die de Fed zo graag onderuit wil schoppen. Een rode kaart, graag.

Onze roep in de woestijn werd deze keer wel gehoord. Een grondigere analyse leert snel dat deze cijfers bewonderenswaardig zijn, maar geenszins dramatisch: De 336.000 (!) nieuwe banen die vorige maand werden toegevoegd bestonden immers voor 175.000 eenheden uit nieuwe aanwervingen in het onderwijs. (Dit mag u geenszins verbazen want de cijfers slaan op de maand september...). Van het overige deel blijkt dat 40.000 aanvullende jobs in de horecasector werden gecreëerd. Deze sector bevindt zich nog steeds in een inhalingbeweging na de gigantische destructie van werkgelegenheid tijdens de dieptepunten van de Covid-crisis.

In het niet-publieke segment van de economie werden overigens ‘slechts’ 60.000 nieuwe banen gecreëerd. Dit cijfer ligt volledig in lijn met het gemiddelde over de laatste 25 jaar, zodat er weinig vrees moet zijn over de escalatie van loonspanningen op de arbeidsmarkt. Met een toename van 0,2 % op maandbasis, bleef de groeivoet van de loonmassa zelfs onder de verwachtingen, terwijl de looninflatie op jaarbasis stabiliseert op een niveau van 4,15 %. Gelet op de graduele afname van de kerninflatie is dit voldoende om een reële aangroei van het inkomen toe te laten.

Na een initiële snoekduik wisten de aandelenbeurzen snel de positieve ondertoon van de cijfers te vertalen in een opmerkelijke opsprong van de koersen. Vooral in de groeigevoelige technologiesector, die in afnemende mate rekening moet houden met verdere stijgingen van de beleidsrente, die de economische vooruitgang in de nabije toekomst zouden kunnen belemmeren.

De kansen op een nieuwe opsprong van de Amerikaanse beleidsrente zijn intussen teruggevallen tot minder dan 30 % wat betreft de komende FOMC-vergaderingen van november, december en januari. Meer nog: de huidige rentestand van 5,25 % zou minder lang aangehouden blijven dan enkele weken geleden nog werd gevreesd, waarbij de eerste dalingen van de beleidsrente zich al in juli en november van 2024 kunnen voordoen.

Ook de Europese renteomgeving oogt intussen veel minder streng: met verdere stijgingen van de ECB-rente wordt geen rekening meer gehouden, maar omwille van de koppige kerninflatie situeren rentedalingen zich nog relatief ver in de toekomst, ergens begin 2025. Maar dat is nog een eeuwigheid, gelet op de versnellende spiraal van de geopolitieke ontwikkelingen en de proximiteit hiervan met het Europese continent.

De verbeterde vooruitzichten voor de evolutie van de beleidsrente zijn ook schatplichtig aan de graduele afname van de kerninflatie in de VS. Een ontwikkeling die zich overigens slechts tergend traag doorzet aan onze zijde van de Atlantische Plas.

Een nieuwe lading van inflatiecijfers wordt intussen in de steigers gezet. Op 11 en 12 oktober verschijnen respectievelijk de meest recente statistieken over de evolutie van de Amerikaanse groothandels- en kleinhandelsprijzen. De gestegen energieprijzen in de VS laten echter niet toe dat ook het algemeen inflatiecijfer deze maand verder zou afnemen maar in beide gevallen wordt verwacht dat de kerncomponent van deze inflatie-indicatoren zijn neerwaarts gerichte trend doorzet.

Zonder de ondoordachte ingrepen van de Fed zou de kerninflatie al veel sneller tot bedaren zijn gekomen maar de sterk gestegen financieringskosten verplichten de bedrijven tot verdere prijsstijgingen om hun winstmarges te vrijwaren. Vooral de sterk opgelopen hypotheekrente leidt tot kwalijke, inflatoire gevolgen. In hun ijver om de bouwactiviteit (die 2 % van de arbeidsmarkt vertegenwoordigt) af te koelen met hogere hypotheekrente, heeft de Fed de beschikbare reserve aan beschikbare woningen op de huurmarkt verregaand uitgeput en daardoor de huurprijzen de hoogte ingejaagd. En laat die huurprijzen nu voor meer dan 1/3de de evolutie van de kerninflatie bepalen... Een schrijnender voorbeeld van het averechtse effect van steekvlam-politiek, zal u moeilijk kunnen vinden.

De kans op verdere stijgingen van de kortetermijnrente is voorlopig in belangrijke mate afgenomen, maar aan dit positieve scenario zit een gitzwarte rand. Het overgrote deel van het restrictieve beleid van de centrale banken in de VS en de Eurozone wordt immers geleverd door de sterk gestegen langetermijnrente. De recente opsprong van de 10-jaarsrente op overheidsobligaties is verrassend, gelet op de geleidelijke terugval van de kerninflatie.

Grafiek 1: Amerikaanse en Europese rente (overheidsobligaties 10 jaar)

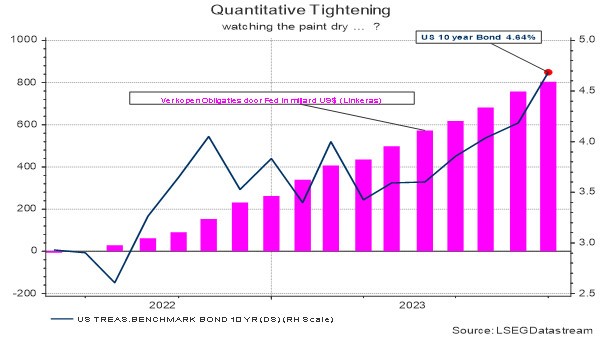

Deze onverwachte evolutie moet vooral worden toegeschreven aan de substantiële verkopen van staats- en ondernemingsobligaties die de centrale banken in onbarmhartige golven laten inbeuken op de obligatiemarkten. Hierbij wordt getracht om de hoeveelheid vastrentende obligaties op de balans van de centrale banken terug naar een niveau van (ongeveer) 8 % van het BBP te brengen, na tot 12 % (en meer) te zijn opgelopen.

Dit laatste als gevolg van de massale aankopen van obligaties in 2020 en 2021, in een meer dan geslaagde poging om de langetermijnrente scherp te doen dalen om de nefaste gevolgen van de pandemie af te weren. Dat deze politiek ooit stopgezet en teruggedraaid diende te worden, stond in de sterren geschreven. Normaliter gebeurt dit door middel van een geleidelijk proces dat aangepast wordt naargelang de economische omstandigheden hierom vragen.

Hiervan zou in ieder geval geen enkel marktverstorend effect mogen uitgaan. Een dergelijk beleid van Quantitative easing zou op de obligatiemarkten een gelijkaardig effect moeten hebben als ‘watching paint dry’. Aldus Jannet Yellen toen ze in 2017 (met brio) de functie van Fed-voorzitter waarnam. Een stelling die op bruuske wijze wordt genegeerd door de huidige beleidsverantwoordelijke door op basis van een ongenuanceerde, lineaire regel de niets vermoedende obligatiemarkten genadeloos begon te bestoken met massale verkopen.

De onbeantwoorde vraag hierbij is op welk niveau de Fed-gouverneurs menen te denken dat de balans van de centrale bank voldoende gekrompen is om hun verstikkende verkoopbeleid te stoppen. Vermits er geen enkele economische onderbouw is voor dergelijke handelingen van de centrale bank, kunnen we ook geen rationele regel bedenken om te bepalen waar of wanneer een dergelijke politiek zijn doelstelling heeft bereikt.

Grafiek 2: Amerikaanse langetermijnrente en verkopen door de centrale bank

Toch is dit belangrijk om te weten want pas vanaf dan kan er werk worden gemaakt van de nodige dalingen, die het niveau van de langetermijnrente terug in het bereik van de verwachte economische groei en de kerninflatie moeten brengen.

Wellicht situeert dat omslagpunt zich pas in de tweede helft van 2024. Wanneer hier meer duidelijkheid over ontstaat, zullen de financiële markten hierop anticiperen en kunnen obligatiekoersen opnieuw het opwaartse pad kiezen waarop de aandelenmarkten al flink zullen zijn opgeschoven.

Aandelenkoersen lopen nu al stevig vooruit op dergelijke ontwikkelingen en klimmen verder in de richting van nieuwe recordniveaus, zij het op een flink gekarteld pad en mits het nodige wenkbrauwen-gefrons met betrekking tot de gedurfde waarderingen van Amerikaanse aandelen. In tegenstelling tot de meeste bedrijven in Europa noteren de aandelen in de VS aan een koers/winstverhouding die nog weinig aan de verbeelding overlaat, vooral dan in de technologiesector. Maar de toekomst is aan de durvers. Of toch aan dat segment ervan dat het nodige geduld kan opbrengen en tegen een stevig stootje weet te incasseren.

Intussen blijven we meewarig met het hoofd schudden wanneer enerzijds de inflatie in Europa parmantig op een hoog niveau mag blijven rondwaren, terwijl anderzijds de voedselprijzen wereldwijd in belangrijke mate zijn afgenomen, de Europese gasprijzen op minder dan de helft van hun pre-invasieniveau zijn teruggevallen, de olieprijzen en de transportkosten -ondanks alles- nauwelijks zijn toegenomen en de belangrijkste grondstoffenprijzen al geruime tijd substantieel lagere noteringen hebben opgezocht. We zijn in mei ’68 voor minder de straat opgegaan.

Lees meer

-

Volharden in 3 dimensies

21 september 2023Je kunt centrale banken veel verwijten, maar een gebrek aan doorzettingsvermogen: dat niet. De ECB verhoogde recent opnieuw haar basistarief met 25 basispunten – ondanks het feit dat Europese bedrijven kreunen onder het gewicht van de sterk verhoogde financieringskosten, dat conjunctuurindicatoren verder terugvallen en de onweerswolken die steeds meer samentroepen in het luchtruim boven het Avondland.

-

Spitsroeden lopen

24 augustus 2023Zoals het augustus als vanouds betaamd, biedt deze maand enkel treurnis alom. Ware het niet voor het toevallige feit dat dit een zomermaand betreft, zouden we pleiten voor de afschaffing -en dit bij voorkeur met onmiddellijke ingang.

-

Niets is onmogelijk

2 augustus 2023Ondanks de elf-en-dertigste renteverhoging van de Fed, weigert de Amerikaanse economie te kraken. Integendeel, het BBP steeg in het afgelopen kwartaal zelfs opmerkelijk meer dan verwacht. Deze verrassende aanwas mag grotendeels worden toegeschreven aan een beduidende toename van bedrijfsinvesteringen. Particuliere consumptie verliest echter aan momentum. Dit laatste verontrust ons nauwelijks. Het eerste verbaast ons evenmin.