- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Geld moet rollen

30 december 2021

Menig schip is in het zicht van de haven alsnog vergaan. Maar met nog slechts enkele luttele uren voor de boeg, durven we het aan om nu al terug te blikken op een bijzonder jaar. Dit laatste vanzelfsprekend met verwijzing naar de dramatische ontwikkeling van de pandemie, maar zeker ook naar de buitelingen van de aandelenkoersen, telkens weer onvermoeibaar gevolgd door een krachtigere herstelbeweging.

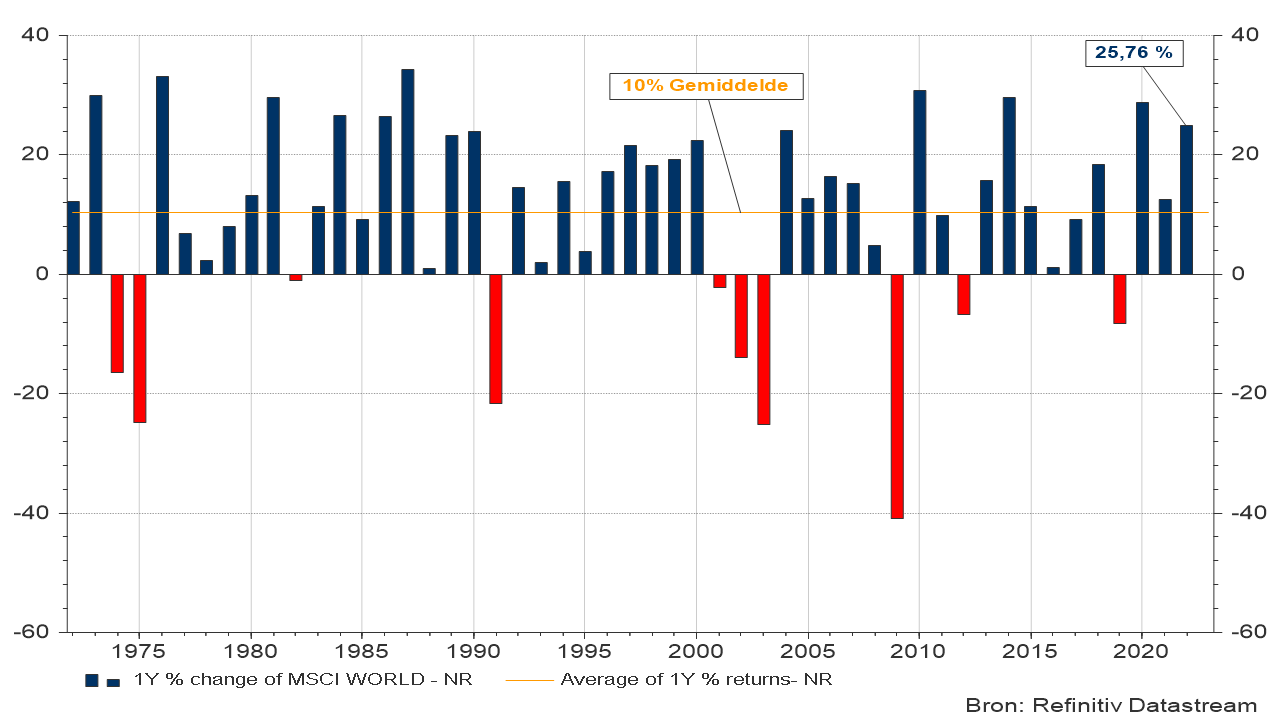

Het eindresultaat mag er alleszins zijn. Uitgedrukt in lokale munt steeg de wereldwijde index van aandelenkoersen(1) in 2021 met 25 %.

Grafiek 1: Jaarreturn van de MSCI-wereldindex (nettoreturn in lokale munt)

Uitgedrukt in euro steeg de wereldindex zelfs met een derde, terwijl ook de Amerikaanse beurzen dit jaar nog meer dan een kwart toevoegden aan hun stratosferische beursniveaus. Uitgedrukt in euro liepen de winsten op Wall Street zelfs op tot 33 %, 40 % en 31 % voor respectievelijk de Nasdaq, S&P 500 en Dow Jones-index. Na een verdubbeling van haar waarde in 2020 steeg ook de NYSE FANG(2)-index opnieuw met 30 % in eurotermen en 22 % uitgedrukt in dollar.

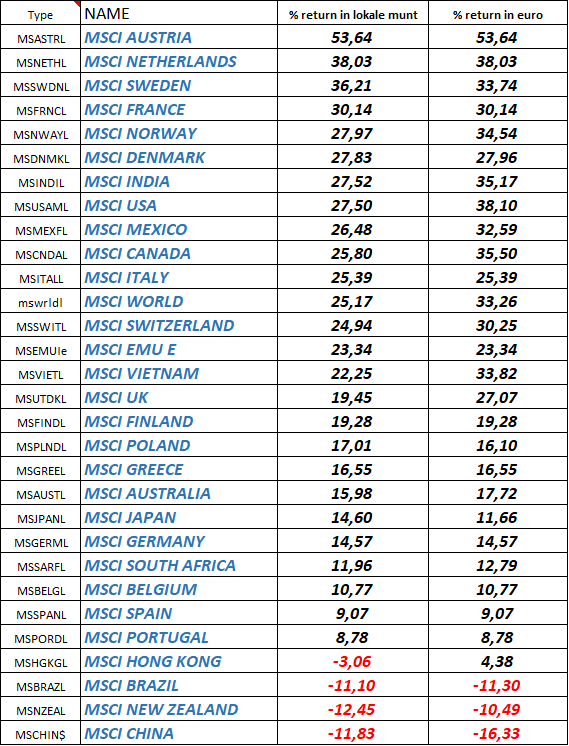

Voor de elf-en-dertigste keer op rij, hinkte de Europese beurs helaas weer wat achterop, maar ze liet toch een lovenswaardige sprong vanmeer dan 20 % noteren. De beurzen in de VS gaven weliswaar het nakijken aan de gemiddelde Europese tegenvoeter maar we mogen daarbij toch niet te snel veralgemenen. In eigen munt uitgedrukt, konden de beursindices van Oostenrijk, Nederland, Zweden, Frankrijk (!), Noorwegen en Denemarken (alweer) zelfs een betere jaarprestatie voorleggen dan de MSCI-index van de VS.

Tabel 1: Evolutie van de beursreturns in diverse landen, uitgedrukt in lokale munt en in euro.

Eerstgenoemde vooral wegens een dead cat bounce-effect van hun sterk op Centraal-Europa georiënteerde banken, na een belabberd 2020. De andere landen presteerden uitmuntend dankzij gespecialiseerde bedrijven als ASML en ASMI, Thule Group en Atlas Copco, Hermes en Dior, Norsk Hydro en Equinor, AP Möller Maersk en Novo Nordisk.

Een beloning voor de durf om een richting te kiezen en niet twijfelend in het midden te blijven staan, want daar krijg je klappen van beide kanten … Om met dit citaat(3) Margaret Thatcher even uit de vergeethoek te halen, vooraleer de IJzeren Dame in de plooien van de geschiedenis verdwijnt. Nog eentje, omdat het hier zo van toepassing is: Plan your work, then work your plan …

Onderaan het lijstje vind je de mistroostige prestaties van onder andere China en Brazilië. Eerstgenoemde verrassend, de tweede hoogst voorspelbaar. Maar in de kelder van de rangschikking van 2021 zijn helaas ook België (weeral) en Spanje terug te vinden en dit ondanks het (tijdelijke) herstel van de koersen van hun bancaire zwaargewichten. Maar net als voor hun banken, geldt dat het koersherstel van dit jaar onvoldoende is om het verlies sedert de uitbraak van de pandemie te compenseren.

In het zeer beperkte groepje van landen die nog steeds onder hun beursniveau van 01.01.2020 zwalpen, vind je onder meer Brazilië, Griekenland, Spanje en de streek waar ooit de dappersten aller Galliërs(4) rondwaarden.

De voornaamste bedreiging voor het komende beursjaar gaat uit van de aanzwellende inflatie-indices, met het niet denkbeeldige risico dat de monetaire overheden te laat reageren, zodat een moeilijk af te stoppen opwaartse spiraalbeweging van prijzen en lonen ontstaat.

Na de laatste lezingen van de inflatie-indicatoren is het voor een leek zelfs haast onbegrijpelijk te noemen dat de Amerikaanse centrale bank nog geen stijging van haar beleidsrente heeft doorgevoerd. De verklaring hiervoor is echter snel gevonden. Eerst moet immers het voorziene pakket aan steunaankopen op de obligatiemarkten geleidelijk worden afgebouwd. Anders druk je met één voet op de rem met renteverhogingen en duw je met de andere voet op het gaspedaal door de stimulans die uitgaat van het systematisch aankopen van (grote) pakketten van obligaties. Bij een dergelijk onverantwoord monetair manoeuvre begint de economie te slippen. Geen mens weet dan nog waar je dan uiteindelijk terechtkomt.

De operatie waarmee de huidige steunmaatregelen worden afgebouwd, moet gespreid worden over enkele maanden om de langetermijnrente van schokken te vrijwaren zodat pas ten vroegste in maart 2022 de beleidsrente met 25 basispunten kan worden opgetrokken. Vrij snel gevolgd door een aanvullende verhoging in juni en november. Helemaal geen ramp, zolang de inflatie in de komende jaren zoals verwacht zal stabiliseren en vervolgens zal afnemen. Maar de overtuiging hieromtrent neemt af en de twijfels beginnen steeds hardnekkiger te knagen …

Het (bijna) afgelopen jaar zou zichzelf niet herkennen in de spiegel. Een oppervlakkige terugblik biedt te veel onverwachte plotwijzigingen om er een touw aan vast te kunnen knopen. Een scenario dat, zonder aanwijsbare aanleiding, verspringt van ongebreidelde hoop op een krachtig economisch herstel naar wanhoop over de aanrollende golven van inflatie en paniek over de (deels mythische) flessenhals in de toevoer van intermediaire goederen, waardoor de wielen van de industrie zich in het zand dreigen vast te rijden. Van euforie over een vermeende overwinning op het virus naar de harde realiteit van een niet af te stoppen, nieuwe variant.

De relatief hoge effectiviteitsgraad van de massaal toegediende vaccins had helaas ook een keerzijde: De politieke verantwoordelijken lieten zich hierdoor verleiden om te snel concentraties van mensen toe te laten waardoor het strategische voordeel van het vaccin grotendeels verloren ging.

Maar bij ons is er geen ruimte voor geweeklaag en zeker al niet voor fatalisme. Deze zomer gaat het virus (waarschijnlijk …) voor de bijl, al was het maar omdat de minder gevaarlijke maar besmettelijkere omikronvariant het gras voor de voeten weg zal maaien voor andere mutaties van het virus.

Toch één lichtpuntje in deze ontwikkelingen. We pleiten al jaren voor een groter economisch engagement van de Europese overheden, wat sinds de eurocrisis enkel met een stevig vergrootglas kon worden waargenomen. De besparingen verlichtten in eerste fase de budgettaire lasten maar vertalen zich later in een hogere kost door een economisch groeiritme dat zich (te ver) onder het potentieel bevindt.

Schuld is op zich een economische variabele die niet mag ontaarden, maar het échte probleem daarbij is of je deze middelen al dan niet zinvol besteedt en investeert. Aanvankelijk weinig supporters te vinden voor deze stelling, die haaks lijkt te staan op het doctrinaire denken over schuld en boete.

Maar nu staat er plots een ganse natie op die achter onze idee blijkt te staan. En nog niet de eerste de beste: onze noorderburen met name, notoir gekend om hun kruideniersmentaliteit en spaarneiging. Geld moet rollen, klinkt het daar nu uit één keel, en dit werd meteen omgezet in substantiële structurele investeringsplannen waardoor de volgende generatie de toekomst beter gewapend tegemoet kan zien. Inclusief een gedurfd standpunt over het evenwicht tussen milieu en energievoorziening. 10 op 10 en een bank vooruit. Er bekruipt ons zowaar (kortstondig) een oranjegevoel …

Voorspellingen voor volgend jaar? Enkel omdat het moet: Ook in 2022 zal de wereld een schouwtoneel zijn, waarbij geen enkele van de acteurs aan de repetities heeft deelgenomen. Laat u aangenaam verrassen en weet dat wij voor u de (economische en financiële) zaak nauwlettend in de gaten houden.

[1] Berekend op basis van de MSCI-wereldindex, netto return in lokale munt.

[2] De NYSE FANG-index bevat o.a. Apple, Amazon, Tesla, Google, Facebook, Twitter, Netflix en NVIDA.

[3] Vrij vertaald naar een quote van Thatcher: Standing in the middle of the road is very dangerous; you get knocked down by the traffic from both sides.

[4] Al dient de historische bron van deze mythe met de nodige wetenschappelijke twijfels te worden benaderd.

Lees meer

-

Door het dak

13 december 2021De recente cijfers over de ontwikkeling van de inflatie in de VS bieden nog weinig ruimte voor verbeelding. Het algemene peil van de consumptieprijzen laat met een toename van 0,8 % op maandbasis zelfs de grootste opsprong in 40 jaar optekenen.

-

Black Friday

30 november 2021De nieuwe variant van het covidvirus zond schokgolven over de financiële markten en wakkerde de vrees aan voor nieuwe, strenge lockdowns, wat kwalijke herinneringen oproept aan het eerste halfjaar van 2020. Begrijpelijk.

-

You must believe in spring

16 november 2021In tegenstelling tot de bescheiden verwachtingen die werden gekoesterd voor het derde kwartaal van 2021, verrasten de resultaten van de Amerikaanse bedrijven (weeral) met stevige groeicijfers, zowel inzake winstontwikkeling als inzake omzet. Vier op vijf van de ondernemingen presteerden beter dan verwacht en dat zelfs met gemiddeld 10,3 %.