- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Geflitst aan topsnelheid

24 augustus 2021

Wellicht was het u niet meteen opgevallen en het dreigt ondergesneeuwd te geraken onder het andere nieuws over de gezondheidscrisis en geopolitieke ontwikkelingen, de veelheid aan economische data en het spektakelstuk dat ons recent werd aangeboden, met de bedrijfsresultaten over het afgelopen kwartaal in een spetterende hoofdrol.

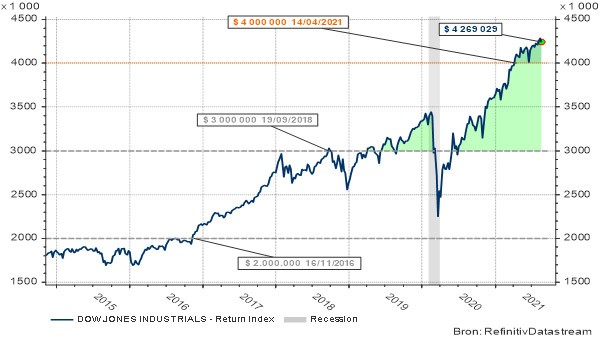

We maken daarom even gebruik maken van de huidige (zeer tijdelijke) luwte aan het economische front om een bijzondere prestatie toe te lichten. Op 23 augustus 2021 klokte de Dow Jones-returnindex immers af op 4.257.666 punten of US $ als dat u meer zegt, want de Dow Jones-index werd 125 jaar geleden opgestart met een eerste berekening op 40,94 (toenmalige) US $. Dat was de tegenwaarde van een korf van twaalf aandelen[1], gekozen uit de grootste Amerikaanse bedrijven op dat moment.

Grafiek 1: Evolutie van de Dow Jones-returnindex

Meer dan 4 miljoen punten? Neen, u leest het niet verkeerd. De media melden weliswaar momenteel een stand van 35.335 punten. Een recordwaarde, maar dit getal refereert enkel naar de Dow Jones-prijsindex waardoor een zeer belangrijk deel van de inkomsten niet wordt meegerekend. Ook al ogen de uitgekeerde dividenden[2] momenteel erg laag in verhouding tot de koersen van de 30 aandelen die deze index nu samenstellen, zij vertegenwoordigen toch een zeer belangrijke component in de vermogensopbouw. Door deze dividenden systematisch te herbeleggen, ontstaat een veel betere schatting van de werkelijke toegevoegde waarde van aandelenbeleggingen over langere termijn. Ondanks dit indrukwekkende resultaat vereiste het overigens geen geniaal voorspellingsvermogen of een uitzonderlijke gave bij het selecteren van individuele aandelen. Het volstond de meest representatieve bedrijven te kiezen[3] en deze selectie regelmatig en grondig te herzien[4].

De Dow Jones-prijsindex piekte maandag weliswaar boven 35.000 punten, maar gegeven zijn startkoers van 40,94 op 26.05.1896 is dit resultaat niet eens zo indrukwekkend. Dit vertegenwoordigt ‘slechts’ een jaarrendement van 5,47 % in nominale termen. Na correctie voor inflatie valt dat zelfs terug tot 2,61 %. Hierdoor steeg de reële koopkracht van de initiële $ 40,94 met een factor van 25, maar over een periode van 125 jaar vormt dat slechts een karige compensatie voor de gelopen risico’s. De financiële geschiedenis volgde immers de afgelopen eeuw een zeer hobbelig traject met twee vernietigende wereldoorlogen, een handvol bankcrisissen, een hele mand vol recessies, waarvan de Grote Recessie van 2008-2009 diepe littekens naliet en een traumatiserende Grote Depressie in de jaren ’30, die overigens totaal niets te maken had met de beurscrash van 1929. De lange stagnatie van de beurskoersen tussen 1966 en 1981 en recenter tussen 2001 en 2012 vormde een ware uitputtingsslag waarbij het geduld van beleggers tot in het extreme werd getest. Een schier eindeloze lijst van onheil en rampspoed.

Toch bieden efficiënte markten hiervoor een compensatie voor wie het nodige geduld kan opbrengen. De ware kracht van de Dow Jones (of evenzeer van de S&P Composite of de wat volatielere NASDAQ) komt immers tot uiting wanneer ook de (herbelegde) dividenden worden meegerekend. Het jaarresultaat loopt dan op tot 9,35 % in nominale termen en 6,49 % in reële termen. De koopkracht van $ 1, initieel geïnvesteerd in de Dow Jones in 1896, werd hierdoor liefst 3000 keer groter[5]. Daarmee wordt de lijn verder getrokken van gemiddelde jaarreturns van (ongeveer) 8 %, die we sedert het begin van de jaren 1800 waarnemen, weliswaar met zeer grote tussentijdse schommelingen. Dit laatste wijst op de nadrukkelijke aanwezigheid van risico op korte termijn. Op langere termijn bestaat er echter een veel groter risico, met name door het geboden opwaartse potentieel op lange termijn te missen omwille van krampachtige pogingen om schommelingen op korte termijn te vermijden.

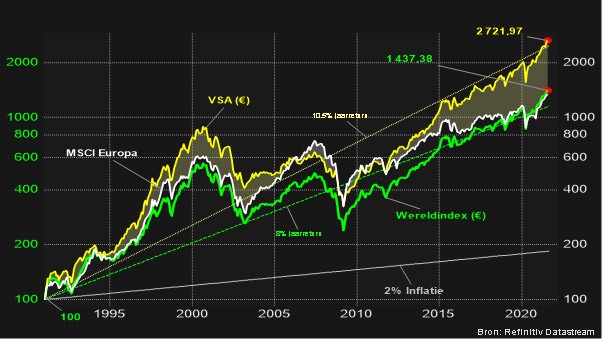

Ook tijdens de meer recente periode (van ‘91 tot nu) zette dit succesverhaal zich door. In plaats van op de lauweren te gaan rusten, schakelen de Amerikaanse (en deze keer ook Europese) indices in de afgelopen 18 maanden zelfs nog een versnelling hoger. Op het buitenblad, deze keer.

Grafiek 2: Evolutie van de Amerikaanse, Europese en Wereldindex aandelen (Prijsevolutie in €)

Een initiële investering van € 100 in een breed gespreide portefeuille van Europese aandelen heeft nu een tegenwaarde van € 1.350. Een wereldwijd belegging in aandelen leidde tot ruim € 1.400, terwijl een representatieve selectie van Amerikaanse bedrijven is opgeklommen tot € 2.700.

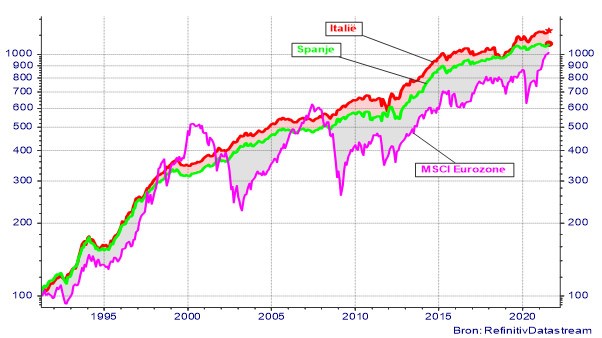

Opvallend hierbij is dat de Europese aandelenindex over deze periode nog (ruim) geklopt werd door vastrentende beleggingen in Italiaans, Spaans of Portugees overheidspapier met een middellange of lange looptijd. Dit duidt erop dat in Europa de opwaartse kracht op de aandelenmarkten vooral werd veroorzaakt door alsmaar dalende rentevoeten, maar niet door een vooruitgang van bedrijfsresultaten. In de VS werkten beide krachten in het voordeel van de aandelenbeurzen. Vandaar het veel betere eindresultaat.

Grafiek 3: Evolutie van de Italiaanse en Spaanse overheidsobligaties ( looptijd 7-10 jaar) en de Europese aandelenindex (eurozone)

Vooral over het laatste decennium is dit opvallend. De NASDAQ (return)index verachtvoudigde, terwijl de Dow Jones en S&P Composite over deze periode verviervoudigden. De Europese benchmark kon over deze periode ‘slechts’ verdubbelen. Over het laatste jaar liggen de resultaten echter veel korter bij elkaar, met stijgingen in de buurt van 30 %.

Zeggen deze zegepralen iets over de evolutie die we morgen moeten verwachten? Hoegenaamd niet. En ook al niets over volgende week of zelfs volgend jaar. Het betekent enkel dat er statistisch een ernstige kans bestaat op zeer goede returns op langere termijn, hier te interpreteren als een beleggingshorizon van 10 jaar of meer. Voor kortere periodes kan alleen veel spektakel, onvoorziene schokken en volatiliteit worden gegarandeerd.

De bewegingen op korte termijn zijn een speelbal van de waan van de dag. De kunst bestaat erin om tussen alle schreeuwerige commentaren en de dagelijkse lawine aan economische en financiële data die trends te ontwaren die op langere termijn van belang zullen zijn voor de ontwikkeling van de enige drie factoren die er vanuit beurswaarderingstandpunt écht toe doen: de langetermijnrente, de verwachte bedrijfsresultaten en de geboden risicopremie. Beide eerstgenoemde staan vooral in relatie met de economische conjunctuur, de verwachte inflatie en de monetaire politiek van de centrale banken. De risicopremie vanzelfsprekend ook, maar deze factor houdt bijkomend ook rekening met de volatiliteit op de financiële markten.

De huidige context wordt sterk bepaald door de ongunstige ontwikkeling van de inflatie in de VS en de groeilanden, de afnemende kracht van het economisch momentum en de onrustwekkende evolutie van de COVID-19-besmettingscijfers.

Laatstgenoemden evolueren onmiskenbaar in de zeer ongunstige zin. Het is hoogst opmerkelijk dat bij een dergelijke ontwikkeling verregaande versoepelingen worden afgekondigd maar de bevolking snakt nu eenmaal naar wat meer sociale bewegingsruimte. De succesrijke delta-variant van het virus veroorzaakt (voorlopig) minder slachtoffers. Het aantal hospitalisaties neemt toe maar kan opgevangen worden binnen de voorziene capaciteit. De oplopende besmettingsgraad en de afnemende effectiviteit van de vaccins voorspellen echter niets goed voor het najaar.

Financiële markten zijn echter verre van dom en houden rekening met de impact hiervan op de conjunctuurbarometers, waar de euforie van enkele maanden geleden nu plaats maakt voor gemengde waarnemingen en de twijfels groeien over de kracht van het economische momentum. Maar dat leidt op zijn beurt dan weer tot lagere rentevoeten en uittoppende inflatie-indicatoren.

De beurzen grijpen intussen terug naar de recepten waarmee hun succesverhaal in 2020 werd geschreven. We zien dan ook geen dringende reden om onze beleggingsstrategie bij te sturen. Aandelen blijven overwogen, met de nadruk op de VS en Europa en een sterk accent in technologie, weliswaar met een afgenomen appetijt voor industriële waarden. Op de obligatiemarkten wordt de spoeling echter steeds dunner. Dankzij onze overwogen posities in Italiaans staatspapier, Scandinavische bedrijfsobligaties en Chinese overheidsobligaties hebben we echter het beste ervan weten te maken.

Meer van hetzelfde, dus. Met enkel de belofte van veel heen en weer geschuif op korte termijn om uiteindelijk op langere termijn de vruchten hiervan te kunnen plukken.

Als het eens een keertje tegenzit, denk dan wat Robert L. Stevenson je vanuit het verleden toeroept: beoordeel de dag niet op basis van wat je heb geoogst maar wel op basis van wat je vandaag hebt gezaaid[6].

[1] American Cotton Oil, American Sugar, American Tobacco, Chicago Gas, Distilling & Cattle Feeding, General Electric, Laclede Gas, National Lead, North American, Tennessee Coal and Iron, U.S. Leather en U.S. Rubber.

[2] Het gemiddelde dividendrendement op de DJIA bedraagt momenteel 1,83 %.

[3] Er bestaat echter geen voorgeschreven methodologie die moet worden gevolgd, zodat een zekere graad van subjectiviteit mogelijk is.

[4] Dit mag nogal letterlijk worden genomen. Geen enkel van de oorspronkelijke (12) bedrijven is nog terug te vinden in de huidige selectie. General Electric hield het 110 jaar vol maar werd in 2018 vervangen door Walgreens Booth Alliance. Om een dergelijk succesrijk parcours af te leggen, bleek het ook niet nodig om enkele van de huidige gigantische bedrijven vanaf hun prille begin in de selectie op te nemen. Apple kwam pas in 2015 in deze index terecht en verving AT&T. Amazon, toch een van de belangrijkste bedrijven, maakt nog steeds geen deel uit van de selectie. Maar dat is het gevolg van de hoge eenheidskoers. De Dow Jones neemt immers - in tegenstelling tot de meeste andere aandelenindices - letterlijk de prijs van 1 aandeel van een bedrijf op bij zijn indexberekening en niet de totale marktkapitalisatie. Vermits de aandelenkoers van Amazon in absolute waarde (ongeveer $3.200 US) erg hoog is in vergelijking met andere bedrijven, zou dit aandeel de index volledig domineren. Dit geldt trouwens ook voor Berkshire Hathaway (ongeveer $ 43.000 per aandeel). Hierdoor sluiten beide ondernemingen zich (bewust) uit van een selectie in de wereldwijd meest prestigieuze index. Joost mag weten waarom.

[5] Stukje theorie, natuurlijk, want ook de fiscus komt zijn graantje meepikken. Maar vanuit macro-economisch standpunt vormt ook een belasting een inkomen …

[6] Do not judge the day by the harvest that you reap, but by the seeds that you plant. De Schotse auteur Robert Louis Stevenson (1850-1894) kent u ongetwijfeld van Schatteneiland en Dr. Jekyll & Mr. Hyde.

Lees meer

-

Geen komkommertijd op de beurzen

10 augustus 2021De meeste Amerikaanse en Europese bedrijven zijn intussen de revue gepasseerd. De statistieken ogen bijzonder fraai: In Europa overtrof driekwart van de bedrijven zijn verwachtingen terwijl 90 % van de bedrijven die deel uitmaken van de S&P Composite-index over het afgelopen kwartaal hogere resultaten leverden dan voorspeld, ondanks de toch hooggespannen verwachtingen . De gepubliceerde winstcijfers in de VS overtroffen de verwachtingen gemiddeld met 16 %. Dat is overigens geen piekwaarneming. In het eerste kwartaal van 2021 overstegen de gerealiseerde resultaten in de VS de verwachtingen zelfs met ruim 20 %.

-

Near miss

23 juli 2021Met deze term wordt in risicoleer verwezen naar een kleine(re) ramp die zich voordoet waaruit men de nodige lessen kan trekken om in de toekomst een groot/groter debacle te voorkomen. Maar ook al is het verleden nog zo een dure leerschool, dit biedt op zich geen garantie dat deze ervaring ook omgezet zal worden in beleidskeuzes. Een typisch voorbeeld hiervan was de LTCM-crisis uit het najaar van 1998, die weliswaar enige deining veroorzaakte op de financiële markten, maar alle nodige informatie bevatte om een latere financiële systeemcrisis te voorkomen. Helaas was men tegen 2008 alle waarschuwingen dienaangaande vergeten en waren zowat alle grootbanken uitgegroeid tot speculatieve hefboomfondsen.

-

De tijd vliegt en de inflatie piekt

15 juli 2021Enkel van het eerste zijn we zeker. Het eerste halfjaar van 2021 is zo snel voorbijgeflitst dat we niet de gelegenheid hadden om aan alle hoogst interessante economische en financiële ontwikkelingen de nodige aandacht te geven. De conjunctuurindicatoren lieten in de eerste zes maanden van 2021 in de VS en Europa een ongeziene opleving optekenen, wat zich vertaalde in exponentieel toegenomen groeiverwachtingen van de bedrijfsresultaten aan beide kanten van de Atlantische Oceaan.