- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Frisse tegenwind

22 februari 2021

Niet dat we tegen geen stootje kunnen. Zelfs schokken zoals in maart 2020 schrikken ons niet af, voor zover dat we een zicht hebben op rentedalingen, die de tijdelijk terugval van de economische groei op beursvlak kunnen compenseren. Die lagere rente zal op zijn beurt de groeicijfers aanwakkeren, zeker wanneer dit - zoals nu - gepaard gaat met massieve economische stimuli.

Aangewakkerd door de onzekerheid over de economische toekomst, rolt dan echter een onvermijdelijke paniekgolf over de financiële markten, die keer op keer een ideaal instapmoment vormt voor wie het hoofd koel wist te houden en de ogen richt op de opportuniteiten die dan worden aangeboden. Onze middeleeuwse medemens gaf ons die wijsheid al mee: in troebel water is het goed vissen. Een goed advies slaan we nooit in de wind.

Aan knagende dalingen, zoals diegene die nu al wekenlang - haast ongemerkt - kleine percentages wegschrapen, kunnen we echter minder weerstand bieden. Een ongrijpbare vijand die onderhuidse angstgevoelens voedt en langzaam maar zeker de pijlers van het vertrouwen aantast.

In dit geval is de oorzaak voor de aanhoudende malaise niet ver te zoeken: een tastbare vrees voor een verdere, zelfs substantiële stijging van de langetermijnrente, aangejaagd door een voorthollende inflatie. Tot nu toe bevindt die inflatie zich echter nog in sluimerstand en is die alleszins nog niet zichtbaar in de prijzen waarmee de consument wordt geconfronteerd. Een (eerste) opstoot van inflatie valt echter wel af te lezen in de groothandelsprijzen en in de koersevolutie van sommige grondstoffen. Op deze niveaus is er hooguit sprake van een herstelbeweging na de terugval van de prijzen tijdens de meest desperate periodes van de pandemie.

Grafiek 1: PPI en CPI in de VS

Maar het onwennige gevoel over het mogelijke ontstaan van een economische oververhitting neemt toe na een historische periode waarin de beleidsrente (te?) lang op extreem lage niveaus werd gehouden en de economie in nooit geziene mate gestimuleerd werd.

Voor een goed begrip: er is voorlopig geen enkel bewijs dat dit in overdreven mate het geval zou zijn geweest. We willen dus zeker niet te snel van stapel lopen. Er is nog weinig (niks, eigenlijk) zichtbaar in de kerninflatie-cijfers voor de consument, maar we gaan de oprispingen in de recente PPI-cijfers1 zeker niet negeren. Maar ook de verwachte inflatie2 troont voorlopig niet ver boven het targetniveau van 2 % dat zowel de Amerikaanse als de Europese centrale bank voor ogen houden. Centrale banken kunnen dus voorlopig bij hun standpunt blijven. (De schok zal vanzelfsprekend des te groter zijn, wanneer het rentebeleid onder druk van de economische ontwikkelingen toch zou moeten wijzigen.)

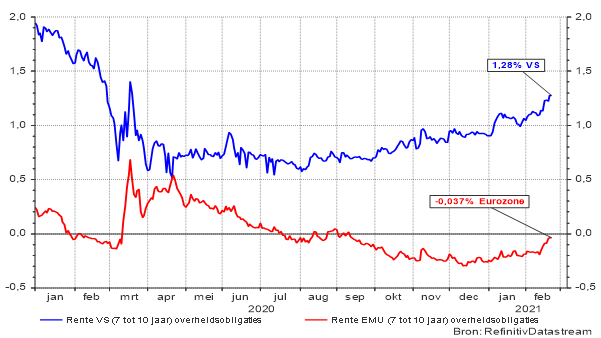

Toenemende onzekerheid is niet ongewoon in de huidige context en dit vertaalt zich in rentestijgingen op langetermijnobligaties. Tot nu toe zet deze opwaartse beweging zich maar druppelsgewijs door en vormt het slechts een normale reactie op de voorafgaande scherpe dalingen, waarbij extreem lage renteniveaus werden getoetst. De doelbewuste inspanningen van de centrale banken, versterkt door de diepe economische terugslag en de hiermee gepaard gaande vrees voor aanhoudende deflatoire periode, misten destijds hun doel niet, zeker omdat men medio 2020 nog zeer sceptisch aankeek tegen de mogelijke beschikbaarheid van een trefzeker vaccin in het najaar.

Grafiek 2: Langetermijnrente in de eurozone en de VS

Anders gesteld: de recente toename van de langetermijnrente is een zeer positief teken dat bevestigt dat de economie zich onmiskenbaar in een relatief krachtige herstelfase bevindt. Maar net zoals de uitstekende bedrijfsresultaten die over het afgelopen kwartaal werden bereikt, weet dit hoopgevende signaal zich niet om te zetten in beursstijgingen. Integendeel, het gunstige conjuncturele nieuws keert zich zelfs tegen een verdere vooruitgang van de koersen. Hierbij mag echter niet uit het oog worden verloren dat de meeste aandelenmarkten zich nog steeds kort in de buurt van recordniveaus bevinden. Dit geeft aan dat men wellicht al een tijdje vooruitliep op de huidige positieve nieuwsgolven.

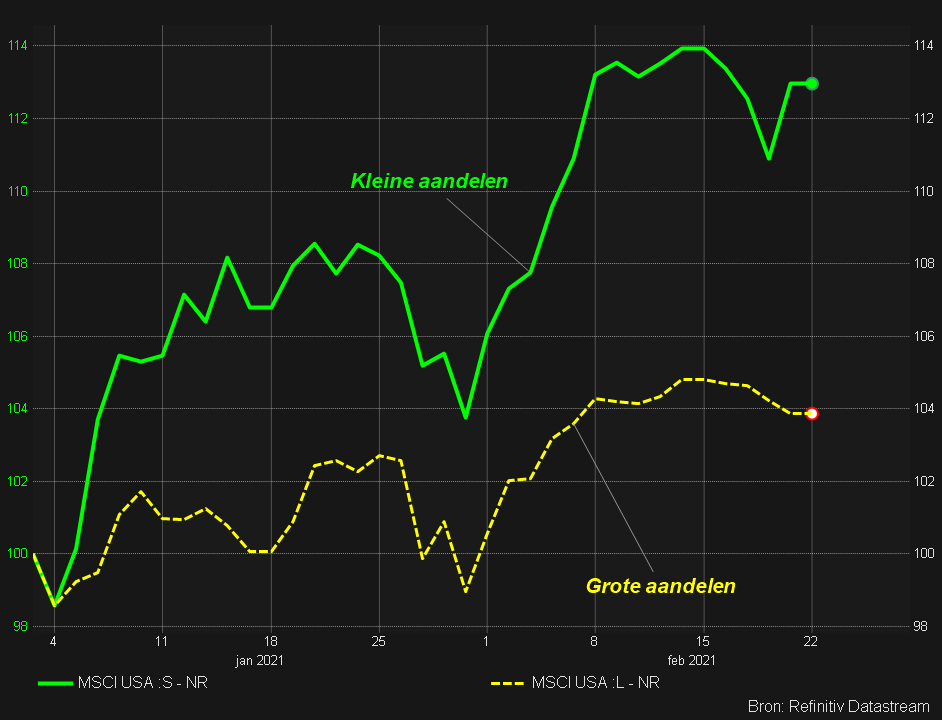

Ondanks de stevige klim in 2020, staan de meeste aandelenindices nog steeds 3 % tot 5 % hoger dan bij het jaarbegin. Laat u daarenboven niet te snel misleiden door de evolutie van allerlei algemene beursindices die worden gedomineerd door enkele zeer grote bedrijven. De kleinere aandelen hebben het meeste baat bij een conjuncturele opsprong (en bieden daardoor het meeste weerstand tegen een hiermee gepaard gaande rentestijging). De Small Cap index toont alleszins niet de symptomen van vermoeidheid, zoals de index met zijn grote broers.

Grafiek 3: Small cap aandelen in de VS, in vergelijking met Large caps sinds 1 januari 2021

De opeenvolging van enkele negatieve beursdagen heeft zeker niets te maken met de eventuele vrees voor een opflakkering van het virus. Integendeel, het is eerder te wijten aan de groeiende overtuiging dat het gevaar binnen afzienbare tijd in voldoende mate geweken zal zijn. We willen hierbij zeker niet voorbarig juichen. De versnelling in het aantal besmettingen is weliswaar afgenomen maar dat leidt hooguit tot de stabilisatie van het aantal infecties. In de strijd tegen virus blijkt vaccinatie echter de realistisch verhoopte resultaten af te leveren terwijl hier en daar een Amerikaanse viroloog al over het bereiken van herd immunity3durft te spreken.

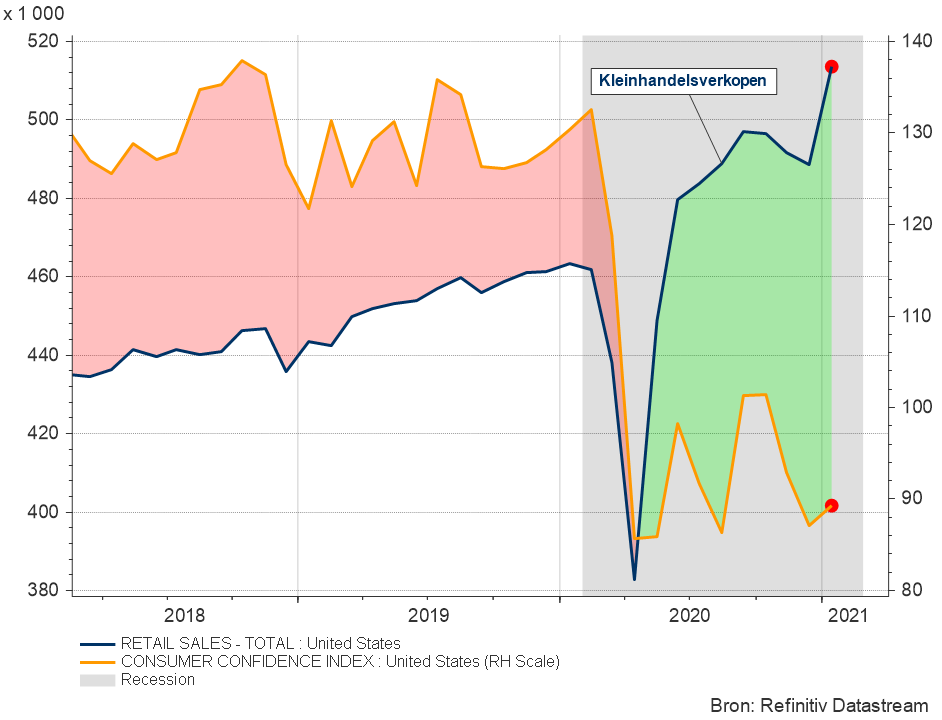

De beursdalingen blijven voorlopig zeer beperkt maar zijn daarom niet minder irritant, omdat ze zich net op een moment voordoen dat bedrijven opvallend goede resultaten afficheren en de economie onmiskenbare tekenen van herstel vertoont. Maar precies dit voedt de ongerustheid over het toekomstige renteverloop en de vrees voor een economische oververhitting. Vooral het recentste cijfer over kleinhandelsverkopen in de VS leverde het startschot voor een verdere reeks van tergende, raspende bewegingen die zich vooral op de grote, groeigerichte aandelen lijkt te focussen.

Grafiek 4: Kleinhandelsverkopen en consumentenvertrouwen in de VS

Erger nog, aandelen in de reis- en banksectoren lijken intussen wel te varen bij dit scenario, terwijl bedrijven met stevige bedrijfswinsten, robuuste operationele marges en een portefeuille vol met innovatieve producten terrein verliezen. In de reissector zijn het daarenboven vooral de cruiseoperatoren die vooruit stomen4. Hoe dan ook blijven dergelijke aandelen manifest afwezig in onze selectie omwille van hun excessieve ecologische voetafdruk.

De vooruitgang van de Europese bankaandelen is vooral toe te schrijven aan de stijgende rente, waarbij verkeerdelijk wordt aangenomen dat dit hun winstpotentieel kan verhogen. De Europese grootbanken zijn in hun eigen verhaal gaan geloven waarbij wordt vooruitgeschoven dat de lagere rente de oorzaak is van hun zwakke bedrijfsresultaten. Maar de teloorgang van hun winsten zette zich al 20 jaar eerder in. Daarenboven zijn doorheen deze periode van extreem lage rente de rentemarges van de banken in alle segmenten van de kredietverstrekking intact gebleven5.

Noch het feit dat de spaarrente positief is gebleven, noch de negatieve interbancaire rente gelden dus als verklaring voor de evolutie van de bancaire winsten. Die bevinden zich nu op minder dan 50 % van het niveau van 2000. De teloorgang van de Europese grootbanken is eerder toe te schrijven aan de moeilijkheidsgraad om hun kosten verder te drukken, onder meer omwille van toenemende administratieve verplichtingen terwijl de investeringsdruk om digitale platformen uit te bouwen, te onderhouden en te beschermen steeds verder oploopt.

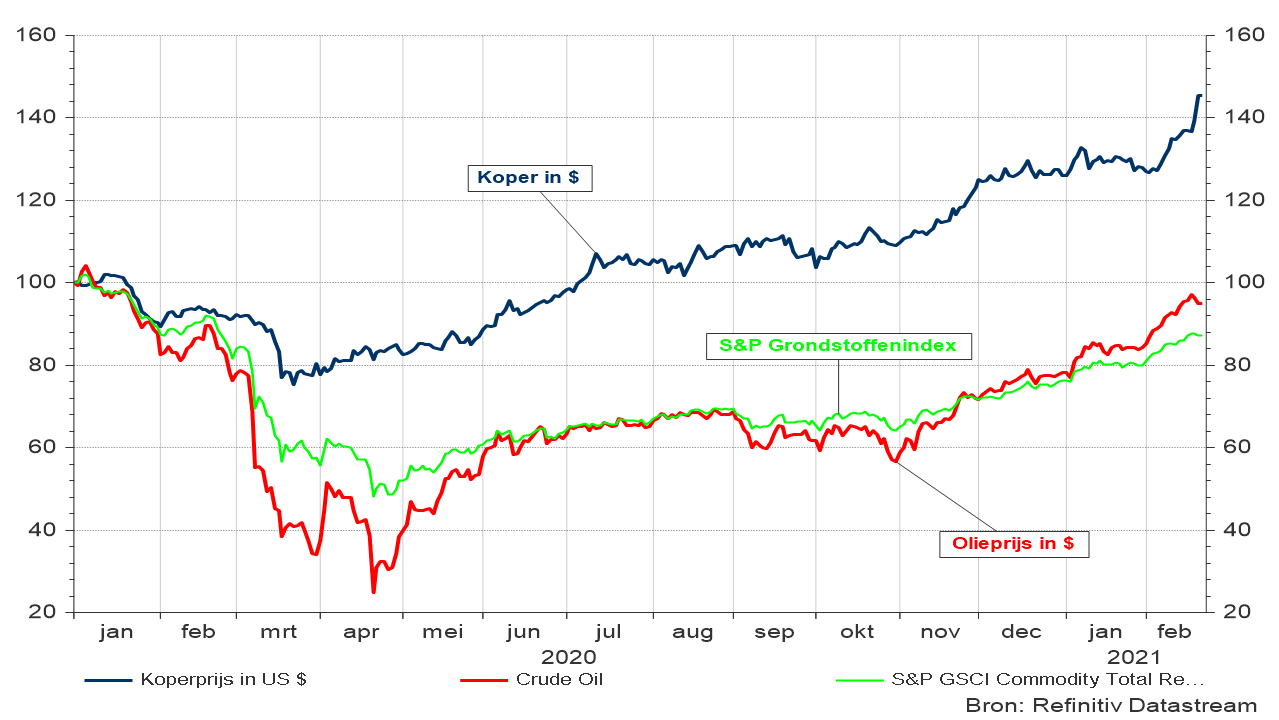

Een belangrijke voedingsbodem voor de ontwikkeling van inflatievrees wordt, zoals steeds, gevormd door de evolutie van de grondstoffenprijzen omwille van hun potentiële impact op marges van industriële groeibedrijven. Om die marges in stand te houden zullen bedrijven met voldoende pricing power de gestegen kostprijs doorrekenen6 in de prijs van hun producten, waardoor de inflatie verder kan uitdeinen. Vooral vooruitlopende grondstoffenprijzen (zoals koper) worden hierbij nauwlettend in de gaten gehouden. De meeste grondstoffen bereiken nu pas hun precrisis-niveau maar sommige (zoals koper) staan intussen al een flink stuk hoger. Deze evolutie brengt enerzijds de bevestiging van het positieve conjuncturele scenario maar is anderzijds ook gefundeness Fressen voor wie het inflatiespook per se wil zien.

Grafiek 5: Evolutie grondstoffenprijzen in US $ sinds 1 januari 2020

Wij kijken in dit verband vooral uit naar de evolutie van de lonen. Hierover zijn de cijfers nog niet betrouwbaar, gelet op de huidige chaos op de arbeidsmarkten. Een tegenindicator voor inflatie wordt alleszins nog steeds gevormd door de aanhoudend zwakke banengroei in de VS.

Maar de langetermijnrente loopt verder op, dat valt niet te ontkennen. Deze stijging zet zich slechts zeer geleidelijk door, met hooguit enkele basispunten per dag. Dit weerspiegelt het feit dat de financiële markten nu geen uitgesproken vrees hebben maar zich gaandeweg wapenen tegen de eventualiteit van een te late reactie van centrale banken. In de huidige context is het immers niet ondenkbaar dat men het niet zal aandurven om het monetaire beleid te verscherpen, zelfs indien dit nodig zou blijken.

Gemoedelijke rentestijgingen zijn zeker geen ramp voor aandelen maar toch is het tweemotorige vliegtuig van de beurzen een van zijn krachtbronnen (rentedalingen) kwijtgeraakt. Dit maakt de vlucht wat volatieler terwijl de zenuwachtige passagiers meer dan anders uit het raampje turen om te zien of de andere motor (verwachte economische groei) de machine in de lucht kan houden.

Voorlopig is dit echter geen probleem. Hou wel je gordel veilig aangesnoerd en je portefeuille goed gespreid, met een toenemend gewicht voor kleinere waarden en kwaliteitsvolle industriële waarden. De obligatiecomponent blijft voorlopig ongewijzigd. Dit betekent concreet: veel nadruk op Italiaanse en (in veel mindere mate) Poolse en Noorse overheidsobligaties, een goed gespreide selectie van Scandinavische en kortlopende Amerikaanse bedrijfsobligaties, in de marge aangevuld met obligaties uit Aziatische groeilanden.

Wij zijn er voor de rest van de dag niet. Na een weekend met mooi weer, is het immers weeral hoogste tijd om massa’s bierblikken te gaan oprapen in de paar bossen die ons land nog rijk is. Kwestie van onze eer in het dierenrijk tot nog een beetje in stand te houden. Alleen al daarom kijken we uit naar het einde van de pandemie. Rare jongens, die wandelaars.

[1] De PPI-index is de afkorting van Producer Price Index en verwijst naar de evolutie van de groothandelsprijzen.

[2] De verwachte inflatie wordt teruggerekend uit Inflation Linked Bonds. Dit zijn obligaties waarbij de jaarlijkse couponuitkering gekoppeld is aan de evolutie van een inflatie-index.

[3] Herd immunity ontstaat wanneer een voldoend groot gedeelte van de bevolking immuun is voor het virus en daardoor een buffer gaan vormen tussen een geïnfecteerde persoon en een persoon die niet immuun is voor de ziekte.

[4] Over de afgelopen week stegen bijvoorbeeld Carnival, Royal Caribbean en Norwegian cruise lines met respectievelijk 16 %,17 % en 14 %. Het verlies sinds 1 januari 2020 bedraagt echter nog steeds 52 %, 41 % en 54 %.

[5] Noch het feit dat de spaarrente positief is gebleven, noch de negatieve interbancaire rente gelden dus als verklaring van de evolutie van de bancaire winsten. Die bevinden zich nu op minder dan 50 % van het niveau van 2000. De teloorgang van de Europese grootbanken is eerder toe te schrijven aan de moeilijkheidsgraad om hun kosten verder te drukken, onder meer omwille van toenemende administratieve verplichtingen terwijl de investeringsdruk om digitale platformen uit te bouwen, te onderhouden en te beschermen steeds verder oploopt.

[6] Hiermee is meteen ook gezegd welke bedrijven het best zullen presteren tijdens een inflatoire periode.

Lees meer

-

Wat ruist er in het struikgewas?

15 februari 2021Net nu de verrassend goede bedrijfsresultaten over het voorbije kwartaal de wereldbeurzen tot nieuwe recordniveaus inspireren, komt er een vlaag van ongerustheid over de financiële markten. Economie heeft niet voor niets als bijnaam the dismal science, de sombere wetenschap. Als er ergens iets goed gaat, dan dreigt het daardoor ergens anders mis te lopen…

-

Licht aan het einde van de tunnel

5 februari 2021Het moet ergens op het einde van 1980 zijn geweest. Of toch ongeveer.

-

De stilte na de storm

25 januari 2021De financiële markten hebben de allerlaatste seconden van Trumps schrikbewind afgewacht om dan met een knetterend vuurwerk uit te pakken en een vervolg te breien aan de beursrally: Een krachtige herstelbeweging die zich in de somberste maanden van 2020 spontaan had weten door te zetten, nadat het duidelijk werd dat de overheden wereldwijd er alles aan zouden doen om de economische gevolgen van de pandemie te bestrijden.