- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Sta op en schitter

29 oktober 2020

Voorlopig is het afwachten geblazen. Alleszins minstens tot we (meer) zekerheid hebben over de uitslag van de Amerikaanse presidentsverkiezingen. Op de financiële markten kennen we de luxe niet om onze sympathie voor een van beide kandidaten te laten doorwegen en moeten we leven met de keuze van de Amerikaanse bevolking, net zoals we dat in 2016 deden en de verrassende winnaar het voordeel van twijfel boden. Dat zullen we ook deze keer doen.

Vanuit beleggingsperspectief bieden beide kandidaten voor- en nadelen, maar het is opvallend dat de meeste (Amerikaanse) beurshuizen een beursrally voorspellen eens de verkiezingsuitslag bekend is. Maar daar wringt het schoentje: in een worstcasescenario contesteert een van beide partijen de uitslag en weigert die vervolgens ostentatief om zich neer te leggen bij de cijfers. In het geval hij met een relatief kleine marge als verliezer uit de strijd komt, ontzegt Trump zomaar de sleutels van het Witte Huis aan zijn opvolger en zal hij zich beroepen op gekunstelde grondwettelijke argumenten waarmee de verkiezingsbiljetten die per post werden gestuurd, gedeeltelijk of volledig worden verworpen. De eindbeslissing komt vervolgens bij het Hooggerechtshof te liggen waar Trump over een meerderheid beschikt. Een proces van maanden vol onzekerheid.

Op zich is dat misschien niet eens zo belangrijk - herinner u de maandenlange onzekerheid na het duel tussen Bush jr. en Al Gore, dat uiteindelijk door een rechtbank in Florida moest worden beslist. Maar in deze omstandigheden betekent dit bijna zeker ook het uitstel van de goedkeuring van het broodnodige aanvullende pakket aan stimulerende economische maatregelen.

Uitgaande van het meest waarschijnlijk geachte scenario vallen zowel het presidentschap als beide kamers van het Congres in Democratische handen. Joe Biden kan dan op zijn beurt het Congres blokkeren en het land politiek volledig verlammen wanneer Trump de uitslag zou aanvechten.

Geen verkwikkende scenario’s wanneer men beseft dat de VS (net als Europa) dringend een boodschap van eensgezindheid moet uitsturen in de strijd tegen het virus en - nog dringender - nieuwe economische en fiscale steunmaatregelen moet afkondigen. De combinatie van politieke onzekerheid, de verdampte hoop op snelle fiscale stimuli en de schrikbarende toename aan covidbesmettingen werd de aandelenbeurzen op 28 oktober allemaal wat te veel, met een stevige snoekduik tot gevolg.

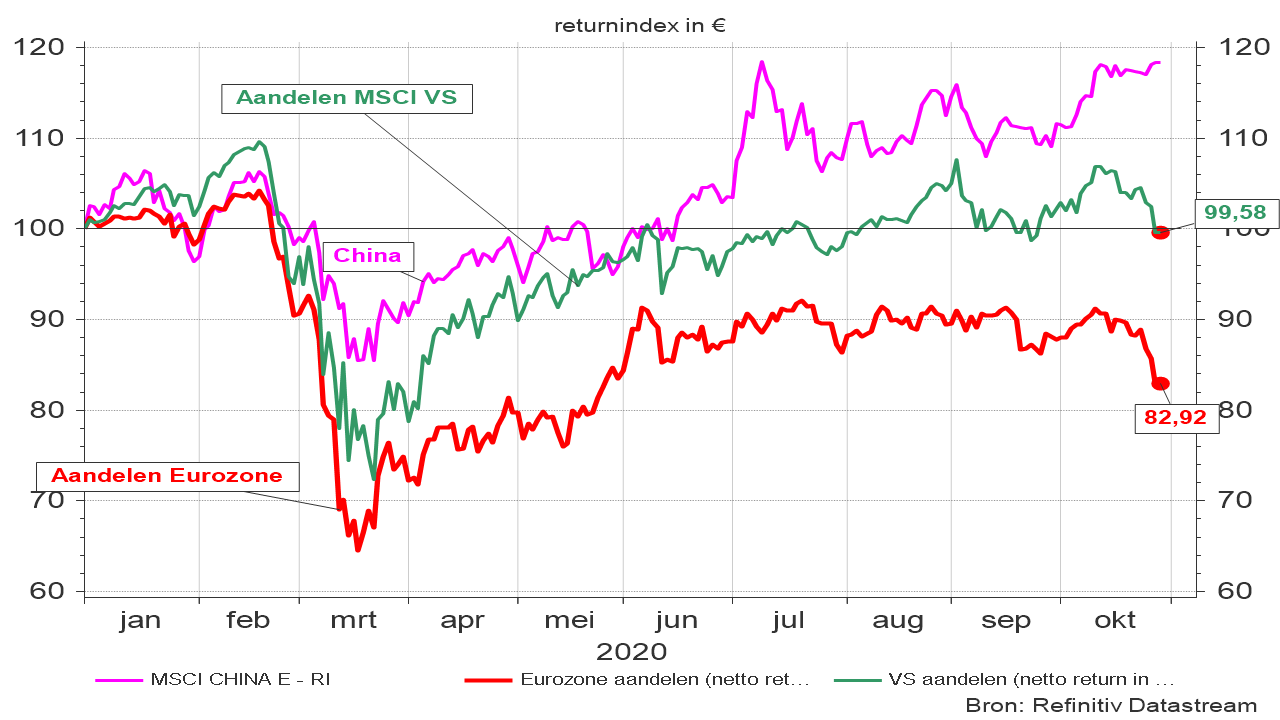

Grafiek 1: Evolutie van de MSCI-indices voor de eurozone, de VS en China (return-index in €)

Maar zelfs bij een niet gecontesteerde uitslag durven we te betwijfelen of de beurzen onmiddellijk erg positief zouden reageren op een overwinning van Sleepy Joe. Corporate America heeft zich dan immers te verwachten aan hogere belastingen en strengere regelgeving. Maar wellicht zullen de financiële markten toch eerder een zucht van opluchting slaken, omdat er dan tenminste duidelijkheid is en de kans op een stevig stimuleringspakket in belangrijke mate zal zijn toegenomen. Dus per saldo dan toch hoger. De klassieke industriële bedrijven, groene technologie en alternatieve energie zullen er wel bij varen, geïnspireerd door nieuwe regelgeving en investeringen in infrastructuur.

Bij een overwinning van orange face zullen vooral banken en de fossiele energiesector opveren maar zal snel de vrees ontstaan voor een (nog) meer uitgesproken eigengereide en onvoorspelbare houding. Zijn legendarische wispelturigheid kan daarbij zelfs in een overdrijvingsfase gaan wanneer beide kamers van het Congres, zoals wordt verwacht, blauw zouden kleuren.

De peilingen neigen naar een comfortabele voorsprong voor de Democratische kandidaat, maar deze wedstrijd is niet voorbij. Het is zelfs niet duidelijk waar de eindstreep ligt. Maar mits het nodige geduld komt ook dit allemaal weer goed.

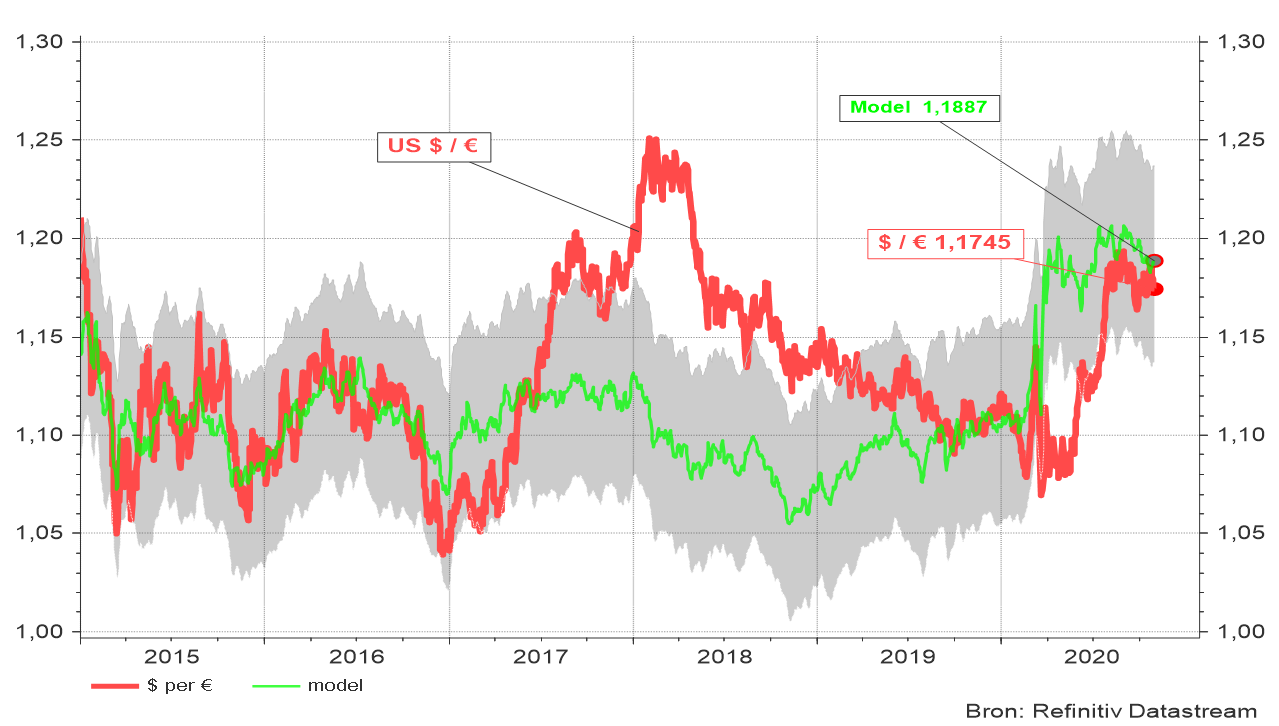

De afloop van de verkiezingen zal ongetwijfeld ook belangrijk zijn voor het gedrag van de US $ wisselkoers. Door de perfecte onzekerheid die er nu overheerst, is de USD-EUR-notering - net zoals in oktober 2016 - gewoon gaan aanleunen tegen onze modelwaarde, die overigens vooral wordt bepaald door fundamentele factoren zoals rente- en inflatieverschillen en de yuan-koers.

Grafiek 2: Huidige $/€-wisselkoers in vergelijking met onze modelwaarde

De frenetieke bewegingen op de financiële beurzen in de nasleep van de Amerikaanse verkiezingen zullen in de komende weken onze aandacht grotendeels opslorpen, maar na verloop van tijd zal de fundamentele, opwaartse trend terugkeren onder impuls van de immer verbeterende efficiëntiegraad van de Amerikaanse bedrijven, de extreem lage rentevoeten en de impact van de recente economische en fiscale stimuli.

Dit steeds onder de hypothese dat het virus tegen dan zal zijn afgestopt of - meer waarschijnlijk - dit onding het hier na een tijdje zelf voor bekeken houdt en terugkeert naar zijn natuurlijke habitat: Aziatische grotten en spelonken vol vleermuizen. Momenteel zijn er echter weinig redenen om een van beide mogelijkheden als een onmiddellijk toekomstbeeld vooruit te schuiven. Het virus is nu immers overduidelijk aan de winnende hand en moest hiervoor tot nu toe zelfs geen trap te veel geven.

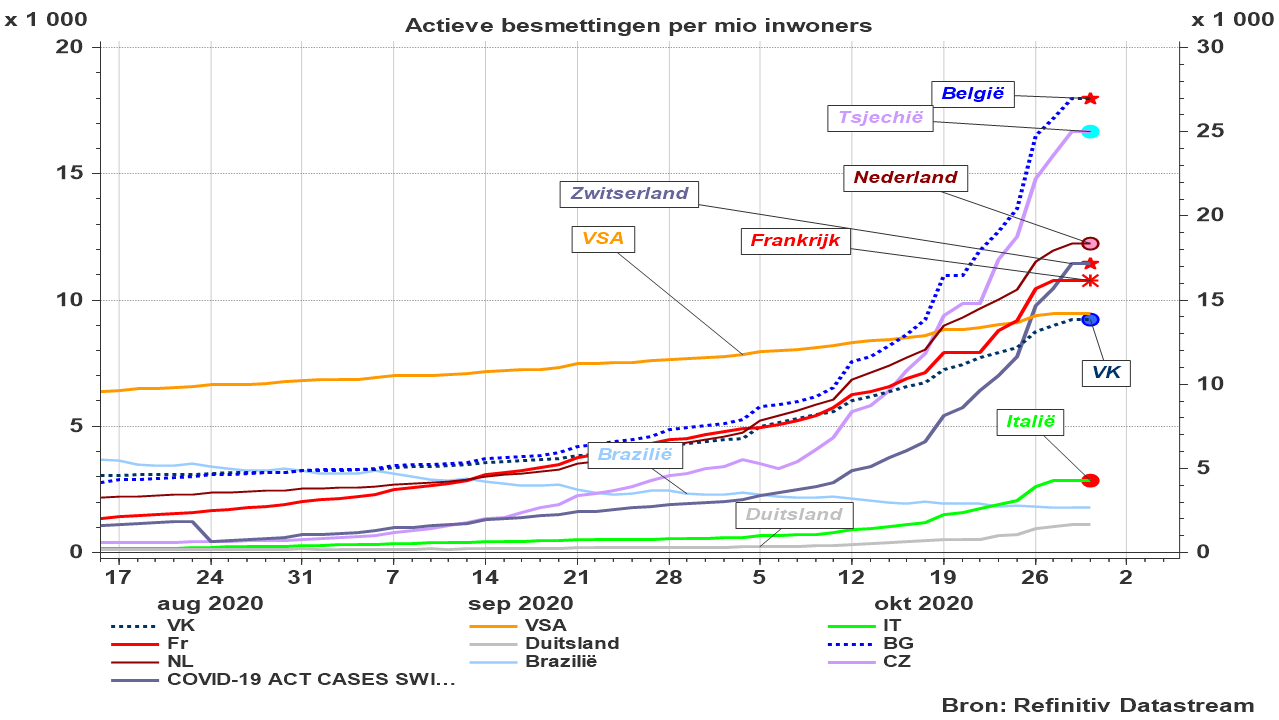

Het aanstootgevende gebrek aan ernst en discipline bij de mensensoort bood het coronavirus een uitgelezen kans om ongebreideld verder te woekeren. Ondanks de lang op voorhand aangekondigde tweede golf waren zowel beleidsmensen als hun adviserende experten blijkbaar toch nog dusdanig verrast dat ze intussen overhaast moesten terugplooien op een strategie die duidelijk averechts heeft gewerkt. Wij waarschuwden al in mei voor de gevolgen van de bevrijdingsfeesten die zouden volgen na het terugschroeven van de eerste reeks verstikkende maatregelen. De concentratie zou dan immers opnieuw toenemen met zeer voorspelbare gevolgen in het najaar. Een evolutie die op zich moeilijk te vermijden zou zijn. Reden te meer om er zich degelijk op voor te bereiden. Niet?

De kans op de gevreesde tweede volledige lockdown in Europa is hierdoor helaas toegenomen. De doelstelling is opnieuw om de intussen beruchte curve af te vlakken. Concreet betekent dit enkel dat de infectiegraad wat wordt uitgesteld, tegen een extreme economische en sociale kostprijs, om nadien versneld terug te komen. De druk op de medische capaciteit neemt dan tijdelijk wat af om nadien exponentieel te verslechteren. Investeren in meer medische capaciteit zou zoveel nuttiger, goedkoper en efficiënter zijn geweest.

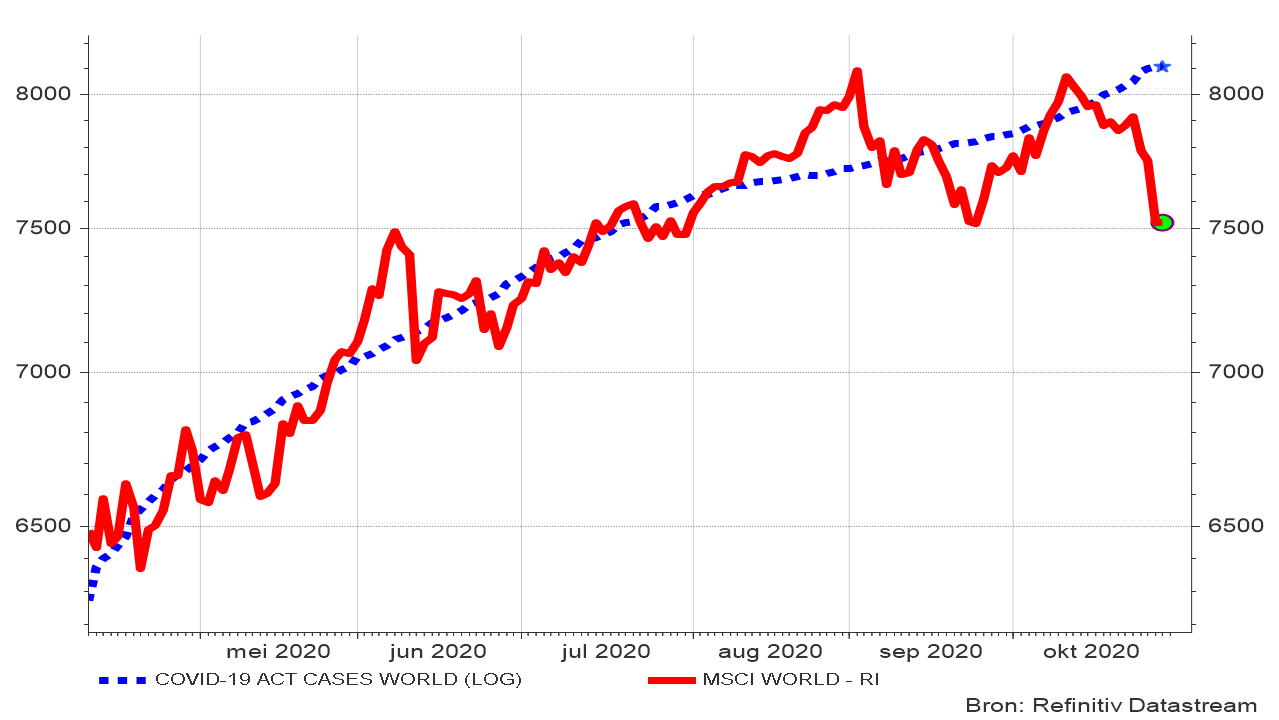

Grafiek 3: Evolutie van het aantal coronabesmettingen (logschaal) en de evolutie van de MSCI-Wereldindex(1)

(Onder andere) de financiële markten weten deze gang van zaken intussen maar matig te appreciëren. Zij hoopten - net als wij - dat er met inzicht en hierdoor met meer precisie en doortastendheid zou worden gehandeld bij de algemeen verwachte tweede opstoot van het virus. Intussen moeten we in beleggingsland proberen om niet overstag te gaan en ons spiegelen aan de gebeurtenissen op de financiële markten in maart en april van dit historische jaar.

Wachten op de verkiezingsuitslag, wachten op de politieke reactie, wachten tot de nieuwe opstoot in infecties terug afneemt, wachten tot de nieuw ingevoerde maatregelen terug worden versoepeld, wachten op een vaccin, wachten … Zet intussen je mondmasker op, vertrouw niemand, vermijd alles wat concentratie inhoudt en verlies vooral je geduld niet.

De situatie wordt door de financiële markten zeker niet als fataal beschouwd. De toestand is ernstig, maar zeker niet hopeloos(2). De hoop op een snel economisch herstel is echter (tijdelijk maar abrupt) de kop ingedrukt, samen met een onvermijdelijke terugval in de conjunctuurbarometers. Bij gebrek aan compenserende maatregelen, zoals (nog) lagere rentevoeten of een nieuw pakket aan financiële steunmaatregelen, worden beurzen diep in de rode cijfers gedrukt. Even toch.

Maar bij ons hoor je geen geweeklaag. Op de beurzen leerden we om te leven met ons lot en te proberen om er telkens opnieuw het beste van te maken. Als beleidsmakers hun oude recepten terug boven halen, dan plooien wij met onze investeringsaccenten intussen ook terug naar onze beproefde tactiek. Hiermee wisten we het hoofd te bieden aan de stormen op de financiële markten bij de eerste uitbraak van het virus. We leggen de nadruk op bedrijven met een sterke inzet op de digitale economie, technologie, gezondheidszorg, specifieke consumptieve bestedingspatronen en geografische regio’s waar het virus veel beter onder controle werd gebracht. China, met name.

Intussen is ook het resultatenseizoen goed op gang gekomen. Met de helft van de bedrijfsresultaten over het derde kwartaal geteld is de verrassende conclusie dat de verwachtingen ruimschoots overtroffen worden. Helaas wordt deze prestatie in de huidige context niet vergoed. Bedrijven die hun verwachte winstniveau overtreffen kenden sedert de publicatie van hun resultaten zelfs gemiddeld een koersval van 1,8 %. Ter vergelijking: bedrijven die onder hun verwachting bleven daalden met 6,8 %. Op verwachting presteren zorgde voor een gemiddeld koersverlies van 3,6 %. De reden is evident: de toekomst is opnieuw een stuk onzekerder geworden en beleggers keerden het hele beursgedoe tijdelijk even de rug toe. Niet uit defaitisme ten opzichte van virus, wel omwille van de diepe ontgoocheling over het gevoerde beleid aan beide oevers van de Atlantische Oceaan.

Maar na een flinke huilbui zullen beleggers vrij snel hun hoofd terug opheffen en geleidelijk bij kopen. If you are walking through hell, keep walking …

Vandaar dat we onze asset-allocatie wat betreft haar aandelenexposure terug naar een neutraal peil laten evolueren, in de overtuiging dat onze specifieke sectorale en geografische accenten ons op termijn een significant comparatief voordeel opleveren.

Net zoals u lezen wij met ontzetting de cijfers over de evolutie van het virus in eigen land. Waarschijnlijk is Kafka de minst gelezen en meest geciteerde auteur, maar we wagen ons toch aan een van zijn tragische voorspellingen: een mens is eerst verbaasd over wat er om hem (of haar) heen gebeurt. Dat gevoel slaat om in verbijstering en evolueert vervolgens in toenemende mate in verbittering.

Grafiek 4: Evolutie van het aantal besmettingen per miljoen inwoners

Maar deze keer ontsnapt ons de wereldtitel niet. Deze regenboogtrui hadden we echter liever niet aangetrokken.

[1] Op het eerste zicht lijkt dit (positieve) verband zeer vreemd. Maar door de toename van het aantal besmettingen stijgt ook de noodzaak voor economische stimuli, die op hun beurt de beurzen naar een hoger niveau jagen. Het is dus geen toeval om een positieve samenhang tussen beide te zien. Maar die samenhang is recent doorbroken. Dit weerspiegelt de vrees voor het uitstel van economische stimuli in de VS.

[2] In tegenstelling tot de overbekende lapsus van een luitenant in het Oostenrijks-Hongaarse leger.

Lees meer

-

Korte benen

19 oktober 2020De neiging is groot om de impact van de actuele politieke ontwikkelingen op de financiële markten uit te vergroten. Op korte termijn is dat wellicht gerechtvaardigd maar het zijn toch de fundamentele onderliggende tendensen die na verloop van tijd het beleggingsklimaat bepalen. Politiek vormt slechts het schuim op deze economische golven. Ons interesseren vooral die golfbewegingen. Niet voor niets is er een Duitse beurswijsheid die stelt Politische Börsen haben nur kurze Beine. Vertaling niet nodig. …

-

Rattenvangers 2.0

7 oktober 2020Het verloop van dit middeleeuwse verhaal is u ongetwijfeld welbekend. Zoals afgesproken werd Hamelen verlost van zijn rattenplaag. Het stadsbestuur kwam zijn financiële belofte echter niet na, zodat de rattenvanger dan maar besloot alle kinderen (130 om precies te zijn) met wat gefluit weg te lokken. Het jonge grut was toen al makkelijk beïnvloedbaar, zoals nu ook de rest van de bevolking.

-

De aarde is plat

25 september 2020Althans volgens Jay Powell, dienstdoend voorzitter van de Amerikaanse Centrale Bank. Hij sluit zich met dit standpunt aan bij een selecte groep die koppig volhoudt dat de vermeende ronde vorm van onze planeet slechts een onderdeel is van één grote complottheorie.