- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Beleggen is geen sprint maar een marathon, ook in tijden van coronavirus

10 maart 2020

Auteur: Vincent Coppée, fondsbeheerder bij Argenta Asset Management

De financiële markten lijden momenteel onder een collectieve paniek die een neerwaartse spiraal veroorzaakt. Dat is lang niet meer gezien. Beleggers reageren begrijpelijk ongerust op de omvang en de snelheid waarmee de markten dalen. Niets is meer beangstigend dan geconfronteerd worden met een fenomeen waarover we geen controle hebben en waarvan we de onmiddellijke uitkomst niet kennen. We willen de huidige ontwikkelingen voor jou in perspectief plaatsen in eenvoudige, duidelijke taal, en onze huidige houding toelichten.

Een stand van zaken: wat gebeurt er precies op de markten?

De correctie die we nu observeren op de markten kan in drie fases worden opgedeeld:

- December 2019 tot midden februari 2020: relatieve kalmte

De markten bleven relatief kalm zolang de verspreiding van het coronavirus zich beperkte tot China. De beleggers bleven gefocust op de klassieke data die in normale tijden de markten beïnvloeden: de bedrijfsresultaten en de economische cijfers. Op beide vlakken domineerde het goed nieuws, wat de beurzen geruststelde. - Tweede helft van februari 2020 tot begin maart 2020: eerste paniekgolf

Er ontstond een eerste paniekgolf toen beleggers beseften dat het virus zich wereldwijd aan het verspreiden was, en in het bijzonder in Europa. De markt begon in te schatten wat het risico was van het virus - en van de maatregelen die genomen werden om een epidemie te voorkomen - op de wereldgroei. - De laatste dagen: nieuwe verkoopgolf

De recente verkoopgolf komt er na de ontwikkelingen van afgelopen weekend met enerzijds drastische maatregelen in Italië (en de vrees dat andere landen dezelfde weg zullen volgen) en anderzijds de zeer ongelukkige oorlog op olieprijzen gevoerd door Saudi-Arabië tegen Rusland, waardoor de olieprijzen drastisch zakten.

Wat we momenteel zien is duidelijk een willekeurige verkoop van alle beurseffecten, ongeacht het feit of ze meer of minder worden beïnvloed door de crisis, en waarschijnlijk versterkt door automatische verkoopprogramma’s. We leven immers in een wereld waar computers en algoritmen de markttrends op korte termijn versterken, naar omhoog of naar omlaag.

Wat een belegger niet mag doen: een kleine geschiedenis van de beurspanieken

Het is inderdaad moeilijk om een rationele visie te blijven volgen en de nodige afstand te nemen wanneer overal rond je de media wild tekeergaan en paniekboodschappen verspreiden. En toch is dat de weg naar een succesvolle investering van je spaargelden.

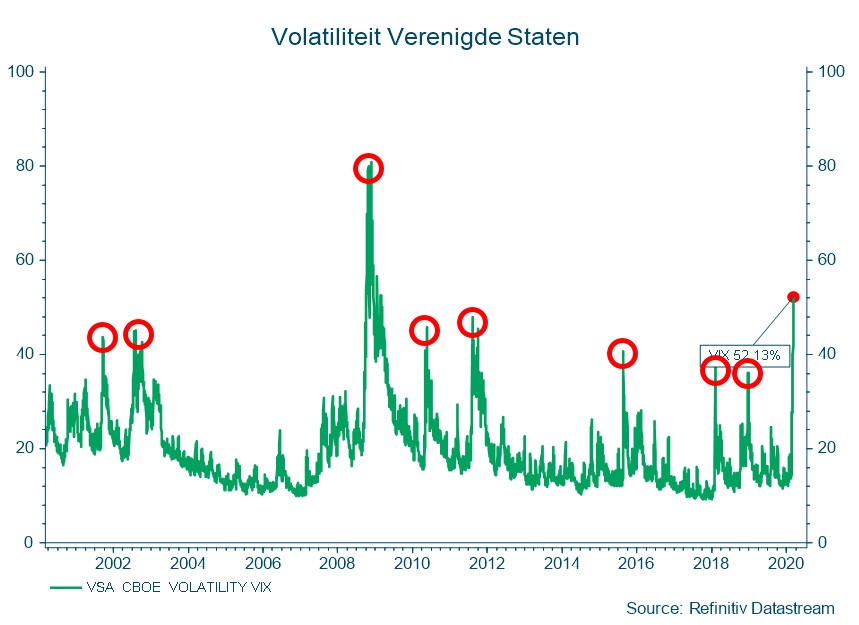

Laten we even de geschiedenis van de beurspaniek over de laatste 20 jaar bekijken. Het voornaamste kenmerk van deze periodes van extreme spanning is een forse stijging van de volatiliteit op de markten. De volatiliteit meet de brutale bewegingen op de markten die plaatsvinden in deze perioden van stress. Eén indicator in het bijzonder: de VIX (Volatility IndeX) weerspiegelt de verwachte volatiliteit van de Amerikaanse aandelenmarkt. De grafiek hieronder illustreert zijn evolutie sinds 2000.

We hebben de momenten weergegeven wanneer de VIX het niveau van 40 bereikt of overschrijdt:

- De aanslagen van 11 september 2001

- De paniek tijdens de herfst van 2002 en de crash van de technologische aandelen

- De crash van einde 2008 (financiële crisis)

- De paniek van mei 2010 (‘flash crash’ veroorzaakt door algoritmes)

- De daling in de zomer van 2011 (degradatie van de Amerikaanse schuld, eerste Griekse crisis)

- De daling van augustus 2015 veroorzaakt door de devaluatie van de Chinese yuan

- De korte paniek van begin 2018 rond de obligatierendementen

- De daling van eind 2018 die ontstond door de vrees voor een recessie gedreven door de handelsoorlog

We leren twee dingen uit deze grafiek:

- Een forse stijging van de volatiliteit is geen waarschuwing voor een daling van de markten: het gebeurt wanneer de markten zich midden in hun correctie bevinden.

- In een horizon van 3 tot 6 maanden na deze periodes van stress stonden de beurzen altijd hoger, soms met een hoog percentage.

De Amerikaanse beleggers houden van beeldspraak en verklaren deze momenten zoals in een kaartspel: de ‘sterke handen’ kopen voor een lage prijs aandelen van de ‘zwakke handen’, beleggers die panikeren en opgeven.

De conclusie is simpel: in deze weliswaar zeer onaangename situaties is verkopen ongetwijfeld de slechtste beslissing.

Wat een belegger moet doen: constant werken aan de kwaliteit van zijn portefeuille

Deze omstandigheden kunnen zeer nuttig zijn: ze laten toe om na te gaan of de portefeuilleverdeling en het portefeuillebeheer efficiënt zijn en in overeenstemming zijn met de langetermijnovertuigingen van de beheerder. Bovendien raken paniekmomenten zoals deze blindelings alle aandelen, en laten ze vaak toe om posities te nemen of te versterken in bepaalde aandelen die we al lang interessant vonden maar die daarvoor te duur waren.

Het is ook een periode om ons te herinneren waarom we in de markten hebben geïnvesteerd: we streven naar een rendement op middellange- of lange termijn door een kapitaal te investeren dat we kunnen missen voor een voldoende lange periode. Ondertussen aanvaarden we de periodes van spanning die zich onvermijdelijk zullen voordoen.

Onze houding tegenover de crisis: naast waakzaamheid op korte termijn en visie op lange termijn, ook profiteren van de opportuniteiten

Onze visie op de middellange en lange termijn blijft onveranderd:

- Ons uitgangspunt is dat de economische impact zeker voelbaar zal zijn op korte termijn om nadien geleidelijk aan te verminderen. Bepaalde sectoren zoals toerisme of de oliesector zullen meer lijden dan anderen. We zijn weinig aanwezig of zelfs totaal afwezig in deze sectoren.

- We verwachten dat meerdere centrale banken en overheden, in een gecoördineerde actie, massaal steun zullen bieden aan de wereldeconomie. Vroeg of laat zullen deze maatregelen een krachtig effect hebben op de heropleving van de economie.

Op korte termijn daarentegen hebben we maatregelen genomen om het risiconiveau te beperken in de portefeuilles. We blijven trouw aan deze maatregelen zolang de visibiliteit beperkt blijft op de markten.

- Ten slotte profiteren we van de alsmaar grotere opportuniteiten die we zien op de markten door onze kernfondsen te beheren zoals we altijd doen: met heel veel aandacht voor de spreiding van risico’s en een sterke focus op kwaliteit.

In een volgende update geven we meer duiding over de acties die we hebben doorgevoerd in onze kernfondsen tijdens de laatste weken.

Samengevat

Door de intensiteit van de correctie van de laatste weken en het feit dat quasi alles op de markt in paniek wordt verkocht, zijn ook onze kernfondsen niet immuun voor wat er gebeurt op de financiële markten.

We blijven ervan overtuigd dat we in de juiste positie zitten om op langere termijn je spaargelden een mooi rendement te geven in verhouding tot je risicoprofiel. Een gouden regel voor elke belegger: beleggen is geen sprint maar een marathon.

We richten onze volledige focus op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Dit elke dag en in alle omstandigheden, en in het bijzonder in de uitzonderlijke omgeving van vandaag.