- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Vele vroege vogels

17 mei 2024

Het overgrote deel van de gerealiseerde resultaten over het eerste kwartaal van 2024 is intussen in kaart gebracht. Hieruit blijkt dat 78 % van de Amerikaanse bedrijven uit de S&P 500-index de verwachtingen overtreffen met een ruime marge van 8 %. Dat is het beste resultaat van de afgelopen twee jaar, ondanks het feit dat initieel werd aangenomen dat het onzalige rentebeleid van de Amerikaanse centrale bank een economische terugslag zou uitlokken in de eerste helft van 2024.

De robuuste arbeidsmarkt, de onwrikbare koopdrang van de Amerikaanse consument, de weerbaarheid en het aanpassingsvermogen van de bedrijven wisten dit echter te voorkomen, of alleszins te beperken tot een relatief bescheiden terugval in de industriële sectoren.

Ook de Europese bedrijven leverden in het voorbije kwartaal een degelijke prestatie en liggen 6 % vóór op de verwachtingen. Op het Oude Continent zet zich een kentering ten goede door, die weliswaar nog beperkt blijft in omvang.

Eerlijkheidshalve moet hieraan toegevoegd worden dat de sterke vooruitgang van de Europese bedrijfswinsten in hoge mate toegeschreven moet worden aan de commerciële banken, die een onverwacht sterk groeiherstel doormaken.

Het (verwachte) winstniveau van de Europese commerciële banken is nu (eindelijk) hoger dan het peil dat bereikt werd in 2000, na een wilde rit met pieken en dalen in de loop van de laatste twee dozijn jaren. Maar of dit ook een duurzaam herstel inhoudt, is een onbeantwoorde vraag. We blijven vandaar onze posities in de (Europese) banksector beperken tot banken met een belangrijke fee-activiteit zoals fondsenbeheer en -verkoop, verzekeringsproducten enzovoort.

De Europese financiële sector prijkt intussen boven aan de rangschikking met een return van bijna 25 % sinds het begin van 2024, op ruime afstand gevolgd door de onvermijdelijke Fang-index en de Europese technologie-index, die met een opbrengst (omgerekend in euro) van respectievelijk 20 % en 16 % mee op het podium mogen.

Ondanks de beter dan verwachte cijfers over het eerste kwart van 2024, blijft het onzekerheid troef wat betreft de economische evolutie in het tweede kwartaal, zowel in de Verenigde Staten als in Europa. De conjuncturele vooruitgang zal pas in het najaar een vastere vorm aannemen. Intussen wacht de economie een hobbelig pad.

Aan beide zijden van de Atlantische Plas valt het overigens op dat er nauwelijks sprake is van omzetgroei. Het is de voorbije maanden blijkbaar gemakkelijker geweest om het winstpeil te verbeteren dan om hogere omzet te realiseren.

Dit duidt erop dat de meeste ondernemingen er vlot in slagen om hun winstmarge te verbeteren, ondanks de tegenwind van hun centrale banken. Dat wordt deels gerealiseerd door besparingen en efficiëntiewinst, maar de robuuste winstmarges zijn in belangrijke mate bepaald doordat bedrijven er vlot in geslaagd zijn om prijsstijgingen te blijven doorrekenen, ondanks de gedaalde energie- en grondstoffenprijzen. Dat liet onder meer toe om de gestegen financieringskosten op te vangen en de financiële marges veilig te stellen, weliswaar ten koste van hogere inflatie.

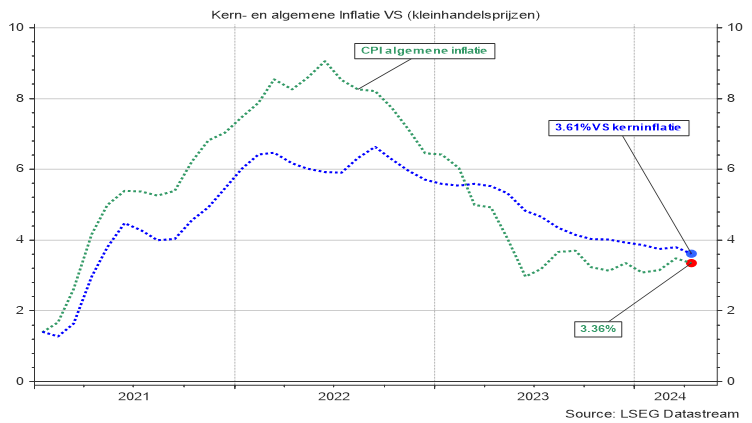

Intussen blijven de financiële markten schichtig uitkijken naar iedere nieuwe publicatie van gegevens over de evolutie van de inflatie-indicatoren in de VS. Voortijdig optimisme is daarbij volledig misplaatst. De prijsontwikkeling kan pas over een paar maanden een enigszins betekenisvolle stap in de juiste richting zetten. Intussen moeten de markten zich tevreden stellen met een stabilisatie of een beperkte daling van het groeiritme. De meest recente indicatie over de evolutie van de groothandelsprijzen duidt zelfs op een onverwachte, significante versnelling. De cijfers over de voorbije maanden werden echter in gunstige zin bijgesteld, waardoor de financiële markten deze schok konden absorberen. De meer significante kleinhandelsprijzen lieten zowaar een (licht) positieve verrassing optekenen. Het meest recente CPI-cijfer bleek het laagste uit de afgelopen zes maanden.

Grafiek : Evolutie van de kleinhandelsprijzen in de VS

Een betekenisvollere terugval van het groeiritme van de consumptieprijzen kan zich pas ten vroegste in de tweede helft van 2024 doorzetten. Tegen dan ontwikkelen zich al nieuwe opwaartse krachten die een scherpe terugval van de inflatie-indicatoren quasi onmogelijk maken. Vroege vogels zoals koper, lood, zink en platina zijn de laatste weken immers al aanzienlijk in prijs toegenomen.

Het vooruitzicht op rentedalingen in het najaar, in combinatie met het verwachte gunstige verloop van de bedrijfsresultaten is echter voldoende om de aandelenbeurzen minstens op peil te houden, vooral wanneer de (verwachte) groeivooruitzichten over de komende drie jaar in kaart worden gebracht. De verwachte bedrijfswinsten van de S&P-compositie en vooral de Nasdaq 100-index lijken immers nog een stevige versnelling in de benen te hebben, die zich in 2025 kan doorzetten. In combinatie met rentetarieven die alleen neerwaarts potentieel lijken te hebben, oefent deze constellatie een onweerstaanbare aantrekkingskracht uit op professionele investeerders.

Op de obligatiemarkten kunnen beleggers hun halfbevroren ledematen intussen opwarmen aan het vooruitzicht van afnemende opwaartse druk op de langetermijnrente wanneer de Amerikaanse centrale bank haar belofte gestand doet en het tempo van verkopen halveert.

Maar alerte beleggers kiezen nu al voor de vroege vogels op het rentefront: meestal reageren nutsbedrijven (veel) sneller op verwachte dalingen van de langetermijnrente. Het verbaast ons dan ook niet om aandelen uit het segment van de Amerikaanse nutsvoorzieningen in het algemeen en de water- en energiesectoren in het bijzonder helemaal bovenaan de ranking te zien pronken, met respectievelijke returns op maandbasis van 12 % en 9 %. De Fed heeft immers min of meer expliciet aangekondigd dat ze haar verstikkende politiek van quantitative tightening binnen afzienbare tijd zal versoepelijken. Deze beslissing maakt onmisbaar deel uit van een scenario van voortgezette stijgingen, zowel op de aandelen- als de obligatiemarkten.

Intussen ontwaren we nog een andere vroege vogel, die als eerste het einde van de strenge monetaire winter wil aankondigen. Er zijn altijd wel een paar centrale banken die zich herinneren wat in deze context hun taak is, met name om vóór de piek van de inflatie de beleidsrente te verlagen en het monetaire beleid van restrictief naar neutraal om te schakelen. Dat vereist echter moed en inzicht en blijft voorlopig beperkt tot de Zweedse centrale bank. Zwitserland en China deden het al eerder maar om andere redenen: Zwitserland om de Zwitserse frank niet te veel in waarde te laten toenemen, China om zich te behoeden voor een verdere terugval van de economische groei.

Traditioneel lopen ook Australië, Nieuw-Zeeland en Canada vooruit op het vlak van de beleidsrente. Maar de tegenvoeters verwachten pas in het vierde kwartaal een eerste rentedaling, in Midden-Aarde wordt dit uitgesteld tot september en in Canada wil men geen afwijking riskeren met de ontwikkelingen in de Verenigde Staten om hun munt niet onnodig onder druk te zetten.

De Amerikaanse centrale bank lijkt (tot onze toenemende frustratie) pas ten vroegste in september tot actie te willen overgaan onder het zwakke excuus dat de stand van de inflatie geen eerdere ingrepen toelaat. We durven het tegendeel te beweren: verlaag eerst de beleidsrente en dan zal de inflatie vanzelf wegebben.

In de Eurozone en het Verenigd Koninkrijk dient er echter niet getwijfeld of getalmd te worden. De euro hoeft zich niet aan een depreciatie ten opzichte van de V.S.-dollar te verwachten. De penibele budgettaire situatie in de Verenigde Staten beperkt immers het stijgingspotentieel van de Amerikaanse wisselkoers. In juni kunnen beide centrale bank aan hun belangrijke taak beginnen en met een reeks van een drie- à viertal neerwaartse rentedalingen van een kwart procent hun economie de nodige ademruimte geven.

Lees meer

-

De helden zijn moe

11 april 2024De beursrally die begin 2023 opstartte op de puinhoop die de monetaire overheden achterlieten, verdapperde in het begin van het jaar. Nu dreigt hij toch volledig vast te lopen.

-

De Dow Jones Industrials returnindex zoefde zonet voorbij de 5.000.000 punten

26 maart 2024Neen, je hebt geen (nieuwe) leesbril nodig, en wij geen betere rekenmachine. Het feit dat de Dow Jones Industrials prijsindex heel nadrukkelijk in de buurt van de historische grens van 40.000 komt, vormt terecht een welgekomen lichtpunt in het wereldnieuws.

-

Uiterste concentratie gevraagd

8 maart 2024De globale tendens die leidt tot de concentratie van de beurswinsten in een handvol bedrijven, zette zich al een eeuw geleden in. Slechts 4 % van de beursgenoteerde bedrijven staat in voor de volledige toename van de beurskapitalisatie, en deze trend zet zich steeds nadrukkelijker door.