- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Tijdelijk?

15 oktober 2021

Opeengestapelde donderwolken heersen momenteel boven de financiële markten. Tijdelijk. We zetten ze even voor u op een rij, maar geven ook het zonnetje een kans om door deze wolkenmassa te priemen.

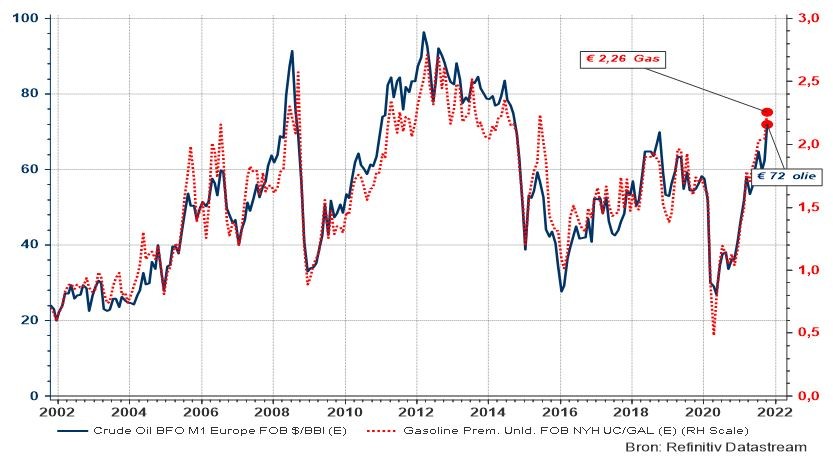

De stijging van de energieprijzen dringt zich op als de eerste bezorgdheid. Dat is zeker niet ten onrechte. De olie- en gasprijzen gaan immers met reuzesprongen vooruit, net op het moment dat de wereldeconomie te kampen heeft met groeikrampen. De gestegen vraag naar olie en gas en de moeilijkheden om een tanker te reserveren om die op hun eindbestemming te brengen, zijn zeker elementen die opwaartse druk op de prijzen creëert.

Grafiek 1: Evolutie van olie- en gasprijzen (uitgedrukt in euro)

Een toename in de productie van alternatieve energie kan voorlopig het verschil tussen vraag en aanbod niet opvangen1, terwijl de natuurlijke vijand van aardolie op de wereldenergiemarkt, met name schaliegas, zijn productieniveau niet snel genoeg kan opkrikken.

Enerzijds is er terughoudendheid bij de exploitanten omwille van het mogelijk tijdelijke karakter van de hausse in de olie- en gasprijzen, waardoor ze nadien met overtollige reserves dreigen te blijven zitten die dan tegen een lagere prijs moeten worden verkocht dan hun huidige exploitatiekosten. Anderzijds wordt de sterk milieubelastende fracking-activiteit afgeremd door nieuwe regelgeving in de VS, terwijl ook het aanbod uit Noorwegen sterk verminderd is, ook al uit ecologische overwegingen. De gasprijzen daalden spontaan na de aankondiging van Poetin dat er voldoende capaciteit aanwezig is om Europa in zijn gasbehoefte te voldoen. Maar die evolutie duurde net zolang tot het bericht verscheen dat de Amerikaanse gasreserves meer waren geslonken dan voorzien.

De evolutie van de energieprijzen is echter ongetwijfeld ook schatplichtig aan enig geopolitiek gespin waarbij de OPEC en Rusland opzichtig misbruik maken van de situatie om hun positie op het internationale schaakbord te versterken en om op het thuisfront hun begrotingscijfers op te smukken. Al bij al beschouwd lijkt de opsprong van de energiekost tijdelijk zeer hinderlijk maar van voorbijgaande aard zodat de schade aan de wereldeconomie op langere termijn (voorlopig) beperkt blijft.

Meer dan door de gestegen energieprijzen, wordt de groei in de wereldeconomie afgeremd door allerlei tekorten in de aanbodketens, gaande van fietszadels, vrachtwagenchauffeurs en orderpickers tot microchips. De gebrekkige aanvoer van intermediaire onderdelen troebleert de productielijnen, verlengt de wachttijden, jaagt de eindprijzen voor de consument de hoogte in en zet bedrijven aan om de lancering van nieuwe producten uit te stellen. Maar uitstel is geen afstel en de consumptievraag zal uiteindelijk ingevuld worden, zij het op een later tijdstip.

De prijzen voor semiconductoren werden in de afgelopen maanden inderdaad stevig aangejaagd en nog verder opgeklopt door de toegenomen kans op een Chinees-Taiwanees conflict2. De koersontwikkeling van geheugenchips is echter een voorbode van de kalmering van deze trend terwijl ook de spanningen tussen mainland China en zijn overzeese provincie in hun historische context moeten worden geplaatst.

Grafiek 2: Groothandelsprijs semiconductoren en elektronische apparaten en geheugenchips

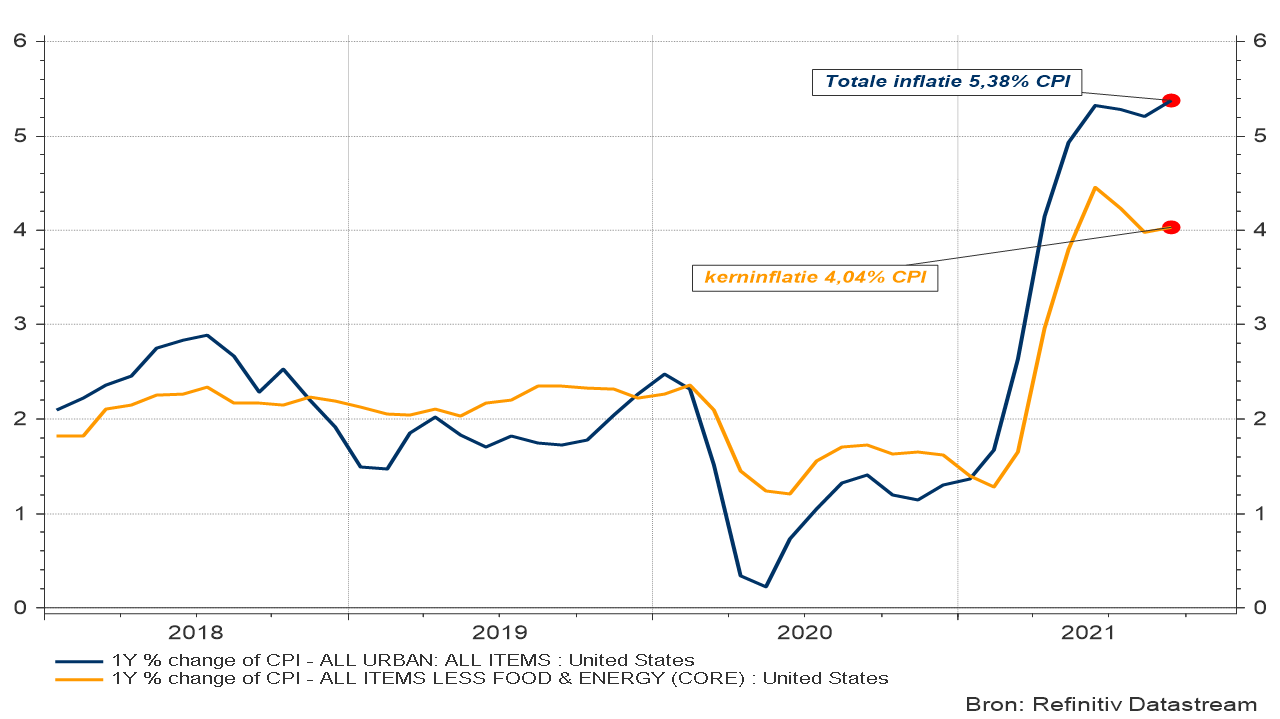

Hoe het ook zij, de Amerikaanse en Europese inflatiecijfers blijven de pan uit swingen. Het meest recente cijfer in de VS, de CPI-indicator, bleef weliswaar binnen de verwachte bandbreedte, maar dit komt grotendeels op het conto van de afnemende druk op de prijzen van tweedehandswagens en luchtvaarttarieven. De onderliggende trend blijft wijzen op een stevig opwaartse trend.

Grafiek 3: Evolutie van de kleinhandelsprijzen in de VS (CPI)

De Amerikaanse centrale bank richt zich echter niet op CPI-tarieven maar op de PCE-indicator die in zijn compositie sterk afwijkt van de CPI-index en een groter gewicht toekent aan fundamentele componenten van de economie, zoals huurprijzen, en minder aan componenten als vliegtuigtickets en de prijs van roestbakken op 4 wielen. Hierdoor zal de PCE-inflatie de meer bekende CPI-indicator overstijgen en nog meer klem leggen op de steile, opwaartse trend van de prijsstijgingen van consumptiegoederen.

Allemaal van voorbijgaande aard, volgens de Fed, want eens de aanbodzijde zich in voldoende mate weet te herstellen en de opgestapelde voorraden in de depots hun weg naar het warenhuis hebben gevonden, zullen de prijsstijgingen op natuurlijke wijze afnemen. Maar de twijfels over het tijdelijke karakter van deze inflatoire golf, beginnen steeds nadrukkelijker aan het vertrouwen te knagen en leiden tot een toenemende kans op versnelde en substantiële verhogingen van de Amerikaanse beleidsrente.

Een aantal gouverneurs van de centrale bank beschouwt deze inflatieopstoot immers als een structureel gegeven en dringt aan op een versnelde ingreep. Ook de financiële markten zijn die mening toegedaan. We merken dat onder meer aan de verhoogde verwachte inflatie op langere termijn die vervat zit in inflation-linked bonds maar ook aan de gewijzigde marktprognose van de beleidsrente. Nog maar enkele weken geleden werd hierbij slechts rekening gehouden met één opsprong van 25 basispunten, ergens vaag gesitueerd in het najaar van 2022. De financiële markten gaan er nu echter van uit dat er met zekerheid een eerste aanpassing aan het nultarief van de rente zal worden aangebracht binnen de zes maanden, gevolgd door een tweede opwaartse stap binnen het jaar. In 2023 zullen er nog twee tot drie verhogingen (telkens met 25 basispunten) worden toegevoegd.

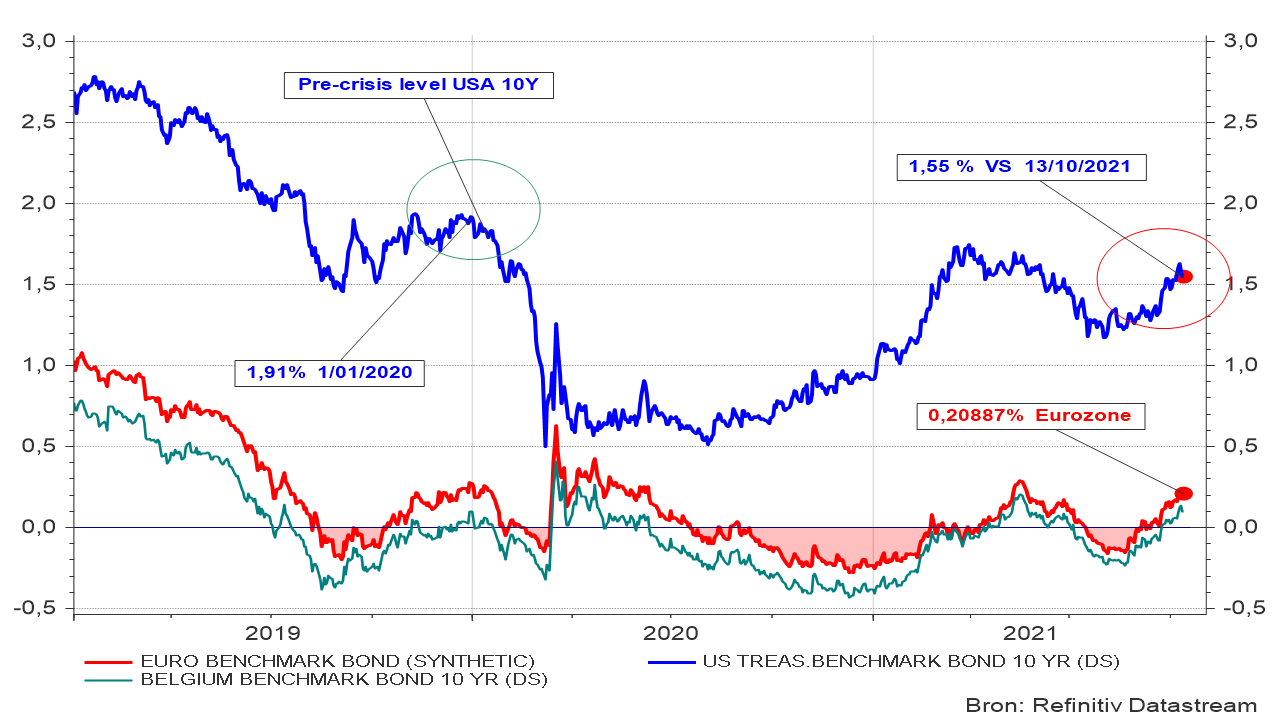

Is dit een ramp voor de aandelenmarkten? Geenszins. Tegen dit tempo van opeenvolgende renteverhogingen bewegen we ons enkel geleidelijk naar de situatie voor de pandemie en worden de financiële condities stelselmatig genormaliseerd. Daarenboven tempert dit de opwaartse druk op de langetermijnrente in de VS. Indien de Fed sneller dan initieel verwacht, ingrijpt met inflatie-bezwerende renteverhogingen, dan smelt tegelijk ook de vrees weg voor een mogelijke escalatie van de prijsstijgingen en kan de obligatierente voor lange looptijden terug wat afkoelen. Wat overigens ook prompt gebeurde. Het benchmarktarief op 10 jaar viel in de afgelopen dagen opvallend terug van 1,63 % naar 1,54 % en blijft hoe dan ook nog een flink eind verwijderd van zijn prepandemieniveau van (ongeveer) 1,9 % en is vandaar geenszins onrustwekkend.

Grafiek 4: Evolutie van de rente op 10 jaar in de VS, de eurozone en België (overheidsobligaties)

Het blijft natuurlijk uitkijken naar de nakende afkondiging van het moment (en het voorziene tempo) wanneer de Fed aan het tapering-programma3 zal beginnen. Wij verwachten deze officiële aankondiging pas begin november, maar de Fed zal vooraf de financiële markten als vanouds voorbereiden met georkestreerde lekken, ballonnetjes links en rechts, en geveinsde voortijdige commentaren van haar gouverneurs.

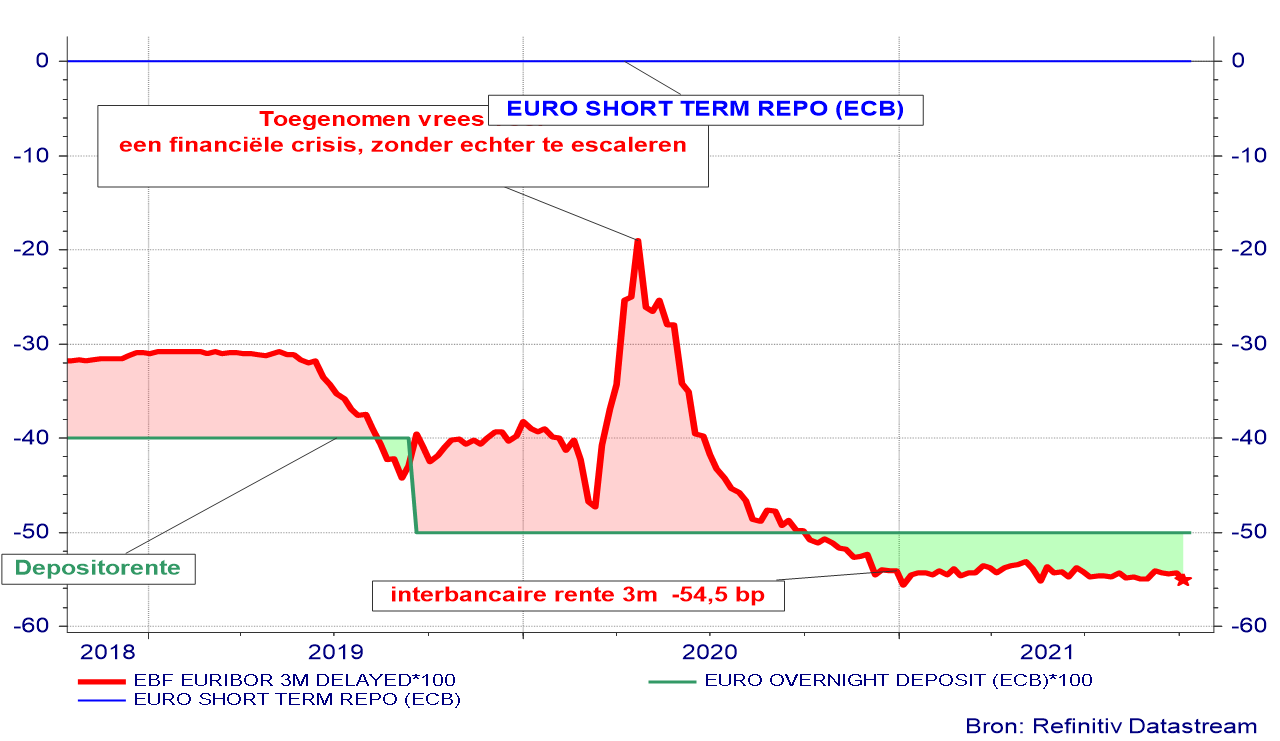

De Europese beleidsrente heeft weinig – zeg maar geen – opwaarts potentieel. De interbancaire rente bevindt zich nog altijd op een lager niveau dan het officiële depositotarief van de ECB, wat duidt op een excessieve liquiditeitspositie in de Europese banksector.

Grafiek 5: Europese beleidstarieven en interbancaire rente

Op zijn beurt kan dat het gevolg zijn van een onvoldoende kredietvraag van consumenten en bedrijven4. Dit duidt er alleszins op dat de eurozone minder weerwerk gaat kunnen bieden aan opwellende inflatie. De Europese centrale bank kan echter niet zomaar toelaten dat de rente op obligaties stevig begint op te lopen en daardoor het precaire economische herstel dreigt af te remmen. Door de quasi onmogelijkheid om haar beleidsrente wezenlijk op te trekken, zal de ECB haar inkoopprogramma van obligaties langer moeten volhouden om de langetermijnrente laag te houden dan haar tegenvoeter aan de andere kant van de Atlantische Oceaan. Dat leidt er vervolgens toe dat de reële rentevergoeding voor de Europese obligatiehouder nog mee zal afnemen. In principe versterkt deze ontwikkeling de dollarwisselkoers die intussen al een flink stuk in die richting is bewogen.

De conjunctuurindicatoren werden intussen wereldwijd neerwaarts bijgesteld maar vertonen nog voldoende kracht om de huidige beursniveaus te ondersteunen. De al bij al beperkte koersdalingen hebben verrassend veel opwaartse opportuniteiten gecreëerd. Zo viel de aandelenkoers van heel wat bedrijven in de logistieke sector opvallend sterk terug. Gewoon omdat ze vooraf het meest gestegen waren, vermoeden wij. Dergelijke bewegingen zijn immers moeilijk te associëren met de sterk toenemende vraag5 in deze sector en de stijgende prijzen die de transportbedrijven kunnen aanrekenen.

Ook de terugval van de NASDAQ roept bij ons wat vragen op. De koers-winstverhouding van de technologie-index bevindt zich nu immers niet overdreven veel boven het dieptepunt dat werd bereikt tijdens de ‘hoogdagen’ van de COVID-19-crisis.

Maar de verwachtingen blijven hooggespannen. De Amerikaanse bedrijven moeten immers in de komende tijd aantonen dat een verwacht groeitempo van (minstens) 7,5 % kan worden aangehouden, ondanks de structureel hogere inflatie en de hinderlijke flessenhals aan de aanbodzijde van de economie. Dit bewijs kan in de komende weken afgelezen worden aan de kwartaalresultaten van de bedrijven die nu tegen versneld tempo komen binnengerold. Deze resultaten moeten helemaal niet zo spitant zijn als dat bij de 3 vorige kwartalen het geval is geweest. Degelijke bedrijfswinsten volstaan deze keer, in gezelschap van een redelijk positief vooruitzicht voor de komende maanden. Vooral bij dat laatste knijpt echter het schoentje zeer nadrukkelijk gelet op de onzekerheid over de beschikbaarheid van voldoende grondstoffen en intermediaire goederen.

En wij? Wij ploegen voort met nog altijd een overwogen positie in aandelen met (nog steeds) veel aandacht voor technologie en op consumentengedrag gerichte aandelenselecties. Obligaties worden steeds minder interessant omwille van hun kwetsbaarheid voor rentestijgingen. Enkel Amerikaanse en Scandinavische overheids- en bedrijfsobligaties, Chinees overheidspapier en Frontier Markets vinden nog hun weg.

[1] Intussen werd bekendgemaakt dat over zowat de hele kustlijn van de VS windenergie zal worden gewonnen.

[2] Een rechtstreekse confrontatie is echter (bijna) nooit de strategie van China geweest. Ze drijven liever de druk geleidelijk op, om uiteindelijk de tegenstander als een rijpe vrucht in de korf te zien vallen.

[3] Tapering is het proces waarbij de centrale bank geleidelijk haar aankooppolitiek van obligaties afbouwt.

[4] Of een onvoldoende invulling hiervan door de financiële sector die omwille van het beslag die dergelijke leningen leggen op het kapitaal van de banken, liever de andere kant opkijkt?

[5] Ter illustratie: Joe Biden besliste zonet dat met onmiddellijke intreding de haven van Los Angeles nu 7 op 7 en 24 op2 4 operationeel zal zijn. Of hij voldoende havenarbeiders zal vinden, is een andere kwestie maar Mexico is niet zo ver …

Lees meer

-

Plensbui op Wall Street

29 september 2021Het moest er eens van komen, natuurlijk. Na een adembenemende rally die startte in maart 2020, op het hoogtepunt van de wanhoop en in het volle besef van de ernst van de gezondheidscrisis maar ook van de maatregelen die werden genomen om de negatieve economische en financiële gevolgen zoveel mogelijk te beperken en een krachtig en spoedig conjunctureel herstel in stelling te brengen.

-

Verhitte inflatie, koelbloedige beurzen

20 september 2021De schrikbarende ontwikkeling van de groothandelsprijzen in de VS en de eurozone voorspelden weinig goeds, maar de laatst gepubliceerde cijfers over de kerninflatie in de VS vielen nog redelijk mee. Met een maand-op-maand toename van slechts 0,1 % blijven ze zelfs onder de verwachtingen en doorbreken ze daardoor de onrustwekkende trend van gemiddelde maandstijgingen van 0,7 % over het laatste halfjaar.

-

Zwakkere conjunctuur, sterkere beurzen?

8 september 2021De werkgelegenheidscijfers die afgelopen vrijdag werden gepubliceerd ontgoochelden over gans de lijn. De Amerikaanse economie slaagde er slechts in om 235.000 nieuwe banen te creëren, terwijl er 725.000 eenheden in het vooruitzicht waren gesteld.